投资券商股其实很简单,将其看作周期行业,找到便宜的券商股,选择业绩弹性大的标的,等待时机。

本刊特约作者 孙军/文

不同的投资者从不同的角度分析券商股:从券商的综合能力,从券商的业务创新能力,从券商的流通股数量、股价趋势。我认为应该从周期性行业角度来分析证券行业,从而找到便宜的券商股,从周期性变化的角度选择业绩弹性大的券商,当然还是假定了大盘会发生反转。

从周期看券商股

2018年,不少公司的股价低于净资产,其中金融行业在整治金融乱象化解系统性金融风险、减负债降杠杆、个别公司风险被引爆等多重因素影响下,行业里上市公司的股价较低,不少市净率PB小于1,市盈率PE小于10,有不少公司的股息率已经高于银行的存款利率。

证券行业是周期性很强的行业,也是我国金融行业中市场化程度、透明度较高的。2015年证券行业的营业收入、净利润分别为5752亿元、2448亿元,2016年、2017年从高位下降,2018年这两项指标分别2663亿元、666亿元,同比下降14%、41%。从收入、利润、总资产收益率、净资产收益率等指标,可以判断2018年是证券行业的低谷。其股价在A股整体市场低迷、经纪业务竞争激烈、股票质押业务风险暴露等多重利空作用下,不断下跌,形成“戴维斯双杀”。H股更低,其中有的市净率在0.5-0.6间,股价与A股的股价相差一半。但到2019年2月底,A股、H股中的券商股已经大幅上涨。

所以,证券行业作为与大盘涨跌紧密联系的周期性行业,应该从周期性行业的角度去分析,投资这类公司的重点是看该行业能不能反转、何时反转、反转的空间有多大。

市净率PB和市销率PS是研究周期性行业的重要指标。对于矿产、石油、一些制造业、建材、航空运输、钢铁等很多周期性行业来说,市净率能判断周期性行业是否进入低谷,市销率常代表利润变化的弹性,当行业反转时,市销率低的公司业绩增长最快。但对证券公司的业务进行深入分析后知道,营业收入对反转后业绩影响更复杂,需要对其各项具体业务进行分类研究。

影响券商利润的主要因素

证券公司业务分为经纪业务、信用业务(借贷利息净收入)、自营业务、投行业务、资管业务等(还有投资顾问和财务顾问业务,所占比例较小),其中前三项业务与证券市场的大盘走势联系更为密切。自营业务与大盘变化联系最大,常是某些证券公司业绩逆袭的重要因素。

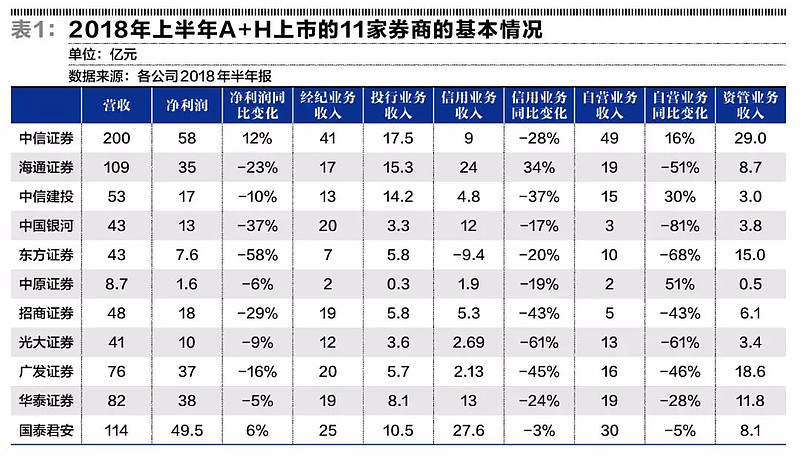

对A+H上市的11家券商2018年半年报数据进行分析(见表1),净利润中下降幅度比较多的是:东方证券-58%、中国银河-37%、招商证券-29%、海通证券-23%、广发证券-16%,主要原因是自营的投资收益降幅较大,分别为:-68%、-81%、-43%、-57%、-46%。在上半年中净利润维持较好的中信、国泰、中州、中信建投,其中自营投资收益较好。投资收益与投资内容相关,具体投资标的不得而知。但是投资分为权益类与非权益类两种,权益类主要是上市公司的股票,与大盘直接相关,银河半年报告中提到自营投资收益业务降低的原因是公司参与定增的股票价格大幅下跌所致。影响业绩的第二个因素是借贷利息净收入即信用业务,包括两融业务、质押贷款业务,两融业务是低风险的稳定业务,基本上与经纪业务正相关,2018年上半年,广发、招商、光大的净利息收入出现大幅度下降。影响券商业绩的第三个因素是经纪业务,会随着市场成交量同比例变化,其在证券公司整体业务占比在逐年减少,市场份额在不同的公司有变化,也是影响证券公司业绩的长期因素。经纪业务在证券行业反转时对业绩影响是同步的,市场份额占比较高的公司,业绩上升会较多。

投行业务是证券公司长期竞争力的体现,主要业务正在集中于大的证券公司,每年产生的业绩与各证券公司的项目储备等多种因素有关。资管业务是各证券公司转型升级的重要着力点,在资管监管政策趋严的背景下,在资管业务在占比60%-70%的被动性资管业务包括通道业务将大幅减少,被动性的资管业务规模大、收费很低,主动管理资管业务是证券公司投资研究能力的体现。资管业务对行业反转中公司的业绩影响也是缓慢的,不是券商业绩周期性变化的主导因素。

可以看出,影响证券公司在行业反转中业绩变化的主要因素是自营业务中的权益投资、信用业务中的融资融券业务、经纪业务,权益类投资占比较高的证券公司的业绩变化弹性较大。如果大盘继续下跌,这些公司业绩会出现大幅下滑。大盘反转,权益投资引起券商业绩变化是一次性的。经纪业务、两融业务与各公司的市场份额相关,市场的成交金额和两融总规模影响业绩的情况较易进行量化分析。

2015年到2018年,A股市场进行了大幅度波动,证券行业各业务变化中,自营业务、经纪业务、信用业务在大盘变化中发生了较大变化,也是我们在行业反转中选择标的中要考虑的主要因素。投行业务、资管业务、咨询业务不是行业反转中选择标的的主导因素,但是长期投资证券行业时选择优秀公司要考虑的重要因素。我们可以根据大盘变化、成交金额、两融数量对各公司的业绩进一步做出量化分析,然后与股价对比判断出投资的安全边际。

还有一种更简易的方法,2015年是证券行业的“大年”,行业利润2000多亿元,将各公司市值与2015年度业绩对比也能找出低估的公司。

投资逻辑的建立

假设在大盘反转中,上述三个主要因素变得有利,券商的利润将出现大幅增加。但是证券市场何时发生变化、变化的幅度是很难预测的,大盘若继续下跌会对券商的业绩造成不利影响,这也是投资证券行业的短期风险。

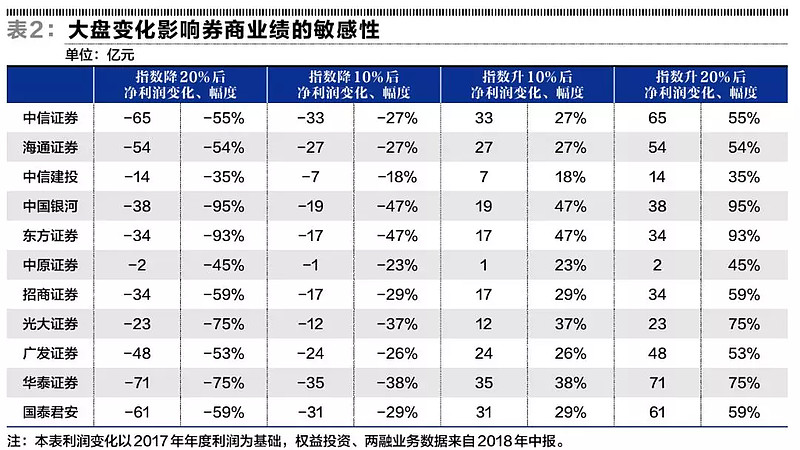

进一步定量分析,假设条件是:1.权益投资、经纪业务、两融业务是证券行业变化时影响具体公司业绩的全部因素,在自营业务中权益投资收益是随大盘同比例变化;2.大盘下跌后,日成交金额(经纪业务)、两融业务同比例变动,比如上证指数从年初下跌15%,证券公司的权益投资收益、经纪业务、两融业务也会下跌15%;3.业务收入短期内变动,公司的成本并不发生改变,其经纪业务和投资收益增加的收入全部转化为利润。两融业务考虑资金成本,年净利息收入为两融余额的3%;4.以2017年年报的业绩为基础,计算出大盘涨跌后的年度净利润;5.权益投资额和两融余额以2018年中报数据为基础,经纪业务收入来自2017年年报。

当大盘指数分别下跌20%、10%和上涨10%、20%时,从A、H股同时上市的11家证券公司的利润变化数额与变化的幅度,我们可以看出,大盘变化时,中国银河、东方证券、光大证券、华泰证券的年度利润弹性较大。

上述预测主要是三个变量对业绩的影响,所以设定了严格的假设条件,实际情况要复杂很多,证券公司的权益投资会发生变化、经纪业务扩大需要成本等。

上述分析主要涉及证券公司基本面,要做出投资决策还要考虑股价,可以把预测的利润与公司现在的股价进行对比,看是否符合投资的安全边际,决定是否投资。如果大盘会上涨20%,可以选择业绩变化大、当前价格较低的公司进行投资;如果你认为大盘继续下跌,那么你可以将预测的利润与股价对比也会找出合适的标的;当你认为大盘会横盘整理,同样能找到自己想要的标的。2018年时我个人认为大盘会反转,将证券公司当作周期性公司进行投资。

将现在的市值与预测的年度利润对比,H股中整体市盈率较低,在A股中有的券商估值也不高。假设大盘反转,H股的PE到10,A股的PE到15,不少低估值公司会有较大的涨幅。

预测事件会发生远比预测事件何时发生容易,反转的年度可能是今年或明年,也可能推后,我们的目的并不是去赌市场的趋势,而是为了找到行业反转会对哪些公司产生较大影响,这些公司现在低估,反转时弹性又较大。

上述预测的利润要满足假设条件,经纪业务和两融的情况更易预测准确,但自营业务中权益投资收益可预测性较差,因为对权益投资具体标的并不清楚。另外,随着证券市场的变化,一些公司可能会增加权益投资的比例,如一些规模较小的证券公司,大盘上涨时权益投资的增加会对最终业绩产生巨大影响。

投资中的风险在于,一是上述投资逻辑必须满足假设条件,最主要的假设是证券市场会发生较大的反转行情。如果不存在上述条件,投资的逻辑就不成立。

二是虽然券商市场化程度高,信息更为透明,但与其他金融行业一样具有高杠杆性、风险扩散性,在金融行业去杠杆、房地产泡沫下,实体经济中某些企业出现问题,会使个别券商的风险被引爆,出现“黑天鹅”现象。2018年,由于质押业务的计提、自营业务不佳等因素引起了个别公司业绩下滑,致使这些券商股价大幅下跌。这种现象仍然可能会继续发生。另外,券商资管业务中肯定是有保底收益承诺的,投资标的出现亏损,风险会集中到券商。

三是金融行业的增加值在GDP的比例,中国已经超过美国,金融行业上市公司在A股全部上市公司总利润占比超过一半,可以窥见经济脱实向虚的现象,政策层面不会让虚拟经济继续大幅膨胀。

四是证券行业内部竞争日趋激烈,内部竞争的同时,也受到互联网金融和国外金融机构的挑战。

此外,截至目前,A股已经有不小的涨幅,香港恒生指数的点位也并不低,AH比价来看H股虽然便宜,但恒生指数有可能与美股同步杀跌,个别股票可能会下跌。金融行业盈利看起来很好,但总是很缺钱,在PB=1附近还不断大额融资,这是金融行业的特点,也侧面说明金融企业的利润的不稳定性,虚拟经济中个别企业的利润也是“虚拟”的。

前面提到证券市场反转的话,会使券商基本面发生变化,但对反转很难确定何时开始,只能根据市场逐步建立仓位,比如在一个时间段内分几批买入。根据市场的情况,选择弹性大的企业还是业务稳定的公司,或者大的券商还是小的券商。

投资之后,主要跟踪大盘、每日成交金额、两融业务等假设条件的变化以及假设条件变化后,券商业绩是否按照预测的发生相应变化。根据假设条件和业绩的变化,验证投资逻辑是否正确,来确定是否调整仓位。

作者为中国人民大学经济学博士