上一篇文章的题目是我讨厌大跌。我的确因为过去的长期的成功而忽视一些基本投资原则,以及心态问题造成过较大损失。所以我说我痛恨整体资产大幅度的下跌。

但并不包括所有应该的波动。

阅读上篇文章:股票大跌太讨厌了!

持有的个股出现一定的跌幅还是可以承受,甚至部分损失的可能。你要入时先想想最坏的情况会是什么?

这里有三层意思。

第一层是买每一个标的的时候,应该尽量有安全边际。

格雷厄姆在《聪明的投资者》第四版说到,作为安全边际是投资的中心思想。

到底什么是安全边际呢?他先用债券和优先股投资时的“安全边际”来解释。比如要想达到债券投资级别的话,那么铁路公司的税前利润至少应该在该公司固定费用的5倍以上,并且连续保持这样的业绩。这种过去能够使利润超出利息要求的能力构成了一种安全边际。且公司未来的净利润下降,它仍然可以防止投资者遭受损失。

关于股票,他说如果普通股能够像优质债券那样达到足够的安全边际,他也可以看做是稳妥的。

他举例说公司只发行了股票,而且在危机的情况下这些股票市值甚至要低于前面所说发行的债券市值。也就是说,危险的时候股票可以当债券用,好的时候就变成了股票,可以享受增值。这种情况是一种特殊情况。

他说一般情况下,债券利率为4%,那么利润比股价是9%,那这的5%的利润就是安全边际。在公司正常情况下,资产就可以不断增值,还可以每年获得分红。

如果从现在的A股来看,就是你低价持有一只股票,在市场差的时候你可以持续获得不错的分红,公司还能不断增长。

购买成长股也可以有安全边际,这种安全边际原则看似和成长股理论矛盾,但也有相似的地方。如果是认真并保守估算出来的未来盈利应该是比过去的利润更有指导作用。只要你的计算和预测是准确的,那也可以给个折价,这就具有了安全边际。但市场太热的时候,成长股往往没有什么安全边际。那可能就不那么安全了。

所以对于好公司我们可以折价购买,但对于坏公司无论价格多低,投资者最好不要去购买。那些高杠杆的行业和企业可能很脆弱,在市场好的时候,他们成长可以看起来很快,但是一旦出现问题,毁灭也就一瞬间。这也是首先考虑的风险。

其实安全边际首先就是要好好研究后做出最保守,最有利于自己的选择。

第二层意思就是要分散:

分散也应该是稳健投资者的理念。即使一个股票看起来已经有了很大的安全边际,也不要也不能保证不发生最坏的结果。因为安全边际只是保证赚钱的概率增加了,但并不能保证亏损出现。但是如果是一组这样具有安全边际的股票,做到真正的分散,即使一个股票出现了问题,你的整体组合还是赚钱的。

但分散一定是在赚钱概率大的基础上的分散,而不是盲目乱买。那样的分散相当于犯更多错误。不能因为分散降低了要求。比如很贵的价格去买指数基金,看起来是一种分散,但这种分散并不能带来安全,也会导致腰斩甚至再腰斩的风险。

第三层意思就是好的标的无论价格跌到多少,你都可以做一个净买入者。

做某只股票,某个基金的净买入者,我想可以从几个方面去做。

第一就是你买入的标的组合有可观的稳定的持续的分红,分红出去生活花销之外你还能够用剩下的钱买入。

第二就是某一只股票或基金只是你配置的一小部分,而这部分的下跌你可以用其他的资金来购买。

第三是你永远持有收益稳定的配置比如债券基金。债券基金年化4-5%的收益,股债平衡组合尤其适合A股这种大波动的市场,这部分可以给你带来稳定,甚至还可以给你带来额外的收益,让你在市场极度下跌时候也可以作为一个股票的购买者。

第四就是除了股票你还有其他的收益,这种现金流让你的生活和投资都更加从容。这也是业余投资者的最大优势。

大家是不是注意到,最具有格雷厄姆思想的一组股票在A股还真有,而且还可以轻松买到,这种资产一般在熊市的时候特别耀眼,而在牛市的时候根本不会进入大家的视野。他们有便宜的价格,较高的分红,有稳定的主营业务,这一组股票的组合就是红利基金组合吧。

这就是熊市寒冬的火焰。

红利基金,各种中证红利etf,红利低波ETF,就是格雷厄姆说的这种一组证券。他一段时间调仓一次,把能持续分红,并且估值较低的股票纳入进来,把高估了的卖出去。能持续分红的股票一般现金流都比较好,估值也比较低。这样的股票熊市比较受追捧。

当然如果牛市真来了,很多人就忘记了风险,追逐梦想去了,而且低估的股票越来越少,红利基金也会变得没那么有吸引力。

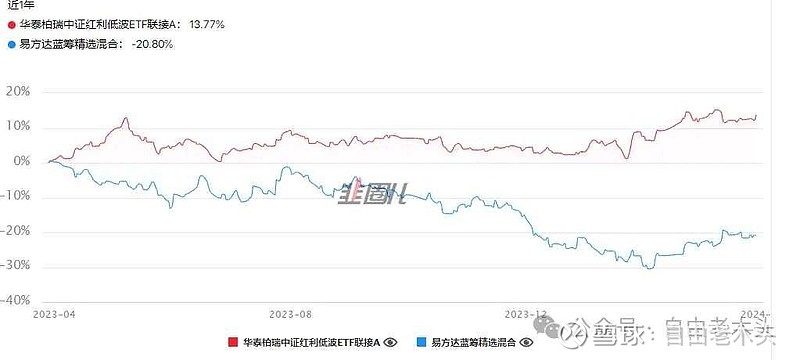

我们从红利基金和漂亮股基金的走势可以看出。这一年时间红利低波是大幅度跑赢易方达蓝筹的

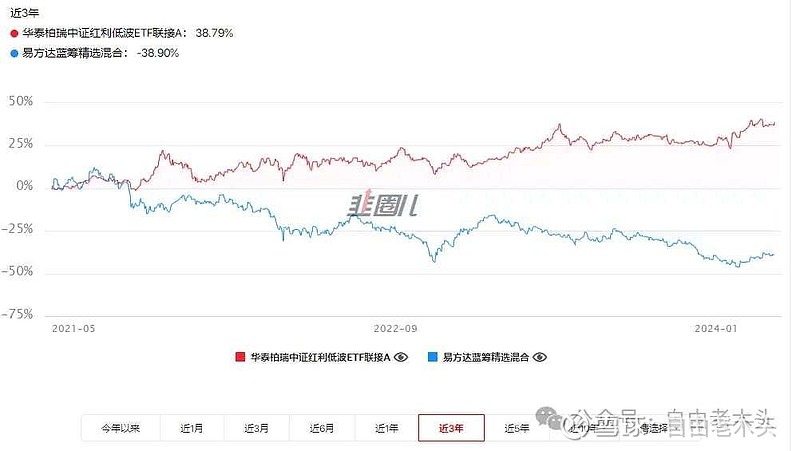

近三年一个红利低波涨了38%,而易方达蓝筹跌了38%,相差也是巨大。

这三年是不是A股很熊的时候?

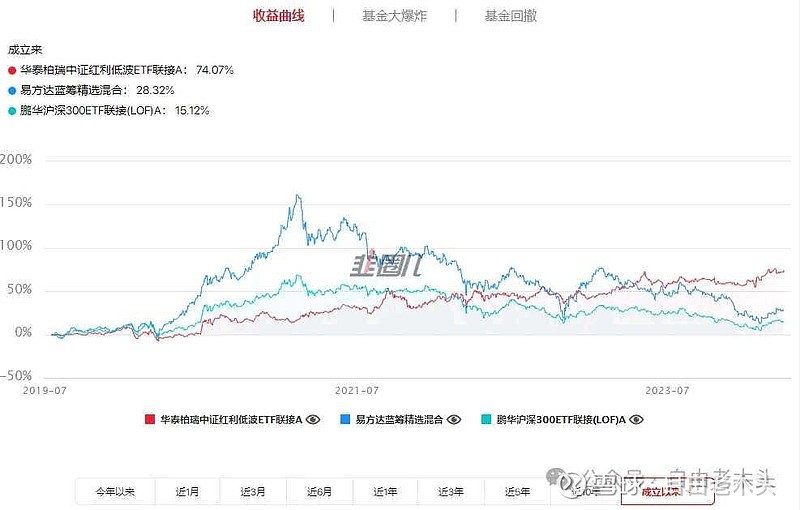

拉长时间看,在牛市的时候,红利低波仍然是那么稳稳的,波澜不惊。牛市中红利低波是大幅度跑输沪深300指数的,而易方达蓝筹就完全不一样了,牛市可以看出净值一路高歌猛进,感受到人们赚钱,数钱那种快乐。牛市的时候,如果红利低波投资者要去跟人比较短期收益,一定有点郁闷。没有比较就没有伤害。知道自己要什么很重要。

我们分段来看效果更好。在股市上涨阶段,易方达蓝筹大幅度上涨,而在下跌阶段跌得比沪深300多。红利低波呢,无论在上涨还是下跌阶段基本上就按照自己的节奏,稳稳的上涨。上市来年化在10%左右。所以买红利低波长期投资,不是太挑时间。而你要是高点买如易方达蓝筹,这套牢的时间就太长了。

因为它基本上就是下有红利和低估值保底,上也不能过快上涨。他是一个稳健组合,作为投资者,我觉得可以用红利低波做一个组合中的配置,相当于中后卫吧。真正的后卫是组合中的债券基金和自己的稳定收入。

很多人可能不满足于10%的年化收益。也可寻找更有性价比的投资标的。但我认为一定要做好配置。不让自己的本金又大幅度下跌。

第四层意思就是要做好长期打算,并做好配置。

我讨厌那种可能永久损失的大幅的长时间下跌。记住没有100%成功的投资,包括过热之后的红利基金。你要买贵了,可能也需要一年才能解套,做好长期打算,做好有效的分散化,现在第一大行业占52.8%,能源占了66.6%,金融占了33.3%被这两个行业给包了。

这不太符合分散的原则,买它也应该谨慎。要投就得配置别的标的,以达到安全的目的。而不受到个别标大幅度损失对自身资产的影响。

寻找一组优秀标的,配置成一组难以长期亏钱的组合,是我未来主要做的事情。

希望这篇文章能给你带来一点点的思考,你随便聊几句,可能就会给我带来启发。