整车产销:2 月国内短暂承压,欧洲渗透率回暖,美国略低于预期

国内市场 2 月产销受假期影响短暂承压,1-2 月总量温和上涨,3 月周度渗透率超预期。乘联 会口径,2 月国内新能源乘用车批发销量 44.7 万辆,同比下降 9.9%,批发渗透率 35%,同比 提升 3.9 pct。从车型结构来看,EV 和 PHEV 同环比下滑,增程式占比逐步发力,各级别车型 销量分化,消费升级优化渐显。周度高频数据跟踪来看,3 月新能源车销量持续抬升,渗透率 超过 45%。欧洲市场 2 月整体产销差强人意,渗透率逐步回暖。2 月欧洲 7 国电动车销量 13.7 万辆,同比增长 7.5%,渗透率为 19%,同比微降 0.4pct。美国市场 2 月销量略低于预期,渗 透率维持稳定。2 月新能源车销量 12.5 万辆,同比增长 17.6%,渗透率 10%,同比提升 1.2pct。

电池装机:2 月装机同环比下滑,宁德时代重回 50%

国内市场 2 月装机受假期扰动同环比下滑,动力电池装车量 18.0GWh,同比下降 18%,环比 下降 44.3%。国内竞争格局来看,宁德时代市场份额重回 50%以上,剔除比亚迪后市场份额为 67.1%,环比提升 6.4pct。1 月海外市场合计装机 22.2GWh,同比+33.7%,其中宁德时代装 机 5.7 GWh,市场份额为 25.8%。全球市场来看,2024 年 1 月装机 51.5GWh,同比+61%。 宁德时代份额保持领先优势,1 月装机量 20.5 GWh,同比增长 88 %,市场份额为 39.8%。

产业链:锂价短期提振,3 月排产积极恢复

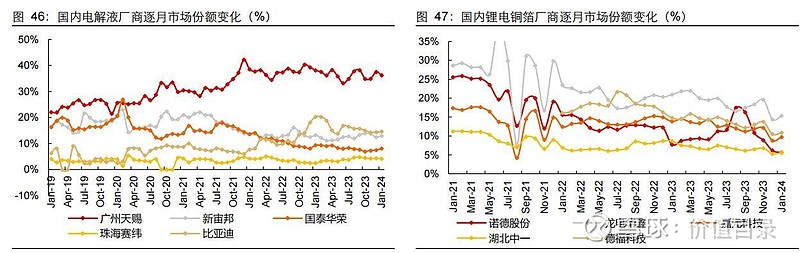

价格端,产业链资源品价格延续上行行情;主材方面,电芯和隔膜价格有所下滑,负极材料价 格保持稳定,六氟磷酸锂价格短期反弹,行业龙头部分产线停产检修,对产能弹性构成约束, 体现挺价预期;辅材方面,铜箔和铝箔的加工费基本持平。排产端,锂电产业链在经历了 4 个 月的去库存和需求淡季后,3 月迎来排产积极修复,环比增长的中枢在 50%左右,预计产业链 Q1 同比增长 10%-20%,环比下滑 15%左右。竞争格局方面,以 2024 年 1 月的行业 CR3 集中度排序:六氟磷酸锂>隔膜>电解液>铁锂正极>负极材料>三元正极>锂电铜箔。

行业更新:新势力车企业绩分化,新车型主打性价比

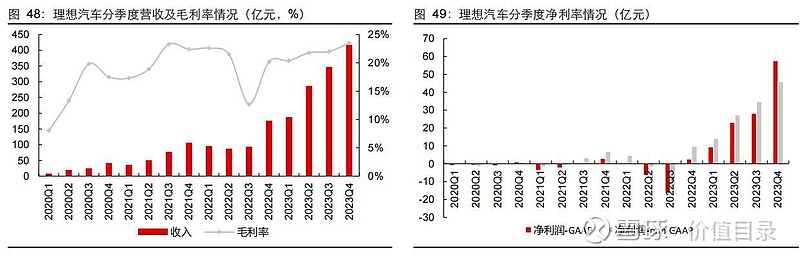

新势力车企陆续交付 2023 年业绩数据,整体呈现分化态势。理想汽车营收规模突破千亿,并 实现交付以来的全面盈利,2023 年整体毛利率 22.2%,同比提升 3pct。蔚来汽车和小鹏汽车 表现不达预期,亏损规模扩大,不过 2023Q4 整体毛利率均已转正,基本迈入良性发展通道。 3 月份新车型推新不断,比亚迪、理想汽车、零跑汽车、广汽埃安等车企针对不同细分市场主 打性价比。新技术方面,产业化进度稳步推进,低空经济作为新质生产力热点之一,备受关注。

板块观点:排产、销量有望共振,中期把握龙头阿尔法

近期各环节龙头公司 4 月排产环比继续增长,从需求端也有望印证景气度,一是 2 月底以比亚 迪为代表的新能源车降价刺激需求逐步显现,周度上险新能源车渗透率创新高,二是 2023 年 以来产业链去库基本结束,叠加降价刺激、预期政策催化及车展新车型等,三是储能 1-2 月中 标同比高增以及 630 并网需求也强化景气。景气回暖趋势下,具备短期价格、盈利弹性的碳酸 锂、正极、电解液或将受益,盈利能力相对稳定的电池、结构件、三元前驱体也有比较优势。

此为报告精编节选,报告PDF原文:

《电气设备-锂电行业3月景气研判:风禾尽起-长江证券[邬博华,曹海花,叶之楠]-20240322【33页】》

报告来源:【价值目录】