这两家公司的股东,大概比美的和格力吵的还凶!

作为一个从未买过酱油股的安琪粉,今天就来对比一下两家公司的财务情况。力求客观合理,两边都得罪或都不得罪!

01

海天味业

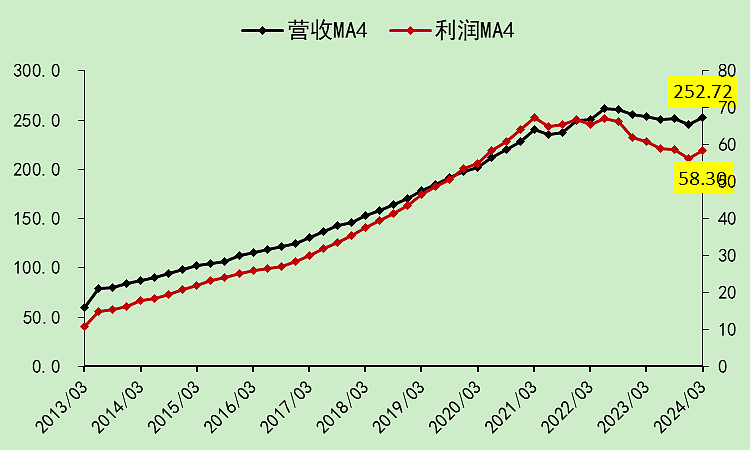

海天味业最近几年,营收增长停滞,利润小幅下滑。

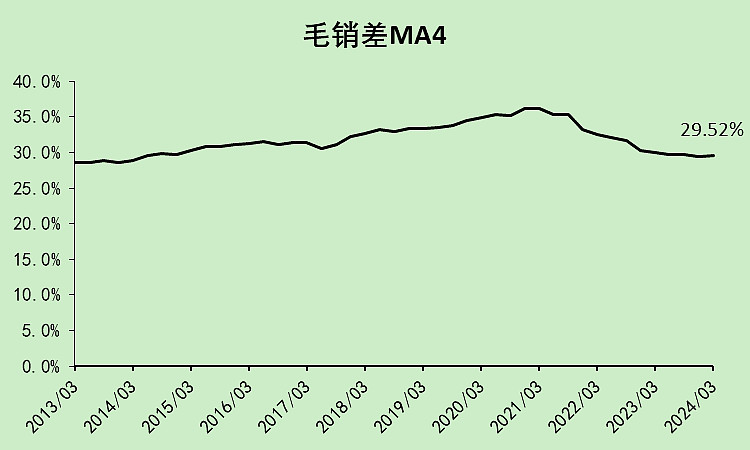

毛销差从高位回落,降至29.52%,大概回到了2015年的水平。

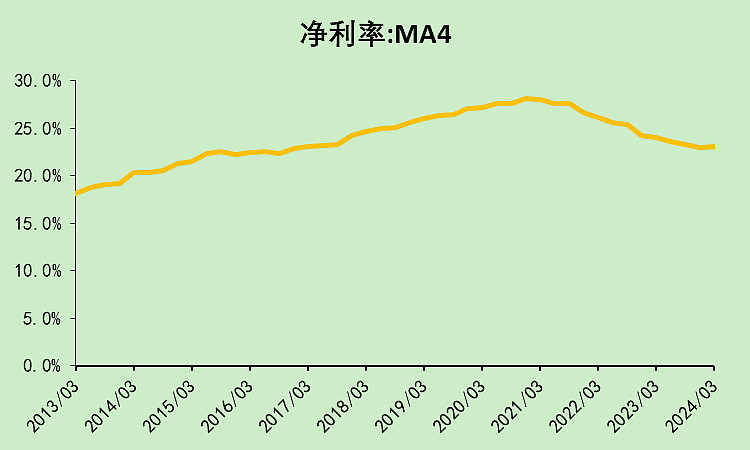

净利润率23.07%

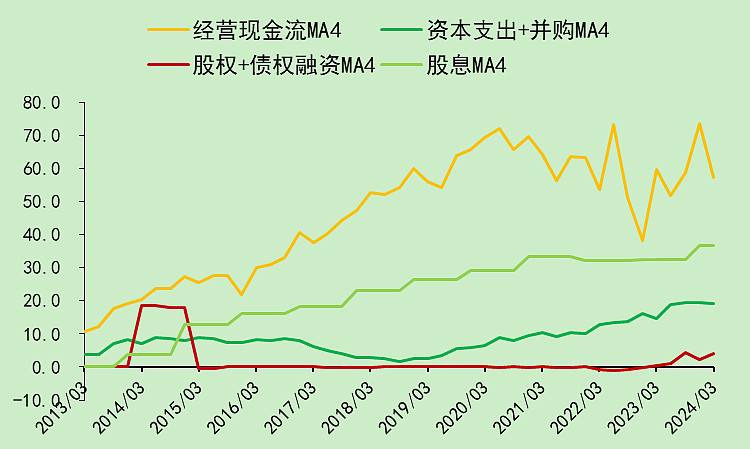

海天味业的经营现金流这几年变化不大,资本支出小,不需要融资,剩余的钱拿来分红。

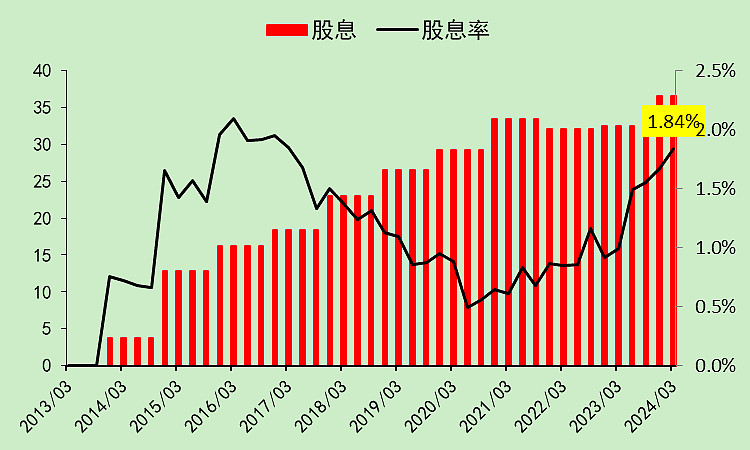

股息率1.84%,绝对值比较低,但比过去几年都高。所以当初凭什么那么贵?

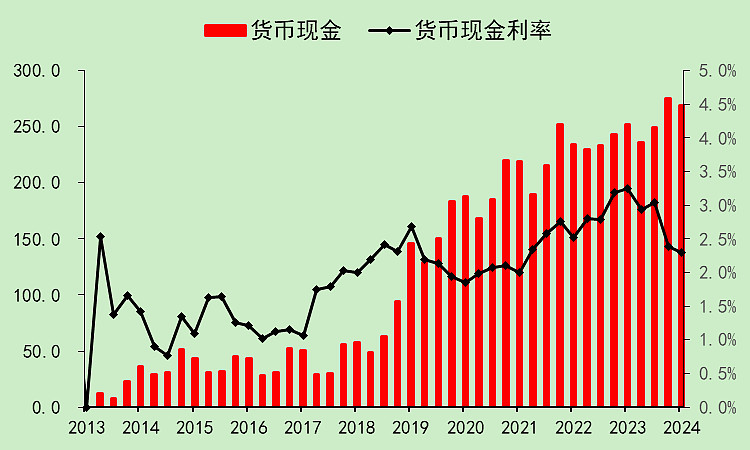

账上现金275亿,存款利率2.29%,勉强还凑活,但比去年要低不少。(很多公司的存款利率都在上升)。

有息负债金额较小。

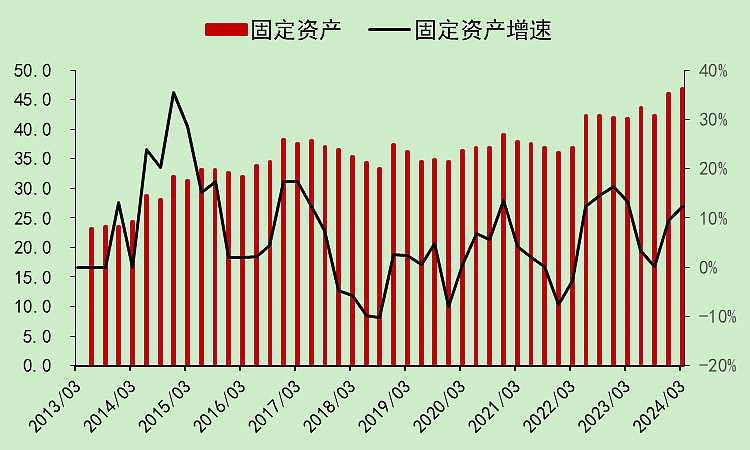

海天味业的固定资产缓慢上升,相对营收来说,算是轻资产。

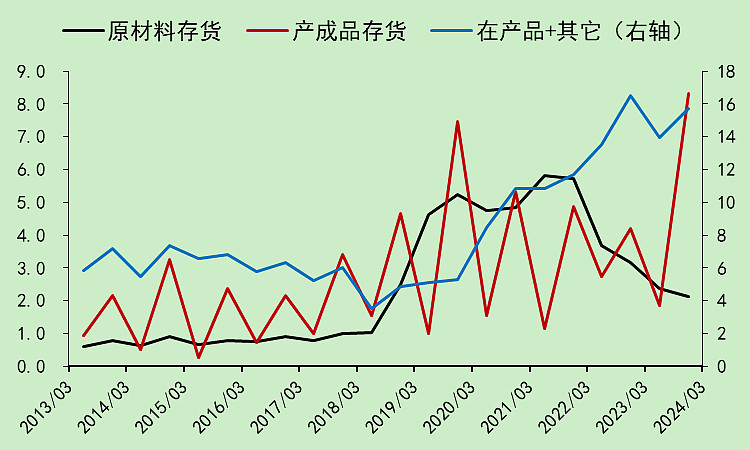

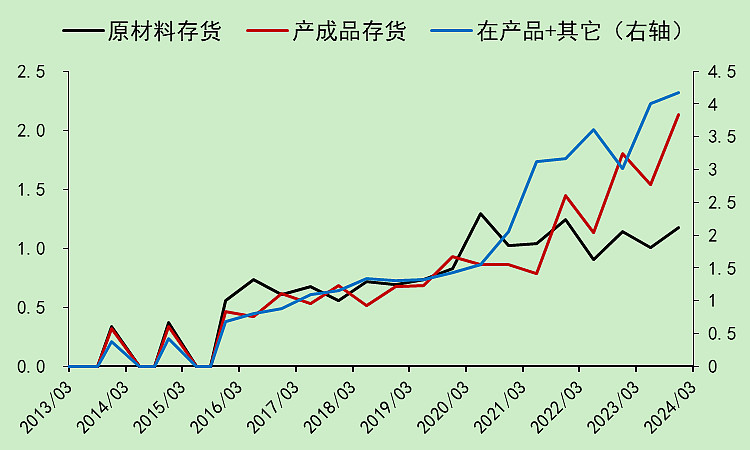

产成品存货上升有点多,可能货没有那么好卖。

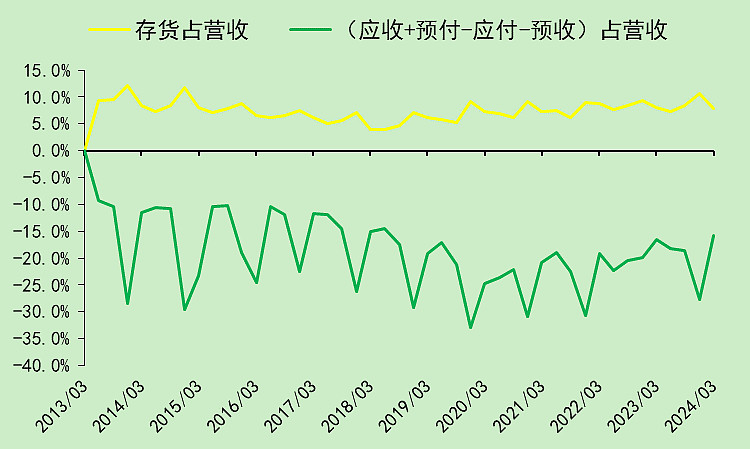

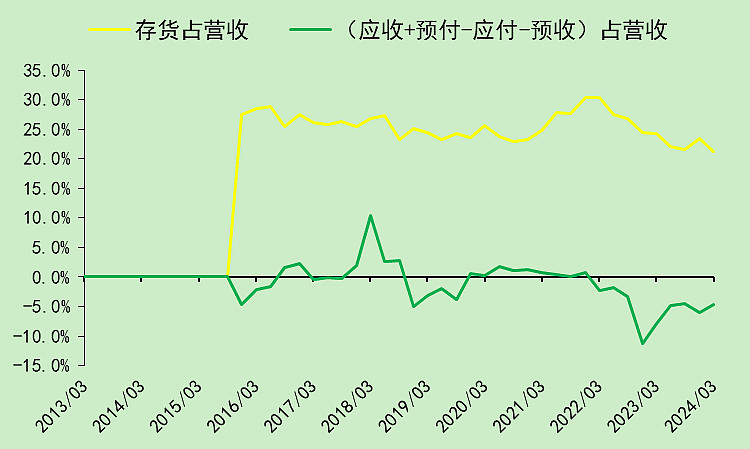

应收和预付金额都很小,应付和预收比较大,所以海天占用了上游和下游的资金,说明它的行业话语权超强。

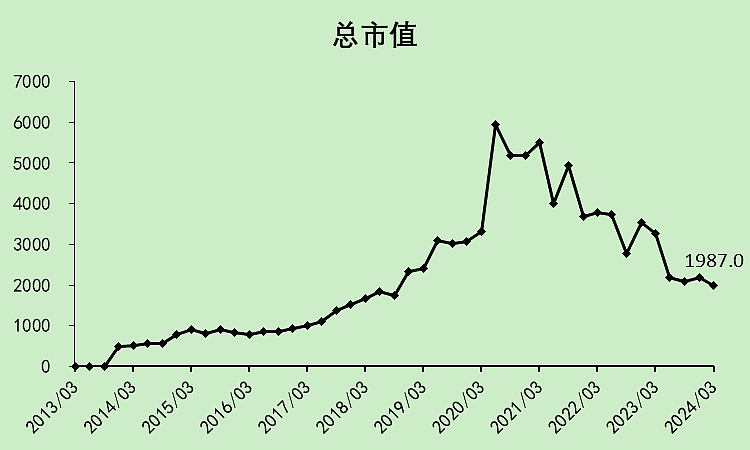

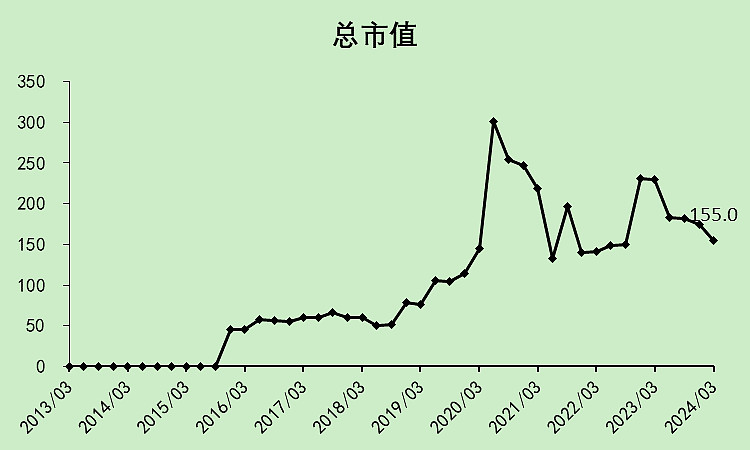

以前这市值怎么炒上去的,太疯狂了。

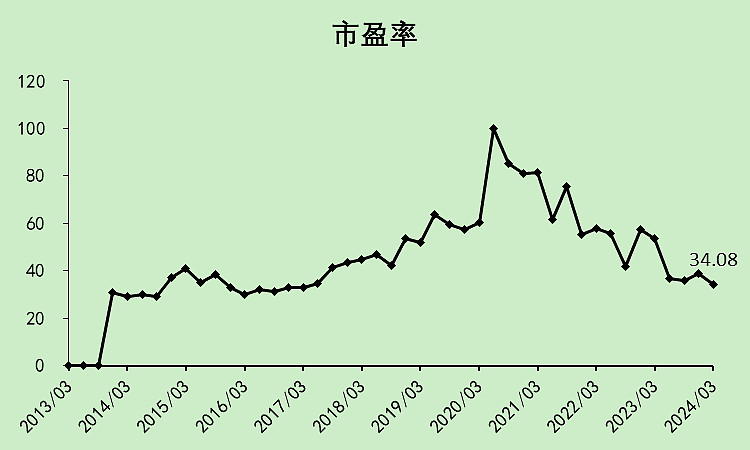

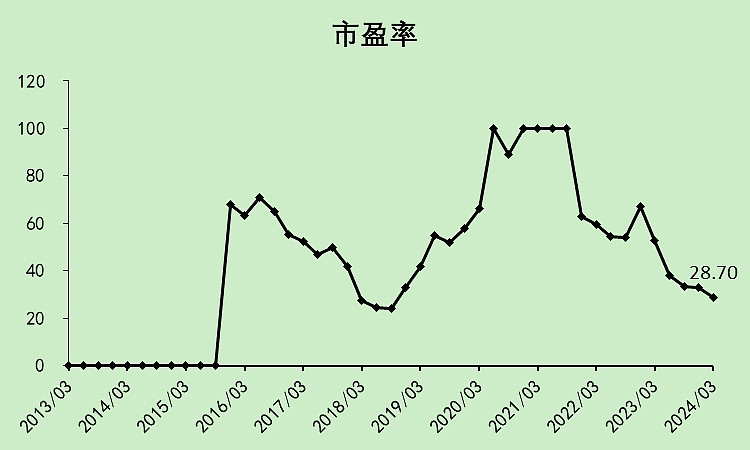

海天味业市盈率34.08倍,大概和2017年没涨之前差不多。

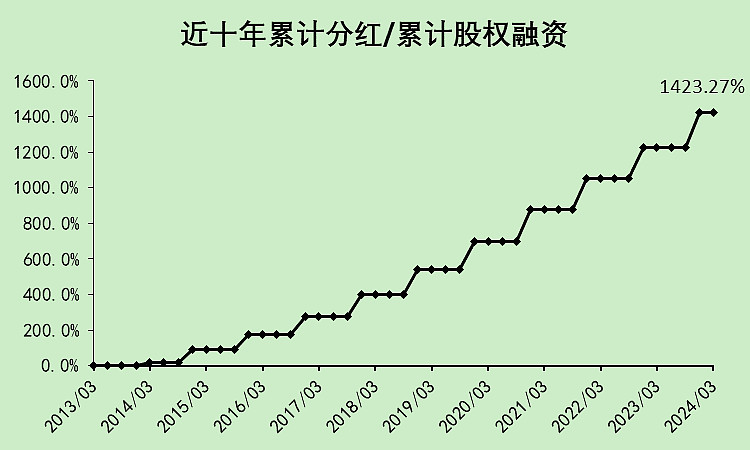

不融资,只分红,所以股东回报非常好。

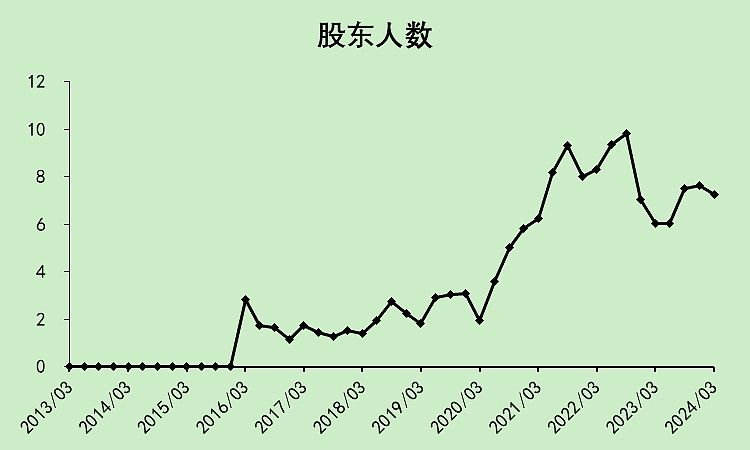

股东人数太多,而且是在2021年高点的基础上又往上走了一段。这种筹码结构,想要大涨很难。

最近一年自由现金流54亿,如果把它当成利润,那么市盈率是36.8倍。

综合看下来,海天味业就是现金奶牛,股东回报做的比较好,无奈原来被爆炒,现在仍在修复估值。35倍市盈率左右的消费股,无论如何都不算便宜。

02

千禾味业

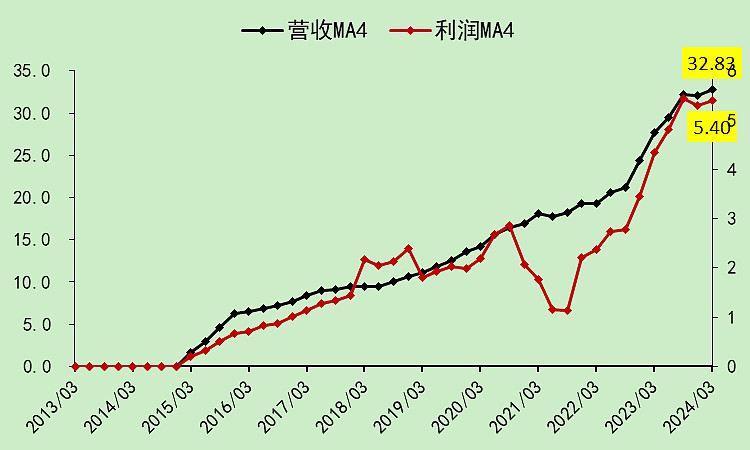

千禾味业这两年的营收不但没有停滞,还加速了,说明抢走了一些市场份额。

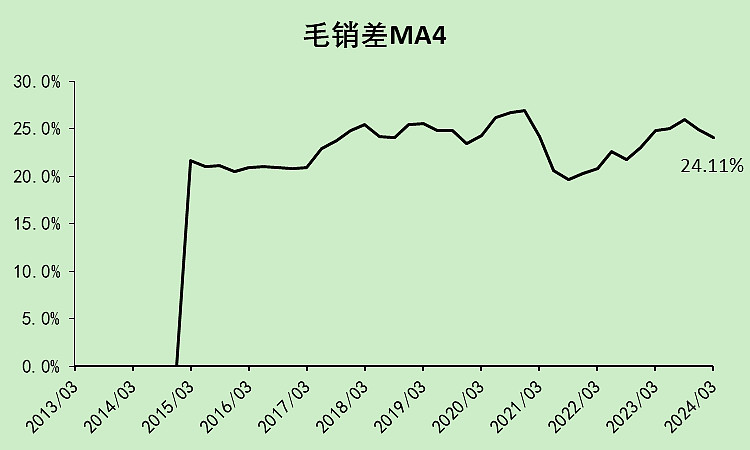

毛销差24.11%,低于海天的29.52%。

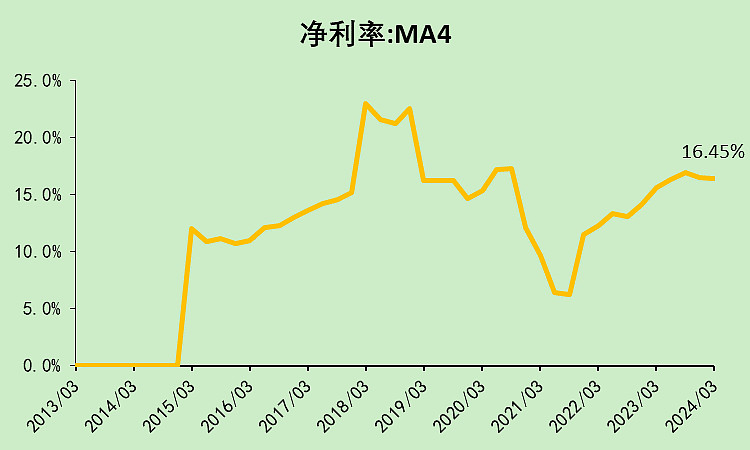

净利润率16.45%,也低于海天的23.07%。

净利润率差距更大,主要是海天的费用率更低。

刚才用的不是毛利率,而是毛销差,是因为运费从销售费用挪到了营业成本。

如果单看销售费用率,海天是5.4%,千禾是12.24%。可见千禾在营销上面花的钱太多了。

其实单纯从毛利率上,千禾还比海天高两个点,但海天的各项费用都特别低,千禾则特别高,最终两者在净利率上,相差就比较大了。

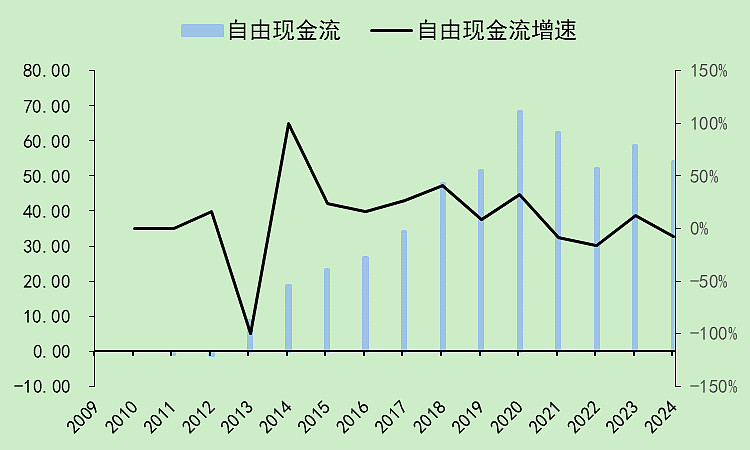

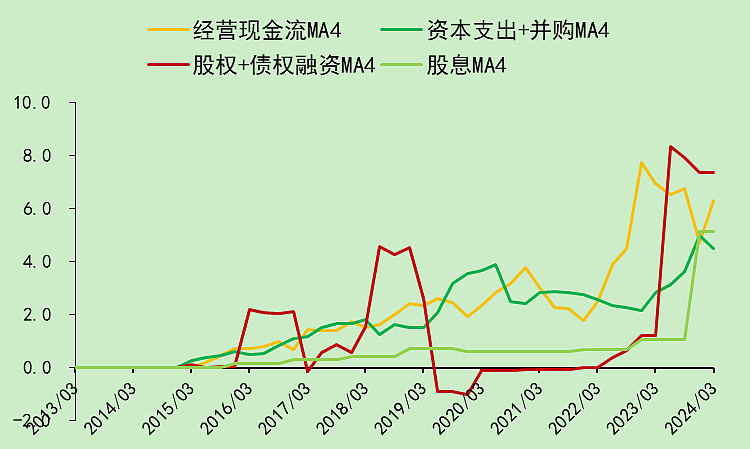

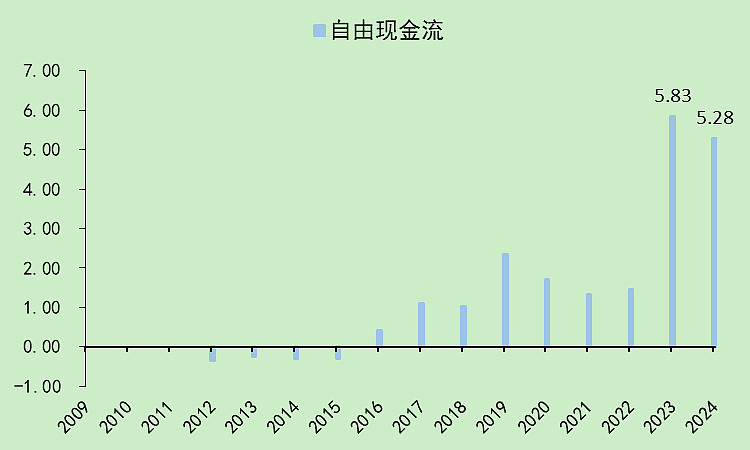

千禾的经营现金流在以前只能刚刚覆盖资本支出,只有这两年表现比较好,所以它需要融资。

2016年IPO拿了3.39亿,2018年可转债拿了3.48亿,2023年二季度定增拿了7.96亿。

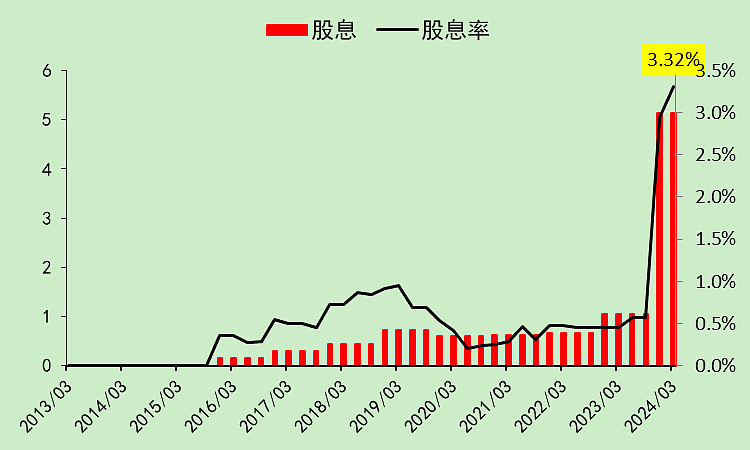

有了钱,分红就豪气了,现在股息率高达3.32%。

但我们必须清楚,它去年一笔大额定增,一边定增一边分红,并不是什么值得夸奖的事情。

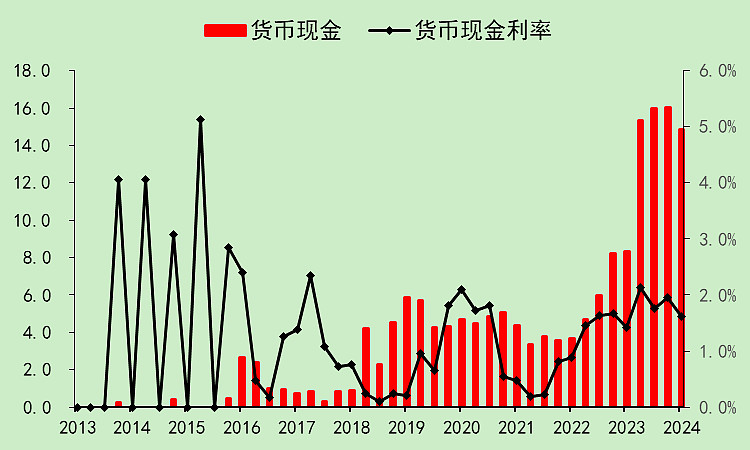

账面现金14.83亿,存款利率不到2%。

产成品存货也在上升,但考虑到它在扩张,存货增加是合理的。

千禾味业的应收应付预收预付,占上下游资金的能力显然比海天弱得多,可见海天味业的行业地位比千禾高得多。

千禾味业的总市值回落没有海天那么大。

现在市盈率比海天低了。

曾经它的市盈率比海天高得多,但它通过高增长,消化掉了一部分泡沫。

所以它跌的比海天少。

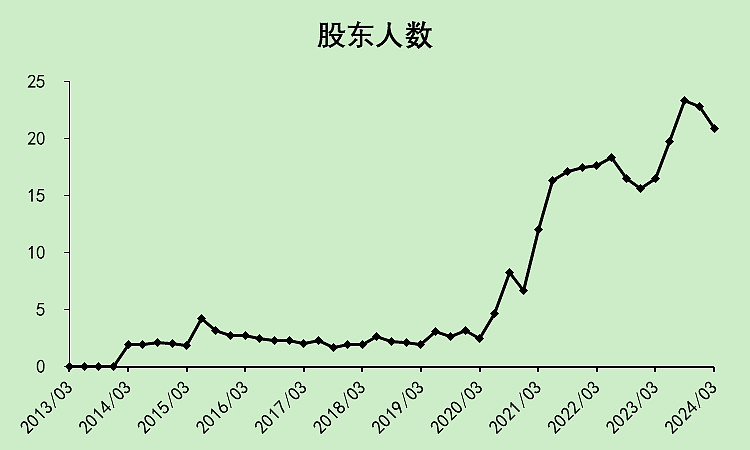

股东人数在高位震荡,没有进一步向上,从筹码结构上看,比海天好。

最近一年自由现金流5.28亿,如果把它当成利润,那么市盈率是29.36倍,也比海天便宜。

03

结论

优点:

千禾味业:体量小有成长空间,股东结构更好。

海天味业:行业话语权大,费用控制好,现金奶牛,股东回报做得好。

缺点:

千禾味业:做大了会被海天针对,销售费用过高有过度营销的嫌疑,融资太多股东回报一般。

海天味业:营收增长停滞,市盈率和股息率在消费股中都偏贵,股东筹码结构太过分散。

综合看下来,我觉得两者半斤八两。

买海天的意思不大(增长有限当然也不容易下滑),千禾可以博成长性但要注意被海天针对(收益与风险并存)。

两者的估值都不便宜。

此外,你还想看恒顺,醋业,我粗略看了一下,去年的大额定增一出来,就可以关小黑屋了。食醋市场虎狼环伺,海天和千禾的渠道太强大,现在搞定增去扩产,最终的结果就是产能过剩。另外恒顺本身的经营现金流就不好,分红少,没必要在这种公司上浪费时间,还不如买海天或者千禾,或者买我家安琪不过安琪今年也不会好。