一、先说明面上的问题

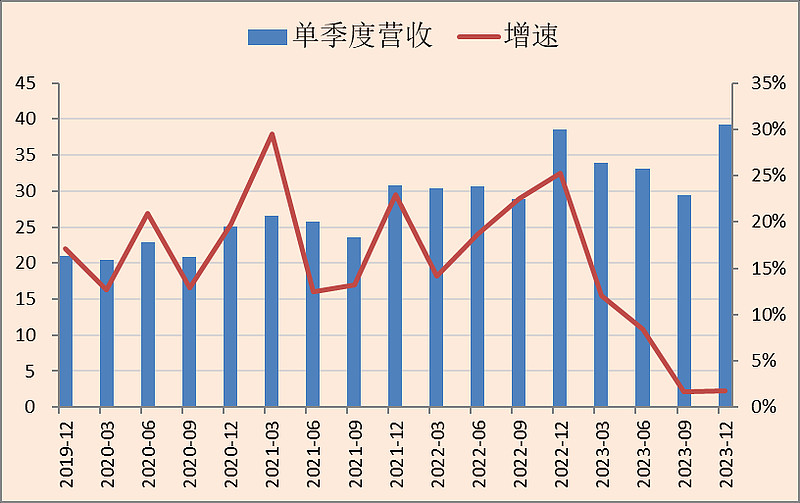

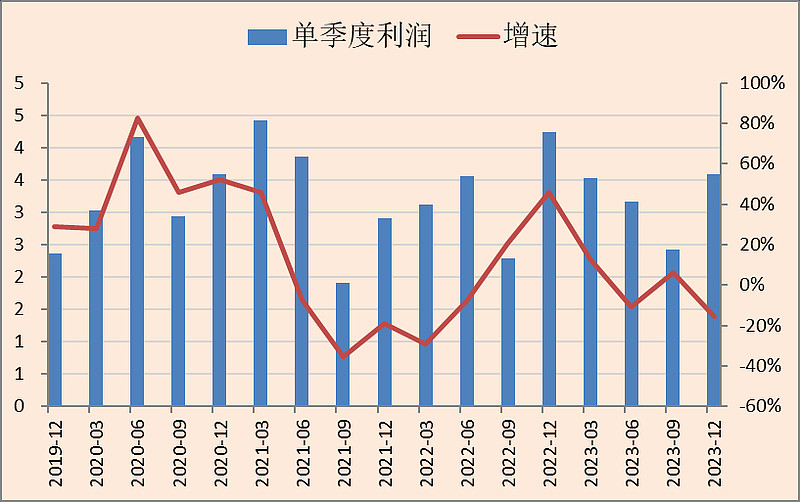

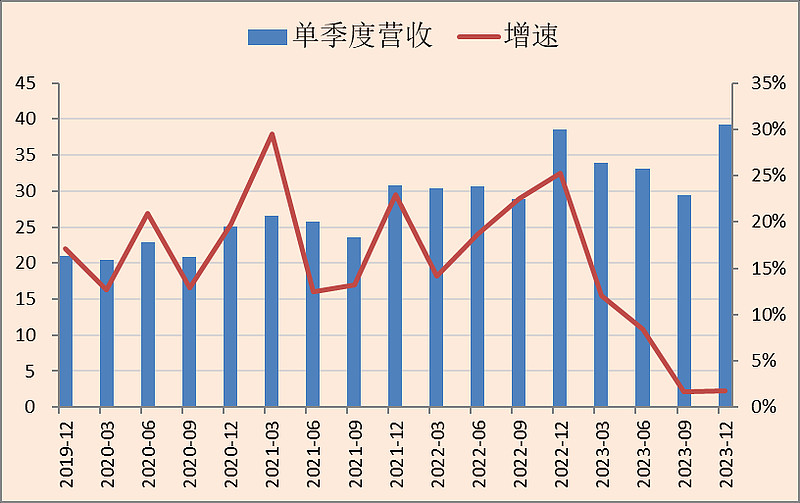

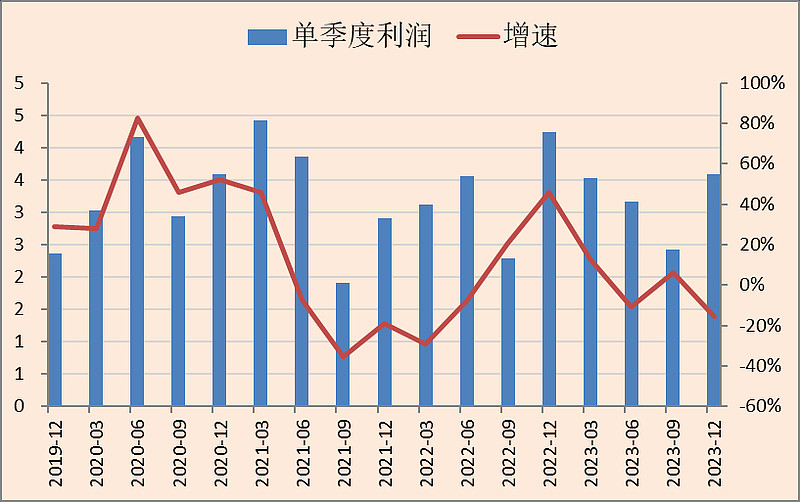

四季度营收+5.74%,利润-3.86%,扣非利润-0.87%。

虽然看股价走势也能猜出来不好,但真的出来还是想骂一句。

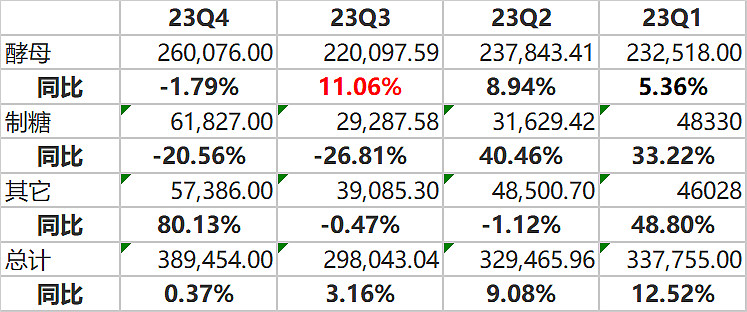

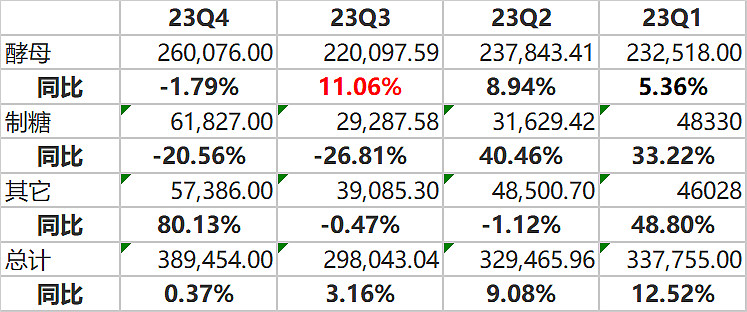

收入结构上,酵母四季度负增长,不过这个“其它”增速太高了有点奇怪,可能有部分酵母业务挪到“其它”了。

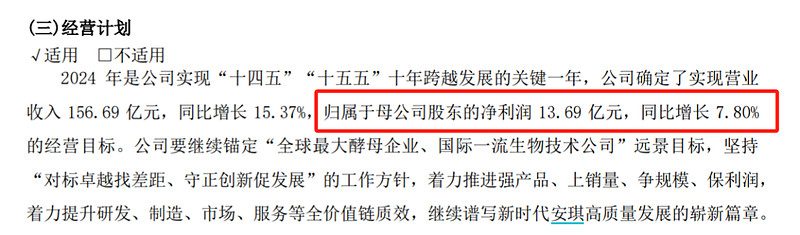

这份年报,给出了24年的计划,增速这么低,要是真的只有这么点利润,那根本没人想炒。

还好安琪管理层的预测很不准!

二、再说深层次的问题

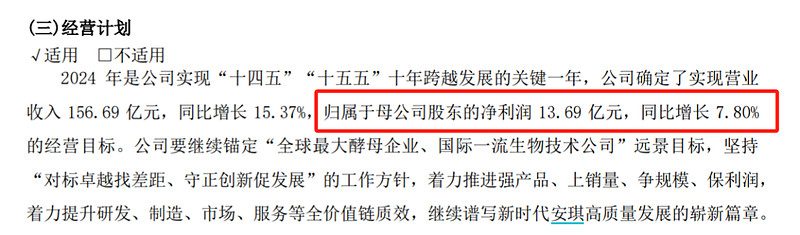

1、存货卖不出去

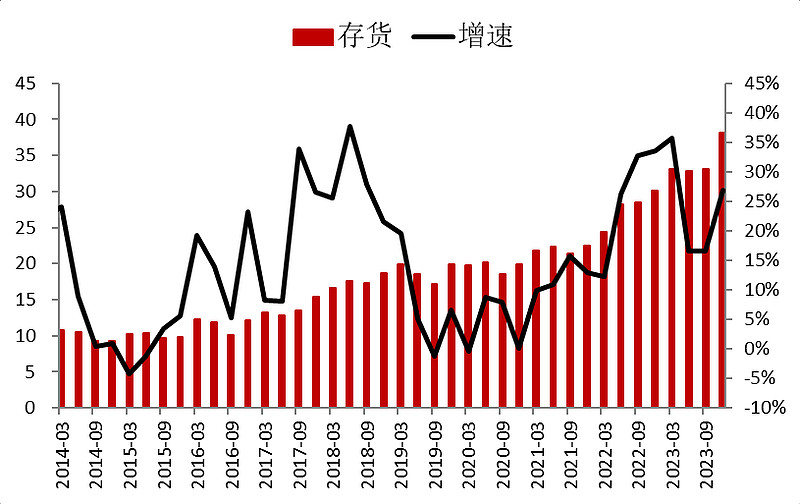

营收利润只是一次性的东西,但有些财务数据反映出来的问题可能要引起注意了:

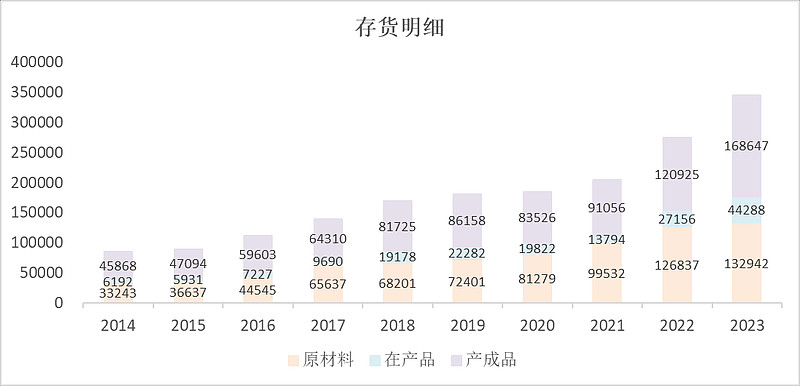

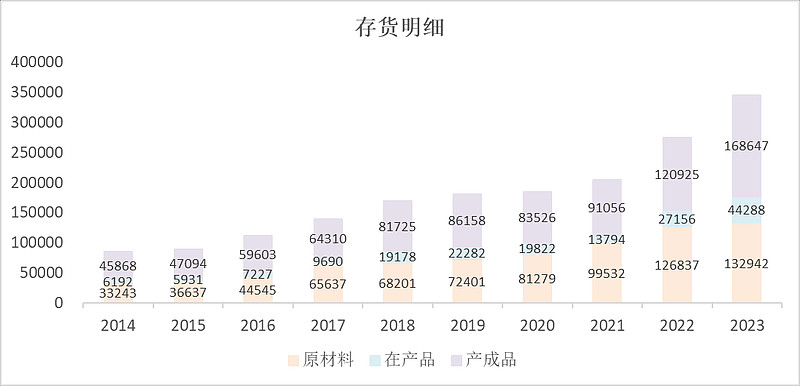

首先是存货,这个存货四季度上升太多了,我本来以为是买了很多原材料,但看明细竟然大部分是产成品和在产品。

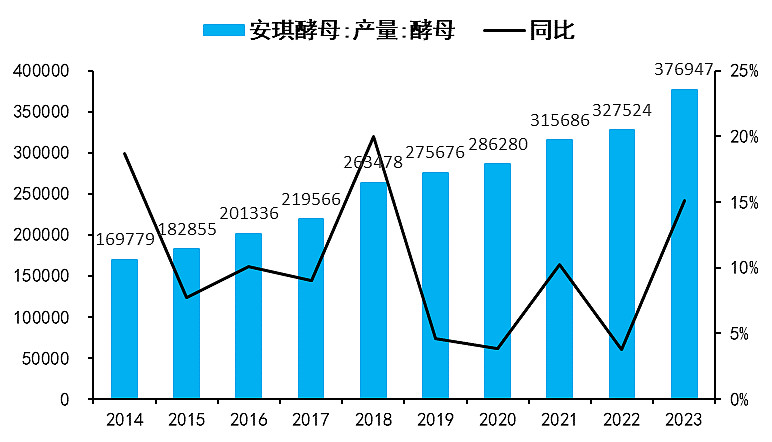

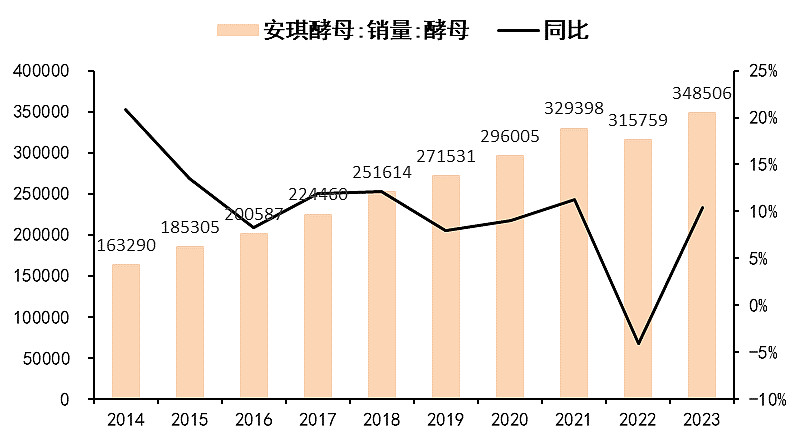

然后产销数据也反映了这一点:

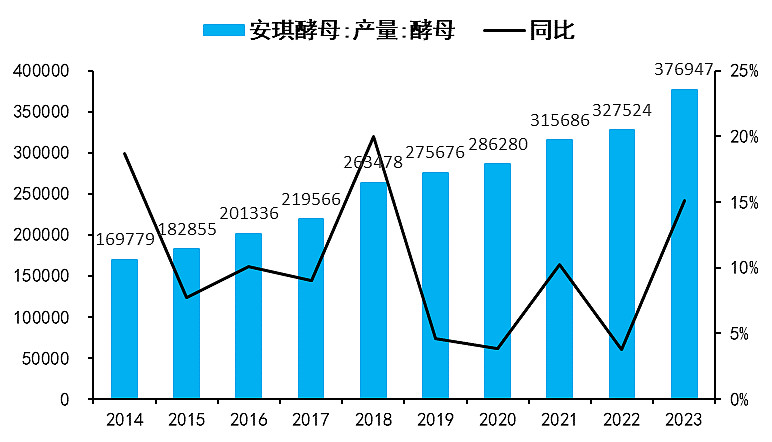

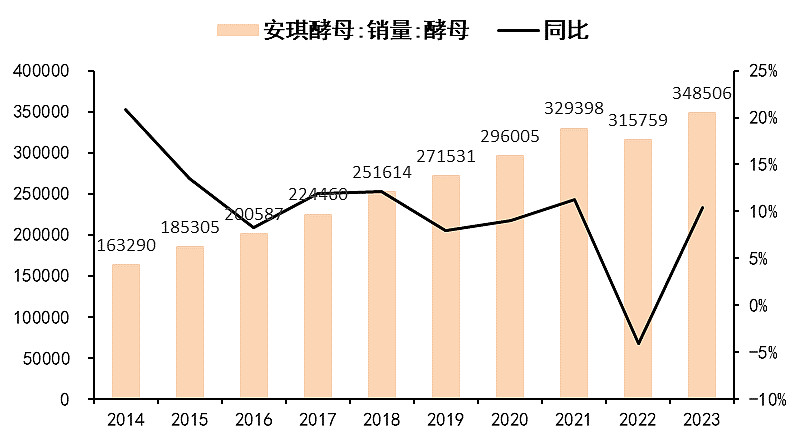

产量增加了5万吨,而销量只增长了3.3万吨,导致库存大幅增长。

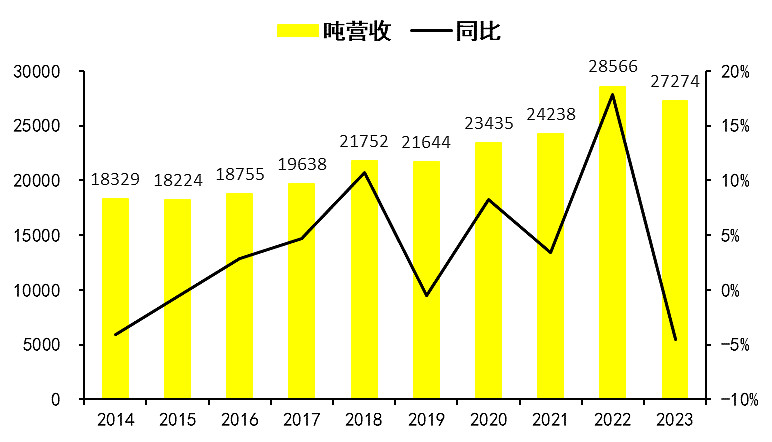

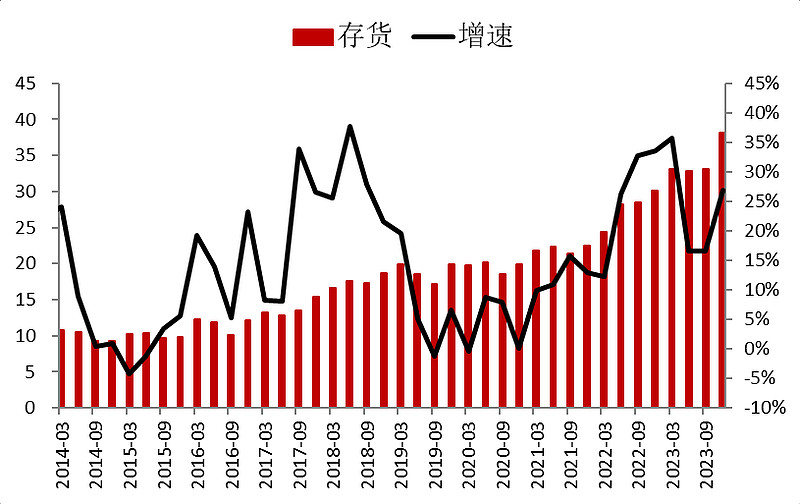

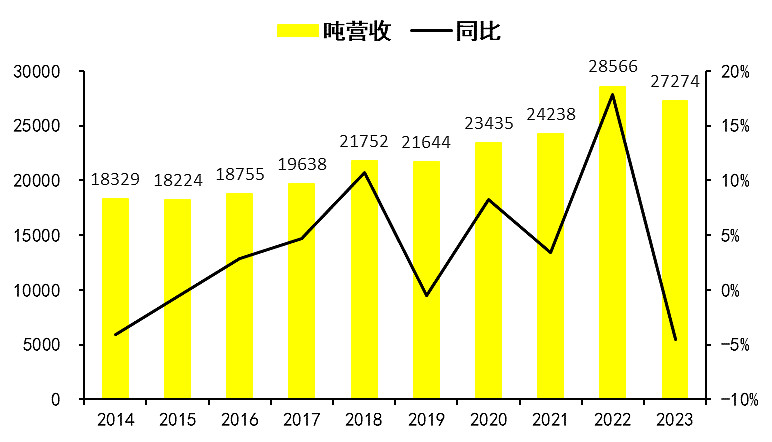

2、吨价下降

每吨营收下降了4.52%,虽然安琪不会承认降价,但肯定有促销,等于变相降价了。

这就是生产太多了,供大于求的结果。不是需求不好,而是供给太多了!

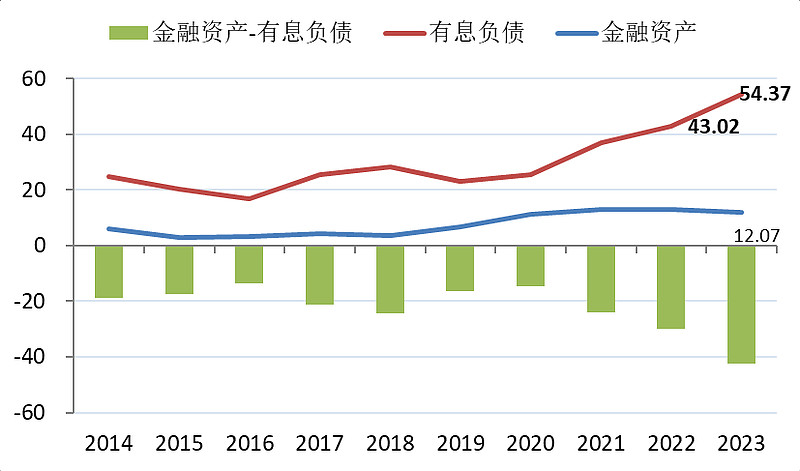

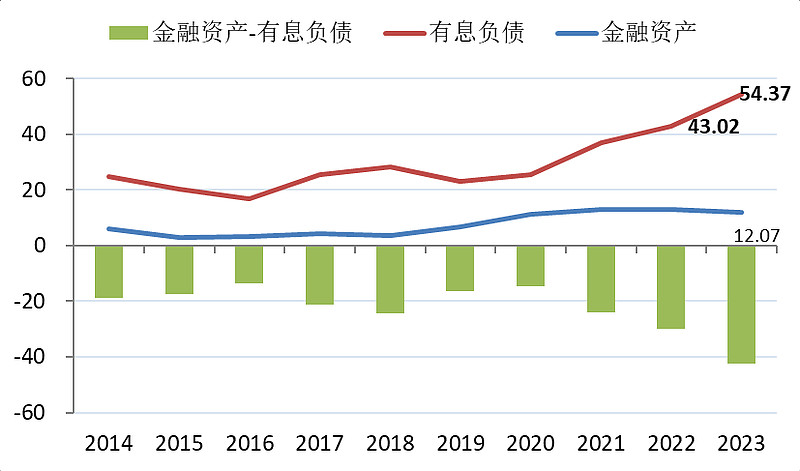

3、负债越来越多

这一年,有息负债又增加了11.35亿,自从2020年大扩产以来,有息负债增加超过了30亿,可见熊某为了政绩,根本不在意安琪的长远发展。

4、提前泄露年报业绩

现在回想起来,3.6和3.7安琪大跌两天,根本不是因为埃及镑贬值,而是3.6公司开了个交流会,提前泄露了年报不好的信息。

三、最后讲最关键的东西

安琪酵母以上问题,无论是明面上的毛利率下降,还是深层次的吨价下降和库存上升,问题都出在这三年的疯狂扩产上。

下图是2022年报的在建工程汇总:

标红的部分是2023年已经全部转固的项目。

然后我们再看2023年报的在建工程:

真的干净了很多!

当然,【德宏1.5万吨】和【1万吨蔓越莓】这两个项目是新增的,虽然我极力反对新增投资,但如果未来几年的新项目只有5亿元,也还是可以接受的。

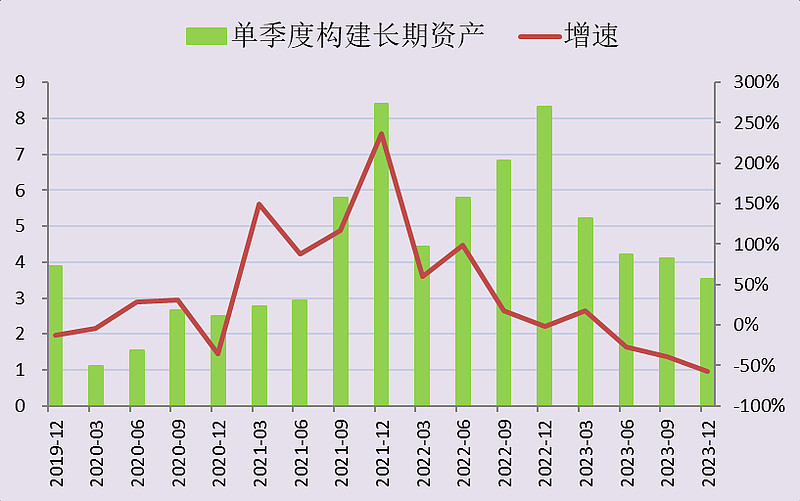

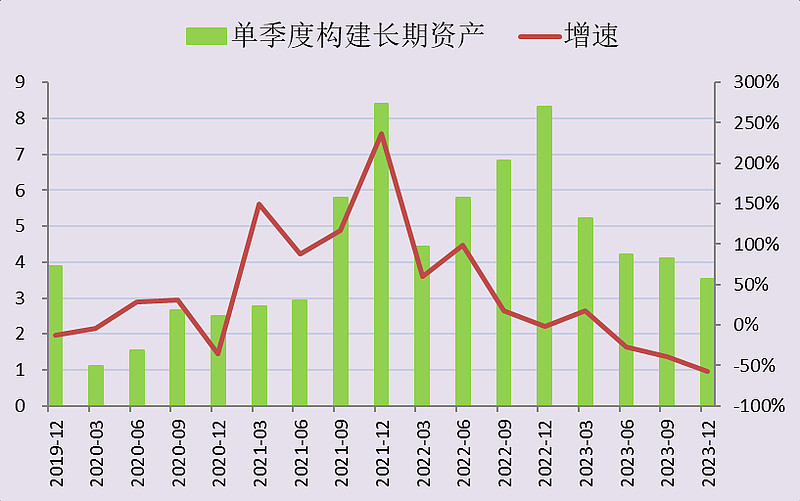

这里再给一张各季度资本开支的图:

从历史上看,安琪酵母的利润率和资本开支是反向的,所以,2024年有望成为安琪酵母的转折年,从今年开始,安琪将收缩战线,守住这已有的37万吨产能和新增的埃及和俄罗斯的产能,合计大概40万吨,慢慢地等糖蜜下降或者CPI回升。

四、交易计划

我已经好久没有动手上的安琪酵母了,麻了~

$安琪酵母(SH600298)$

全部讨论

存货大增,每年新增固定资产折旧,就算糖蜜下降,也难保住利润,听说去年宜昌安琪到车间拉货车辆减少,看来是真的。

存货大增风险不大,绝对额很小,产销量达到92%,在现在这个大环境下,基本上依然算得上满产满销的优秀公司。吨价下降也不是最大问题。财报不满意最主要是糖周期,导致连续五六年增收不增利,看看糖的走势就知道了。等糖价下来,或者水解糖产能更多,就又出现利润断层式增长。那些一次交流会就割掉的机构,又会以同样的方式追回来。

应该说这个年报符合预期,大部分都是明牌。安琪是重资产模式的优秀消费品公司,盈利模式比起$贵州茅台(SH600519)$ 是有巨大差距的,茅台三年没涨,安琪没涨说的过去万物皆周期,短期不乐观长期不悲观,长线投资者应该可以开始下手了,毕竟这个行业她的国内寡头地位是无人撼动的,如果消费逐步扶苏而糖蜜价格进入下降通道,双击的概率是有的,就是不知道那是时点在什么时候

从产能分布上看,目前全球酵母总产能约为 200 万吨,乐斯福、安琪、英联马利分列行业前 三位,CR3 超 60%;酵母行业产能主要集中在欧美,超过总产能一半;近年来中国成为全球酵母 产能增长最快的区域。

从消费市场上看,全球酵母消费市场呈不平衡发展态势,欧美及大洋洲活性酵母应用成熟, 存量大但增量小,以鲜酵母为主,未来增长潜力主要为酵母衍生品;非洲、中东、亚太等区域人 口增长快,烘焙业兴起,活性酵母市场处于快速发展阶段。

公司在全球 13 个城市拥有酵母及深加工产品生产基地(11 个国内城市和 2 个海外城市), 酵母发酵总产能已达 37 万吨,在国内市场占比 55%,在全球占比超过 18%,酵母系列产品规模已 居全球第二。销售量是34.85万吨,库存5.3万吨是个什么样的水准?

“截止 2023 年 12 月 31 日,公司应收账款账面余额为 162,598.36 万元,坏账准备余额为 7,933.74 万元,账面价值为 154,664.62 万元,应收账款金额重大。”大隐忧

*这样可以计算全球2023全球的消费是34.85/18%=193.61万吨

*市场就这么大,再要比的是内功,怎么样降低成本,减少费用,提高毛利率和净利率了。

*如果能够和乐斯福、英联马利的毛利率和净利率比较一下就可以知道安琪酵母到底怎么样的水平了。

目前基本面还是符合市场大多数人的预期。中期在250亿到300亿市值附近震荡,还需要等待业绩增长。竞争格局比牛奶,酱油好。预期增长空间比榨菜,各类调味品强。价格比白酒,啤酒,纯净水便宜。总体质价比还是比较高的,属于消费股第一阵营。目前安琪酵母迷你持仓保持不变,如果有250亿市值以下更好价格,酌情加点仓位。

$安琪酵母(SH600298)$