华创地产研究团队感谢您的关注与支持!

袁豪 鲁星泽 曹曼 邓力

点 评

1 3Q19营收同比+27%,业绩同比+31%,预收款覆盖率达1.8倍

3Q19,公司实现营收388.4亿元,同比+27.1%;归母净利润48.9亿元,同比+30.7%;扣非后归母净利润48.8亿元,同比+33.7%;基本每股收益1.12元,同比+30.2%。毛利率和归母净利率分别为31.3%和12.6%,较上年同期分别-0.9pct和+0.3pct;三项费用率合计9.8%,同比持平,其中,管理费用率、财务费用率分别为4.3%、1.8%,分别同比-0.2pct、+0.2pct。截至19Q3末,公司预收账款达883.3亿元,同比+2.0%,较19H1末+0.6%,可覆盖18年地产营收1.8倍,预收账款覆盖率较19H1末持平,后续业绩稳定释放有较强保障。

23Q19销售678亿,同比+14%,19年销售目标1,120亿,对应同比+10%

3Q19,公司实现销售金额678.3亿元,同比+14.0%,完成全年计划目标的60.6%;实现销售面积633.7万平方米,同比+10.7%;销售均价10,704元/平米,同比+3.0%。其中,9月份公司实现销售金额66.7亿元,同比+10.0%;销售面积68.1万平方米,同比+13.9%,销售稳步增长。19年公司计划签约金额1,120亿元,对应同比+10%,计划实现销售回款920亿元,预计4季度销售保持积极态势。考虑到公司19年计划新开工954.3万方,竣工860.5万方,分别同比+6.2%、+39.8%,并且拿地端积极补库存,全年可售货值有较强保障,同时竣工计划高增长,公司销售和结算有望稳步增长。

3 3Q19拿地面积同比+42%,低成本扩充土储,杠杆率可控下略微回升

3Q19,公司新增建面870.9万方,同比+41.9%,相当于同期销售面积的1.4倍,拿地较为积极;拿地金额234.9亿元,同比+59.8%;拿地均价2,697元/平米,占比销售均价25%,后续结算利润率有一定保障。公司19年计划新增土储建面约1,672.5万平米,同比+119.9%。3Q19公司拿地金额/销售金额为35%,较19H1下降9pct,其中3季度公司新增建面211.0万方,同比+34%;拿地金额27.7亿元,同比-32%,预计4季度拿地态度将更加积极。截至19H1末,公司土地储备建筑面积约4,059.8万方,预计可满足未来3-4年开发。截至19Q3末,资产负债率和净负债率分别为83.7%、98.7%,同比分别-1.2pct、-27.7pct,分别较19H1末-0.7pct、+2.2pct,净负债率可控下略微有所回升。

4 投资建议:业绩靓丽,销售稳增,拿地积极,维持“强推”评级

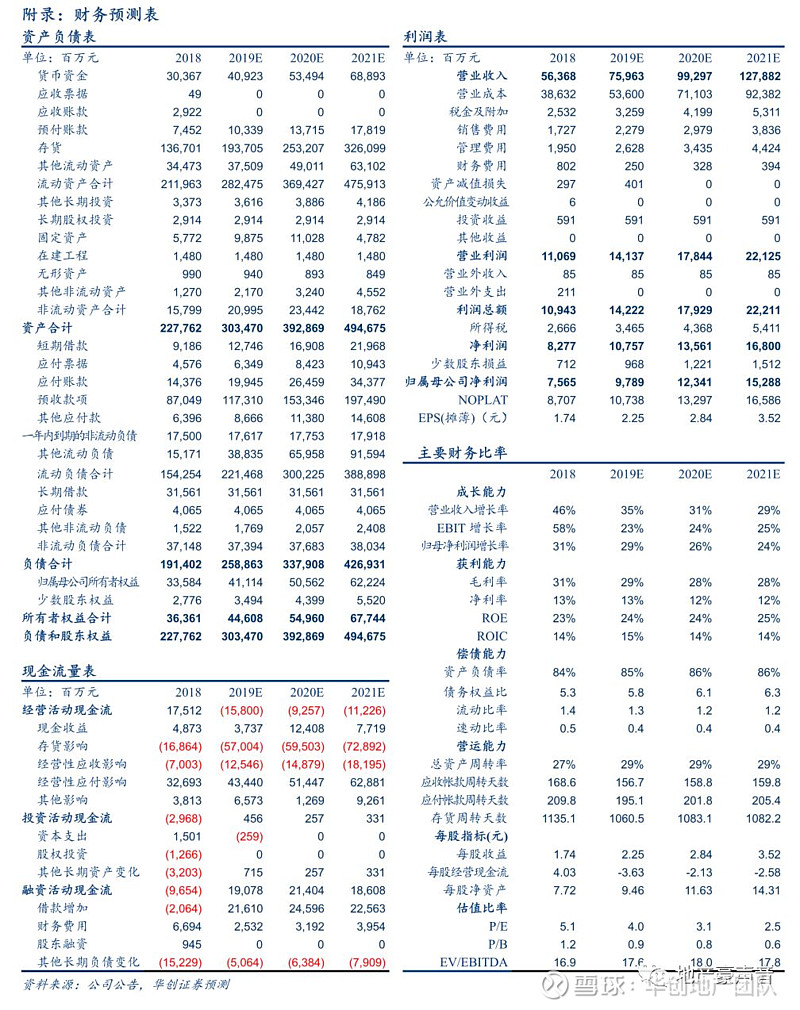

公司持续秉承快周转策略,ROE持续提升,已初步形成“两横、两纵、三集群”的项目布局。截至19H1末公司土储约4,060万方,充分保障未来开发需要,且多元化拿地方式有效控制成本;同时公司产业园区拓展迅速,为未来地产开发提供充裕资源。我们维持公司2019-21年每股收益预测2.25、2.84和3.52元,目前股价对应19-21年PE仅4.0/3.1/2.5倍,18/19年对应股息率达5.0%/6.5%,维持目标价13.50元,维持“强推”评级。

5 风险提示:房地产市场销量超预期下行以及行业融资政策超预期收紧

《2017年房地产投资策略:周期淡化,资产为王》(16/12/07)

《房地产及产业链对GDP的影响分析:大比重却小贡献,弱市下维稳为先》(17/01/06)

《对于H股地产大涨及A股地产逻辑的思考:周期未完、城市分化,看好一二线资源和强三线开发》(17/02/09)

《对三四线城市成交持续性的分析:当鬼城不再,强三线逆袭,料量价齐升》(17/02/28)

《对三四线城市成交持续性的分析2:棚改货币化为本轮三四线热销的核心驱动力》(17/03/29)

《北京等楼市政策点评:看淡调控的老生常谈吧,请重视棚改的投资主旋律》(17/03/30)

《国家设立雄安新区点评:雄起京津冀,安定百姓家,未来值期待》(17/04/05)

《房地产16年年报及17年1季报分析:行业基本面不差,但配置已降至历史新低》(17/05/02)

《三年棚改新规划点评:三四线短期棚改逻辑中期化,三四线住宅需求、下游消费和上游投资都将受益》(17/05/25)

《H股房企大涨及对A股房企影响分析:棚改货币化及集中度提升赋予龙头房企增量空间》(17/05/31)

《对房地产行业集中度的分析:规模效应加剧、集中度大增、强者更强》(17/06/05)

《对反常周期下龙头房企的优势分析:集中度快增、MSCI纳A,龙头基本面和估值双双提升》(17/06/22)

《对房地产小周期的深度研究-周期反常、经验失效,重构投资逻辑》(17/07/03)

《对房地产投资的定性及定量研究-土地及低基数推动Q3投资增速或超10%》(17/07/13)

《蓝光发展首次覆盖-雄踞西南谋全国,改弦更张助成长(强烈推荐)》(17/08/18)

《房地产行业2017年中报分析:业绩高位放缓、利润率改善,预收锁定率再提升(推荐)》(17/09/03)

《北辰实业首次覆盖-资源优质、业绩反转,京国改优质标的(强烈推荐)》(17/09/12)

《长效机制猜想:实为住房制度改革,并重在长效和稳定(继续看多龙头)》(17/11/13)

《2018-20年房地产行业展望:供给盛世已至,龙头风鹏正举》(17/12/11)

《新城控股深度报告-秉持无周期拿地,铸就快周转典范(强烈推荐)》(18/03/23)

《风鹏正举系列之万科A:三十载行业领跑,九万里鲲鹏展翅(强烈推荐)》(18/04/04)

《房地产政策研究专题:人才新政加速户籍城镇化,推动购房需求释放、体量客观》(18/05/10)

《房地产2018中期策略:行至水尽处,坐看云起时》(18/05/23)

《非标专题:非标压缩总量影响可控,融资集中度提升更值关注》(18/06/13)

《风鹏正举系列之保利地产深度:积极变革启征程,鹰击长空薄云天(强烈推荐)》(2018/07/05)

《风鹏正举系列之中南建设深度:中流击楫,南山可移(强烈推荐)》(18/07/23)

《风鹏正举系列之融创中国深度:融汇九州挥洒宏图,创业四海鸿鹄志展(强烈推荐)》(18/08/09)

《房地产行业2019年投资策略:寒夜将尽,曙光在前》(18/11/22)

《房地产周期复盘研究专题:周期轮回,踏雪寻梅》(18/12/25)

《居民杠杆率空间研究专题:城镇化决定加杠杆空间,极限支撑需求中枢12亿平》(18/12/25)

《风鹏正举系列之招商蛇口:聚萃招商百年积淀,力铸蛇口卓越之道(强烈推荐)》(19/01/25)

《风鹏正举系列之金地集团:坚守核心城市,提效赋能、谋局未来(强烈推荐)》(19/01/30)

《风鹏正举系列之阳光城:雨后阳光,梦想绽放(强烈推荐)》(19/02/22)

《首开股份深度报告:首家千亿地方国资房企,北京国企改革重要标的(强烈推荐)》(19/03/12)

《估值深度:政策改善、信用宽松,突破行业估值枷锁》(19/03/22)

《绿地控股跟踪报告:量质齐升的低估巨头,深度收益长三角一体化(强烈推荐)》(19/03/27)

《旭辉控股深度报告:十八舞象,行者无疆(强烈推荐) 》(19/04/01)

《房地产2019年中期策略:回归本源,拾级而上》(19/05/03)

《物业管理深度报告:朝阳行业,黄金时代》(19/05/16)

《中航善达深度报告:央企物管强强联合,非住宅龙头扬帆启航》(19/06/20)

《物管行业专题报告:三大独有特色,修筑护城河、造就蓝海市场》(19/07/14)

《大悦城深度报告:商业地产运营典范,核心资产价值标杆》(19/07/16)

《三四线市场深度报告:棚改退坡但余音绕梁,城市独立周期正当时》(19/07/28)

《保利地产深度报告:央企龙头、优势凸显,被低估的核心资产》(19/08/14)

《小周期延长的延伸研究:供给端调控,小周期延长,弱波动+强分化新格局》(19/08/20)

《中航善达重大事项点评:量组定价诚意十足,非住宅物管龙头成型》(19/08/25)

《商业地产行业深度报告系列之一:优质商业地产受益资产荒,流动性宽松驱动价值重估》(19/09/19)

《蓝光发展深度报告:嘉宝服务上市在即,物管当红望增厚估值》(19/10/13)

华创地产研究团队

—-—-华创地产研究期待您的关注与支持!—---

袁 豪 房地产行业 首席分析师

复旦大学理学硕士

曾任职于戴德梁行、中银国际

2016年加入华创证券研究所

鲁星泽 房地产行业 研究员

慕尼黑工业大学工学硕士

2015年加入华创证券研究所

曹 曼 房地产行业 研究员

同济大学管理学硕士,CPA,FRM

曾任职于上海地产集团

2017年加入华创证券研究所

邓 力 房地产行业 研究员

哥伦比亚大学理学硕士

2018年加入华创证券研究所

袁 豪 首席分析师

13918096573

鲁星泽 研究员

18390086688

曹 曼 研究员

13816593032

邓 力 研究员

19928735949

长按二维码关注