我一时手贱,编了个小故事试图解释提前认列销售收入的那点事儿,分享一下:

假设上市公司武大郎饮食文化集团有限公司,证券简称武大饮食,大股东兼CEO武大郎,持股50%,主要产品为炊饼,每1个炊饼售价1块,净赚5毛。

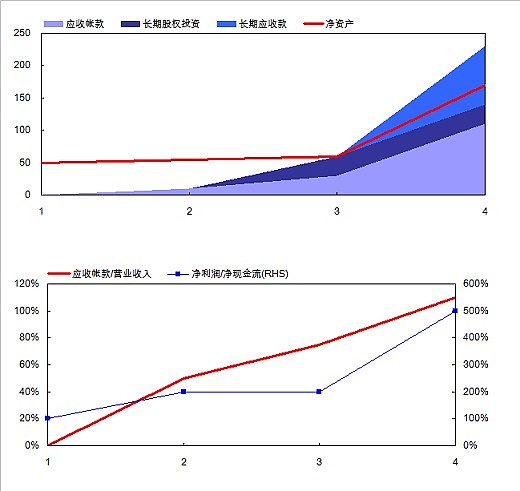

说第一年,上市公司卖掉了10个炊饼,记营业收入10块,净利润5块,投资者认为行业同质化严重只能给10倍市盈率,市值50块,此时公司净资产刚好也是50块,PB=1;

第二年,上市公司又卖掉了10个炊饼,但是公司说,王婆品牌管理顾问有限公司预订了10个炊饼,所以记营业收入20块,其中应收账款10块,确认净利润10块。

当年业绩YoY同比增长100%,分析师给出50倍市盈率(PEG竟然只有0.5!),由此估算市值500元,认为有10倍空间,股票涨啊涨,不过也有些人出来质疑,说公司现金流情况并没有明显的好转,股票继续涨啊涨。最后从50块真的涨到了500块。

此时武大饮食的经营性净现金流还是5块,净资产增长到了55块,PB=9X。应收账款/营业收入=50%,净利润/经营性净现金流=200%。

第三年,公司又卖出了10个炊饼,取得10块钱的营业收入,业绩眼看要同比下滑50%了,调研的分析师和股东单位的研究员着急了,说公司要想想办法啊,不然我们就要卖股票了。于是武大饮食的大股东兼CEO武大郎,以个人名义向西门庆金融控股集团下面的金瓶银行抵押了房子,借款40块,年利率25%,银行直接扣下第一年的利息之后付款30块。拿到钱之后,武大郎立刻把30块无息借给了上市公司,多么高风亮节的大股东啊!

武大郎请弟弟武松去找大和尚鲁智深,成立了六和塔文化传播股份有限公司,由上市公司武大饮食向六和塔投资30块,占49%的股份,但是约定六和塔在未来3年内必须向武大饮食购买不少于30块的炊饼,六和塔向上市公司付款10块,上市公司将其他20块确认为应收账款,向六和塔交割10个炊饼,付掉了成本,现金流量表上的经营性净现金流增长到了10块钱,与此同时,公司账面上还多了30块的长期股权投资。

于是第三年武大饮食确认了10+30=40块的营业收入,应收账款为10+20=30块,净利润20元,再次100%的同比增长!武大饮食的市值迅速攀上了1000块的高峰,这让质疑公司的人闭上了嘴,股价更让做空武大饮食的人赔的连他妈都不认识了。

此时武大饮食的经营性净现金流增加到了10块,净资产增长到了65块,PB=15X。应收账款/营业收入=75%,净利润/经营性净现金流=200%。

到了第四年,公司又卖出了10个炊饼,不过公司已经在市值上升到800块的时候顺利地融资了100块,大股东武大郎的持股比例降到了45%,10块钱还给大股东(第三年大股东武大郎曾经向上市公司提供了无息贷款30块),武大郎拿去还了金瓶银行的利息,然后以股东借款的名义,向六和塔文化支付了90块,然后六和塔文化向公司订购了90个炊饼,约定3年交付。公司当年仍然向六和塔交割了10个炊饼,确认了80块的应收账款。

第四年的业绩如何呢?长期股权投资仍然是30块,多了长期应收款90块。应收账款从30块增长到了110块,现金流量表上的经营性净现金流还是10块钱,不过这些都不重要,重要的是,营业收入上升到了100块,净利润达到了50块,同比增速甚至上升到了150%!

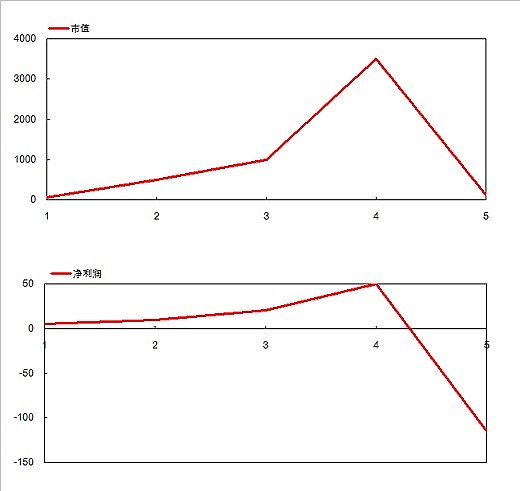

市值迅速上升到了70倍PE,达到了3500元,看谁还敢质疑?!

此时武大饮食的经营性净现金流还是10块,净资产增长到了175块,PB=20X。应收账款/营业收入=110%,净利润/经营性净现金流=500%。

第五年呢?

第五年,西门庆和潘金莲干掉了武大郎,家产当中的武大饮食的股票自然归了西门大官人掌控,看了一眼账本,西门大官人说,卖啊!减持20%的股票得到了700块的现金,把剩下的25%股权拿去抵押,价值约900块的股票抵押得到了300块。

第五年,王婆品牌管理顾问有限公司的CEO王婆挂了,以前预订的10个炊饼也没人吃了,于是撤销了订单,公司的应收账款减计了10块,冲减了第二年的利润5块钱,没有影响现金流也没有影响净资产。

第五年,武松和鲁智深搭伴去梁山泊落草,六和塔文化账面上的100块现金也被他们带走了,六和塔文化倒闭之后,只剩下20个从没卖出去的长霉炊饼,武大饮食确认了30元长期股权投资和90元长期应收款的损失。净资产损失到了60块。经营性净现金流没有了六和塔文化的支持,回落到了5块钱。

第五年,经过这些事件的武大饮食,分析师说应该按照净资产估值,给PB=2,市值从3500块暴跌到了120块,西门大官人出主意抵押出去的那部分股权自然是跌的不象样了,没关系,上市公司交给你们好了。末了大家还感叹,分析师真厉害,他们说PB=2,真的就跌到=2啊。

第五年,潘金莲宣布放弃武大饮食的CEO头衔,同时前面对上市公司的20块的股东借款,只索要10块钱,其余放弃,多么高风亮节的大股东他遗孀!

第五年,潘金莲还掉了金瓶银行50块的借款(本金40块+当年利息10块),这样四年时间,从第一年末的50块净资产中占50%权益,即25块,到现在减持股票和抵押融资总共1000块,从上市公司拿回借款10块,还贷50块,共计回款960块,年化收益率149%,这是真正的价值投资啊!

其实从头到尾,不过是提前确认销售收入而已。

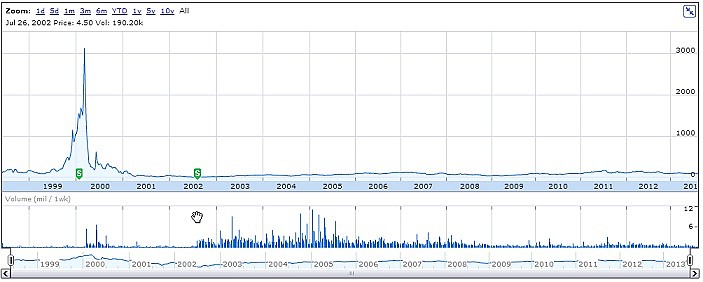

这个嘛,差不多就是15年前某些纳斯达克上市公司干的事情,所以纳斯达克当年从5000点跌到差不多1000点,也没什么奇怪的。

这个公司的股价是这个样子地……复权价3年内100=>3000=>5,然后10年又涨回到了100块……

这个公司,是15年前在纳斯达克上市的$MicroStrategy(MSTR)$ ,目前还在。此君1999年从10美元起步一路上涨,开始遇到财务专家质疑的时候,再融资券商美林证券还挺身而出严辞驳斥,一直涨到2000年初的333美元,3月份被《福布斯》质疑财务造假,普华永道内部核查宣布审计报告不真实,公司97-99年俱由亏损虚增至盈利且大幅增长。

公司造假的主要方法,就是提前认列销售收入,包括我说的通过向关联方投资,再有关联方对公司采购的方式。

2002年公司股价从顶峰的333美元跌到0.5美元,经过1:10合股才保住上市地位,也就是图中的复权价3330跌到了5美元,目前公司股价99美元。

@Xeyjztj 认出来了,