来源:iFICC

作者:百旺山

1. 美国监管部门为什么要废掉LIBOR?

2. LIBOR是导致金融不稳定的原因吗?

3. 为什么LIBOR势被取代?

4. 用SOFR取代LIBOR可以提高银行系统的稳定性吗?

5. LIBOR替换有时间表吗?

6. SOFR利率是如何构成的?

7. 目前SOFR金融产品有哪些?

8. 金融机构的准备情况如何?

9. 银行需要解决哪些问题?

10.用SOFR取代LIBOR对人民币利率市场有什么启示?

01

—

美国监管部门为什么要废掉LIBOR?

LIBOR是伦敦同业拆放利率的简称。LIBOR由英国银行行家协会(BBA)于1986年1月开始发布,其前身是1985年9月开始发布的利率互换结算利率BBAIRS。长期以来,LIBOR一直是离岸美元最重要的市场基准利率,离岸美元浮动利率贷款、浮动利率债券、以及利率衍生品多以LIBOR为参考利率。甚至美国在岸市场很多金融产品,例如浮动利率债券、商业贷款、利率可调住房抵押贷款也以LIBOR为参考利率。可以说,LIBOR是美元世界里最重要的市场基准利率。

2008年金融危机最初在美国次级贷款市场爆发,问题最先出现在银行LIBOR挂钩的利率可调住房抵押贷款业务上。在2004年6月至2006年6月的两年间,美联储连续升息9次升息,把联邦基金目标利率从1%提高到5.25%,并保持5.25%水平至2007年9月。这导致市场利率大幅上涨,次级利率可调住房抵押贷款大量违约,进而引发次贷危机。

2008年金融危机之后,美国监管部门认定LIBOR定价机制是导致金融体系不稳定的一个原因,对美元利率定价权旁落伦敦如鲠在喉,意欲把美元利率定价权转回在岸市场。先是以LIBOR被操纵为由,由美国的洲际交易所(ICE)出面,从英国银行家协会手中接管了LIBOR。ICE接管以后,对LIBOR形成机制进行了一些修补,由原来完全依赖报价行报价,改为瀑布机制,但主要依赖报价行报价的情况没有根本改变。

02

—

LIBOR是导致金融不稳定的原因吗?

浮动利率贷款和债券源于一种传统的商业模式。在大宗商品市场,买卖双方常用“长期协议”来进行交易。所谓长期协议就是买卖双方约定未来若干年的买卖数量,但价格根据供货时现货市场的价格随行就市,每月、或每季、或每年重新确定。浮动利率贷款或债券相当于资金的“长期协议”,资金的价格每月、每季、或每年进行重置。重置时所参照的现货市场价格就是参考利率。LIBOR就是充当资金长期协议参考利率的货币市场利率。

LIBOR的成功有其市场基础。20世纪70年代布雷顿森林体系解体,开启了新一轮的金融全球化浪潮。70年代两次石油危机后,石油美元大量涌入国际市场,离岸美元市场迅速成长,为银行融资提供了便利,伦敦的离岸美元同业拆借市场发展起来了。LIBOR就是在这种情况下出现的。LIBOR的成功,大大提高了银行资产和负债的协调性,利率风险的透明度,基于LIBOR的利率互换又给银行提供了资产负债管理的有效工具。只要货币市场有足够的流动性,价格是在充分竞争基础上形成的,那么浮动利率贷款或债券的定价就不会有问题,也不会导致金融体系不稳定。

导致2008年金融危机另有原因。一是银行通过同业拆借、发行CD、CP等货币市场融资工具为资本市场交易和投资融资,过度使用杠杆,银行商业模式对冲基金化;二是美国的银行体系发放的利率可调整住房抵押贷款,这种抵押贷款的信用又通过结构化和信用衍生产品被杠杆放大,问题的根源在于银行信用风险管理上面。LIBOR是货币资金市场的一个价格指标,它只是货币市场的体温计,并不是导致金融不稳定的原因。金融不稳定的根源在于金融监管部门对银行对冲基金化的长期漠视和疏于监管、以及银行信用风险管理不到位。

03

—

为什么LIBOR势必被取代?

首先,监管部门对同业拆借市场釜底抽薪,导致同业拆借市场严重萎缩。2008年金融危机之后,监管部门加强了对银行杠杠的监管,导致无担保拆借融资规模大幅下降。巴塞尔银行监管委员会引入了流动性覆盖率(LCR)和净稳定资金比率(NSFR)等指标,担保性资金流出对LCR的影响小于无担保资金融出,使银行失去了无担保拆借融资的动力;

其次,金融市场的货币条件发生了变化。金融危机后全球主要央行都开始实施量化宽松政策,银行体系内的超额储备金相对充足,银行对同业资金拆借的需求降低;

第三,交易对手银行信用风险的增加也让银行更加倾向于通过回购等方式融出资金。

由于以上三个方面的原因,导致拆借市场萎缩。根据纽联储2019年的报告,3个月期LIBOR日拆借量的历史中位数大致为10亿美元,替代参考利率委员会(Alternative Reference Rates Committee,ARRC)则估算每日主要银行的3个月LIBOR成交量仅在5亿美元左右。

虽然同业拆借市场规模已经很小,但根据美国替代利率委员会的统计,LIBOR本身却支撑着接近200万亿美元的金融合约,其中包括3.4万亿美元的商业贷款、1.8万亿美元的浮息债券、1.8万亿美元的证券化产品以及1.3万亿美元的消费者贷款。其余95%的名义价值都是衍生品合约。这种“尾巴摇狗”的状况,被认为加大了市场的不稳定性。

很多人把LIBOR退出归因于LIBOR是基于报价行的报价产生,而非真实交易,以及LIBOR存在被操纵的问题,这个理由是站不住脚的。洲际交易所旗下的布伦特原油期货是商品期货市场最重要的期货合约, 70%的国际原油贸易参考它定价。布伦特原油期货的交割价同样是基于市场调查产生,而非真实成交,但这并不影响它的公信力。出现一、两个操纵案例并不是否定这种定价方式的主要原因。

04

—

用SOFR取代LIBOR可以提高银行系统的稳定性吗?

认为用SOFR取代LIBOR可以提高银行系统稳定性的说法是一个谜思。银行体系自建立以来就一直是危机不断,这是由其高杠杆的商业模式和顺周期的特性决定的。用担保回购融资工具取代同业拆借,并没有改变银行高杠杆的本质和顺周期的特性。相反,银行由原来的短期拆借和票据融资改为更短期并且没有交易对手信用约束的隔夜回购融资,反而有放大风险、加大银行系统不稳定性的可能。这一点金融市场已有征兆。

金融市场的一个基本原理是,金融风险不会消失,只能转移。银行体系高杠杆的风险不会随着LIBOR的退出而消失,它还还会换个马甲出现。SOFR是特定历史阶段、特定市场条件下的产物,是美元利率定价权由离岸向在岸转移的结果,它不是解决银行体系不稳定问题的灵丹妙药。

05

—

LIBOR替换有时间表吗?

最新的时间表体现在11月30日美联储、联邦存款保险公司、货币监理署就LIBOR过渡一事发布的联合声明里。声明指出,LIBOR过渡事关重大,银行和金融体系面临诸多挑战。为了实现平稳过渡,LIBOR报价行已经同意将关键期限LIBOR最后发布日期延后到2023年6月30日,监管部门鼓励银行在2021年底之前尽早停止使用LIBOR签订新的合约。在2021年底之前新签订合约可以使用LIBOR替代利率,或使用LIBOR并附带应变条款。声明警告,如果银行未做好LIBOR发生颠覆的准备,在操作中建立稳健的应变措施,将损害金融稳定,监管部门将认定这样的银行存在“安全和稳健”问题。

2020年12月11日,纽约联储高级副总裁Nathaniel Wuerffel在SIFMA LIBOR过渡论坛上发表讲话时指出,2021年底停止在新交易上使用LIBOR,存量交易合约应在2023年前清理干净,过渡工作不能拖延。Wuerffel表示,公司必须采取行动,确保在2021年底前做好用LIBOR替代品(例如SOFR)签订合约的准备。虽然用SOFR替代LIBOR是自愿的,但在大多数市场中,基于SOFR的工具正在取代LIBOR。衍生品市场的流动性在增长,SOFR浮息债券发行量已经超过了LIBOR浮息债券。预计2023年中期停止发布美元LIBOR时,大部分存量风险敞口已经到期,这将大大减少存量交易过渡的工作量。但公司对2023年中以后到期的存量合约仍需进行补救。同时Wuerffel提到,替代参考利率委员会已经提出立法建议,拟允许对最难过渡的存量合约以平稳方式进行过渡。

06

—

SOFR利率是如何构成的?

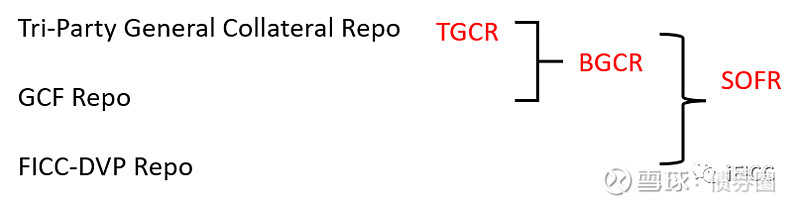

美联储监管的美国国债回购市场分为三方回购(Tri-Party General Collateral Repo)和双边回购,双边回购又分为通过FICC-DVP服务清算的双边回购(FICC-DVPRepo)和非DVP服务清算的双边回购(GCF Repo)。三个市场和三个指标利率(TGCR、BGCR、SOFR)的相互之间关系如下:

TGCR:三方一般抵押回购利率。在三方一般抵押回购交易中,在商定其他交易条款之前不确定作为抵押品的特定证券。该市场典型的融入方是一级交易商,最典型的融出方是货币市场基金和证券借出方,交易在纽约梅隆银行结算。TGCR的计算方法为:取来自纽约梅隆银行交易层级三方回购数据的成交量加权中值。每个工作日大约上午8时,纽约联储在官方网站上发布TGCR,反映前一工作日的数据[1]。

BGCR:整体市场一般抵押回购利率是在TGCR的基础上进一步纳入GCFRepo市场中国债为担保品的回购利率。GCF Repo由美国固定收益清算公司负责托管和清算,交易双方必须是FICC下属会员,主要是做市商之间的市场。回购交易双方通过中间经纪人以匿名形式成交。BGCR的计算为纽约梅隆银行交易层级三方回购数据,以及来自存管信托和清算公司的附属公司DTCC解决方案有限责任公司的一般抵押融资回购交易数据。每个工作日大约上午8时,纽约联储会在官方网站上发布BGCR,反映前一工作日的数据[2]。

SOFR:在BGCR的基础上进一步纳入双边回购市场中通过DVP服务清算的、以国债为抵押品的回购利率。SOFR在三个回购利率中具有最广泛的市场代表性。

SOFR是因应寻找LIBOR替代利率的需要,由ARRC提出、美联储具体设立和公布的。ARRC认为国债回购市场参与者广泛、更具弹性。ARRC选择的替代参考利率必须能够承受潜在的数百万亿美元合约参考利率的压力,并且必须在一段时间内保持持久性,SOFR明确满足这一标准。2017年6月,ARRC确定了采用SOFR来替代美元LIBOR的方案,并从2018年4月3起由纽约联邦储备银行每日发布。

[1] 网页链接

[2]同上。

07

—

目前SOFR金融产品有哪些?

目前美国已经推出的产品有:

SOFR浮动利率债券。SOFR浮息债券发行量已经超过了LIBOR浮息债券。

贷款。包括SOFR可调利率住房抵押贷款,多种与SOFR挂钩的商业贷款。目前贷款制约贷款市场发展的主要原因是还没有形成符合贷款市场客户交易惯例的参考利率,即1个月和3个月定期利率。按ARRC的设想,这个参考利率将由SOFR利率期货市场产生。ARRC预计这要等到2021年底。

SOFR期货和期权。美联储推出SOFR后仅一个月,CME就于2018年5月7日上市了1个月和3个月SOFR利率期货合约。1个月期SOFR利率期货的标的为1个月SOFR简单平均利率;3个月期SOFR利率期货的标为3个月 SOFR复利平均利率,其计算方法与人民币市场FR001利率互换浮动端的算法基本相同。2021年12月14日,1个月和3个月利率期货合约的成交量分别为10,666张和29,305张、持仓量分别为188,932张和497,755张。随着SOFR取代LIBOR,SOFR期货终将取代欧洲美元期货,成为全球第一大利率期货品种。

期限1个月的货币市场利率是美国个人消费贷款和住房抵押贷款常用的基准利率,而期限3个月的货币市场利率是美国浮动利率债券和商业贷款常用的基准利率。上市1个月和3个月SOFR期货合约,主要目的是培育1个月和3个月定期基准利率,将来作为浮动利率债券和贷款的结算利率。ARRC预计,到2021年底,SOFR期货的流动性可能足以支持推出1个月和3个月期定期参考利率。如果ARRC的这一宏伟蓝图能够实现,CME的3个月和1个月SOFR定期利率将成为美元世界最重要的市场基准利率。这不仅标志着美元利率定价中心由伦敦转回美国本土,也意味着由场外现货市场转到交易所衍生品市场。

2020年1月6日推出了3个月SOFR利率期货期权。

场外衍生产品。没有看到场外衍生品交易数据披露,但据美联储官员最近在SIFMA会议上讲,SOFR衍生品的流动性在不断提升。

08

—

金融机构的准备情况如何?

尽管美国监管部门力推LIBOR过渡,但金融机构似乎并不着急。根据埃森哲的一项调查表明,75%的金融机构表示只做了“最低限度的准备”。

Wells Fargo于11月份推出了SOFR可调利率住房抵押贷款,不再接受LIBOR可调利率住房抵押贷款申请。在此之前,Wells Fargo 引入了多种与SOFR挂钩的商业贷款产品,包括SOFR后置(简单算术平均值)、SOFR期货和互换,以及与英镑Sonia挂钩的产品。Wells Fargo计划明年推出几十款使用LIBOR替代利率的新产品。

09

—

银行需要解决哪些问题?

银行至少有两个方面的问题需要解决:

第一,新业务准备。按美联储的要求,在2021年底之前新签订合约要么使用LIBOR替代利率,要么使用LIBOR并附带应变条款,2021年底之后,不能再用Libor签约。因此,银行最迟需在2021年底做好用新基准进行交易的业务和技术准备。技术准备涉及到银行的核心银行系统、资金管理系统改造,需要有一定的时间。

第二,存量处理。对于2021年后、2013年底前到期的存量交易,需与交易对手协商订立应变条款;对于2023年后到期的存量交易,与交易对手协商进行基准转换。基准转换涉及产品重新定价,对简单产品相对容易,但对复杂的结构性产品或许需要与交易对手进行谈判。这项工作在很大程度上取决于SOFR利率衍生品市场的发展,如果SOFR衍生品市场不能提供可靠的定价和对冲工具,这项工作也很难进行。

总之,留给银行的准备时间不多了。

10

—

用SOFR取代LIBOR对人民币利率市场有什么启示?

两点启示:

首先,对我们思考人民币市场基准利率构建方法的借鉴意义。美国ARRC选择用一个具有最广泛市场代表性的隔夜回购利率SOFR为基础,发展新的市场基准利率,并设想将来用SOFR期货和利率互换市场交易形成的1个月期和3个月期定期利率作为浮动利率债券和贷款的参考利率,这代表了欧美市场基准利率改革的方向。我们现在有FR001/FR007、DR001/DR007。以市场代表性标准来看,最有条件成为市场基准利率的还是FR001/FR007。

其次,我国是否要跟进。在探索基于真实成交的市场基准利率方面,我国具有先发优势。早在2004年11月,国开行就尝试发行了第一只以7天回购利率为参考利率的浮动债(2004年第十七期债券)。2006年3月银行间同业拆借中心推出隔夜和7天回购定盘利率后,国开行又发行了基于7天回购定盘利率的浮动利率债、推出了利率互换。基于7天回购定盘利率的利率互换推出以来受到了市场的欢迎,一直是利率互换市场的主要交易品种,迄今成交量仍占市场的80%左右,显示了市场化基准利率的强大生命力。

美元SOFR利率虽然2018年才出现,但后来居上,基于SOFR的金融市场发展比我们快,SOFR浮息债券的规模已经超过了LIBOR浮息债券,浮息商业贷款和个人消费贷款产品也已上市,期货衍生品市场更是发展迅速。

我们是否也应该建立一个基于隔夜或7天回购利率的浮动利率金融产品体系?这是否有助于提升市场效率和银行体系的稳定性?这些问题值得关注和研究。

免责声明:文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

END