7月10日,慧居科技(2481.HK)即将登陆港股。

这是一家主要在「三北地区」经营的跨省供热服务供应商,从事热能的输送、运营及相关配套服务,为居民和企事业单位提供集中供热和售后维护的一站式服务,拥有超过10年的运营经验。

根据弗若斯特沙利文报告,以2022年在「三北地区」的总供热服务面积计,公司位列前50,在山西省、甘肃省及内蒙古自治区排名第九。

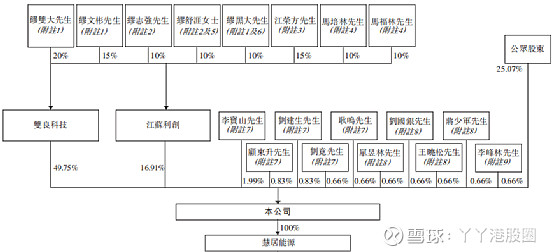

公司成立于2010年,曾是上市公司双良节能的子公司,后被双良科技收购。上市后,双良科技及江苏利创将分别持有慧居科技约49.75%及16.91%股份,为一致行动人,控股股东。

一、拥有5项特许经营权

供热服务行业属于一种公用事业行业,所生产的热量会输配至供热服务客户以满足其冬季室内采暖需求。

提供供热服务属公用事业,在中国是一个受到监管的行业。根据弗若斯特沙利文报告,为获得在供热服务行业经营的相关业务资格╱特许经营权,经营者必须具有充足的热源、经验丰富的员工及大规模的供热服务设施。这天然就形成了一个准入门槛,也是这个行业的壁垒。

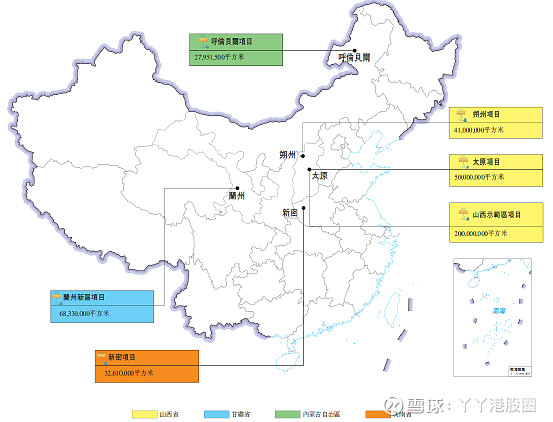

慧居科技主要在“三北”地区经营供热服务,持有五项已投入经营的特许经营权及一项在建特许经营权,其中三项于山西省经营,一项于甘肃省经营,一项于内蒙古自治区经营及一项为河南省在建项目。2022年公司的特许经营面积约4.2亿平方米,总实际供热服务面积(按建筑面积计)约为4190万平方米,占约10%。

其实跨省市场参与者于该行业并不常见,中国前十大参与者中的大部分仅在中国一个省份运营,原因是须具备高技术优势及丰富的跨省经营经验。慧居科技凭借一系列热源向供热服务客户提供多种供热解决方案的能力,让自己相比只有一种或两种热源的竞争对手更有竞争优势,从而在行业中脱颖而出。从技术方案源头看,公司旗下供热服务项目均倚赖四种热源,包括自热电厂采购的热能、燃煤锅炉产热、自热电厂回收的余热、地热。

同时公司业务的跨省性质也提供了竞争优势,可以用现有经验和技术把业务扩展到其他地区,这是未来业务发展的重要看点。例如,2021年12月慧居科技成功取得在河南省新密市提供供热服务的特许经营权。此外,公司的业务开发团队还在秦岭-淮河以南地区,特别是在西南、华中和华东地区积极寻求供热服务行业的新机遇,以促进全国扩张计划。

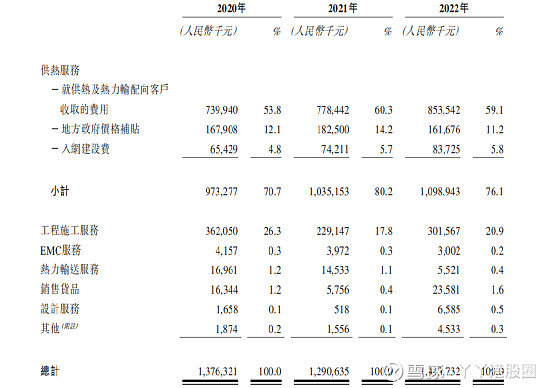

数据显示,供热服务业务是慧居科技的主要收入来源,2022年收入比重达76.1%;其次是工程施工服务业务,该业务收入比重为20.9%,大部分也是来自特许经营协议,可以投资、建设、安排开发及运营供热服务所需的基础设施资产。

二、城镇化助推行业稳步增长

内地供热服务属刚性需求,不太受经济周期影响,行业增长前景稳定。

由于中国的集中供热市场主要集中在城镇地区,所以中国城镇化率的持续提高是成为供热服务需求的主要驱动因素。

根据中央委员会及国务院印发的《国民经济和社会发展第十四个五年规划和2035年远景目标纲要》,预计在2021年至2025年城镇化率将提高约5%。根据最后实际可行日期自国家统计局获得的数据,中国城镇人口占总人口的比例由2018年的约61.5%增加至2021年的约64.7%,而城镇人口密度由2018年的约2,546人╱平方公里增加至2021年的2,868人╱平方公里。

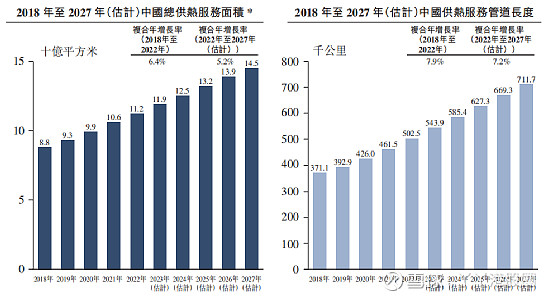

而随着中国城镇化率快速提高及供热服务渗透率提高,近年来中国供热服务的总面积及管道长度显著增加。

中国的总供热服务面积由2018年的88亿平方米增加至2022年的112亿平方米,复合年增长率为6.4%。预期中国的总供热服务面积将于2027年增加至145亿平方米,2022年至2027年的复合年增长率为5.2%。与此相对应,包括一级及二级管道在内的中国供热服务管道长度由2018年的371,100公里增加至2022年的502,500公里,复合年增长率为7.9%。预期将于2027年增加至711,700公里,2022年至2027年的复合年增长率为7.2%。

行业格局方面,国内的供热服务行业高度分散。前十大参与者大部分为国有企业,总供热服务面积占中国总实际供热服务面积的比例超过16.0%。

非国有企业在中国经营的总实际供热服务面积为2,371.2百万平方米,占2022年总实际供热服务面积的21.0%。慧居科技排名第四,市场份额为1.8%,为中国第二大非国有跨省供热服务供应商。

三、经营现金流逐年提升

近些年来除了国内城镇化趋势推动了国内供热市场的稳定增长,作为公用事业的供热服务也受我国政府及地方政府的监管及支持,监管层正致力通过政府补助的形式稳定供热服务的民生需求。在此背景下,慧居科技的经营数据相对稳健。

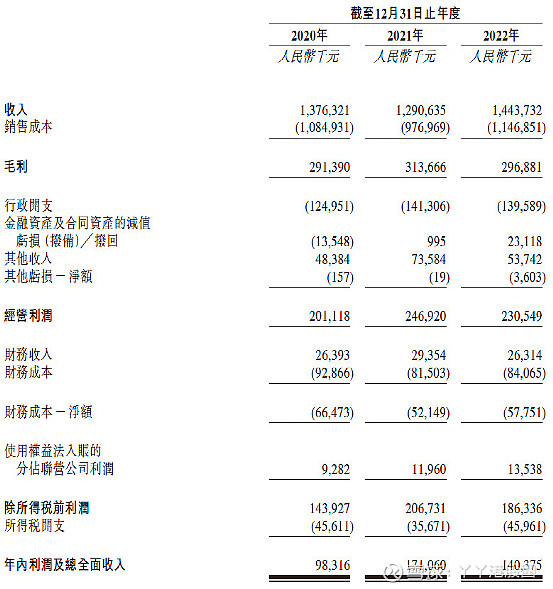

招股书显示,2020年至2022年,慧居科技的营业收入分别为人民币13.76亿、12.91亿和14.44亿元,相应的净利润分别为人民币0.98亿、1.71亿和1.40亿元。毛利率20.56%,连续4年都在20%以上,净利率9.70%。

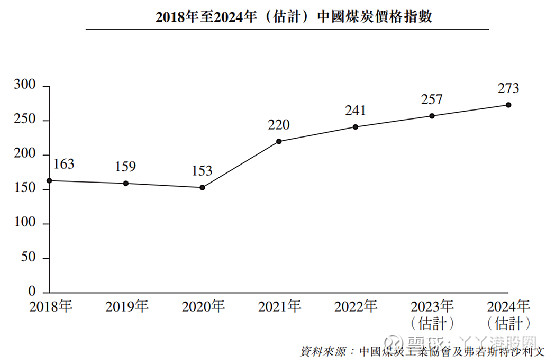

公司盈利的波动,主要来自于上游煤炭的价格影响。

慧居科技供热服务业务的热源主要来自于自热电厂采购的热能、燃煤锅炉产热以及自热电厂回收的余热等。公司主要以向第三方热电厂采购热能为主,2022年向第三方热电厂采购的热量比重接近8成。2022年,公司的购热成本上升至4.01亿元,占了销售成本35%。因此,慧居科技的盈利能力受煤炭价格影响较大。

招股书上表示,尽管热电厂可能无法将煤炭价格上涨带来的负担直接转嫁予客户,但据观察,地方政府部门可能会相应地补贴热电联产企业。

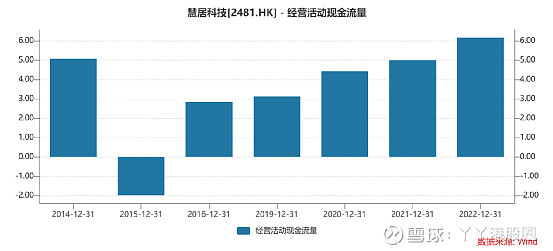

公司经营现金流较为良好,呈现逐年上升的状态。上市后,整体负债率也将有所下降,带动资产负债表走向健康。

四、结语

总体来看,慧居科技扎根于“三北”地区,在国内供热服务市场具有一定领先地位。目前实际供热面积,在特许经营的范围内还有很大发展空间,随着未来实际供热面积增加,公司的业绩增长具有一定保障。此外,跨省开拓业务亦是公司未来的看点。