在一二线城市房价高企的今天,对于年轻人而言,租房已经成为一个长期且稳定的需求。

然而国内的住房租赁市场,长期以个人出租为主,机构化租赁机构缺失,客观上造成了供需关系的错配。

据统计,在北京,一居室的需求占比大概在30%左右,而全部在租房源中,一居室占比仅有25%左右,三居室需求占比只有15%左右,而房源占比接近30%。一个可以想象的场景是,一位拥有三居室的房东,很难把房间整租给租户。

信息中介模式可以看作是解决市场需求的1.0时代。只是发展到当下,信息中介出现的弊端愈发明显。

黑中介盛行、假房源信息泛滥等问题,房东不放心出租、租客也时常被坑,市场迫切呼唤强势品牌来解决两个C端用户的需求。

机构化的长租公寓成为最直接的解决办法。通过标准化的装修、配置,并提供租后服务,长租公寓让房东更省心,让租客住得更舒心,作为第三方,长租公寓很好地承接了最核心诉求。

图片来源:网络

2011年至2016年间,长租公寓处于发展早期,自如、青客等长租公寓品牌就已出现,蛋壳是后起之秀,2015年初成立以后发展迅速。

2016年底开始,「房住不炒」政策方向的确立,住房租赁市场受到了国家政策的鼓励,长租公寓迎来「风口」。开发商、酒店系、中介公司、创业者纷纷涌入赛道,试图分一杯羹,行业迎来高速发展期。

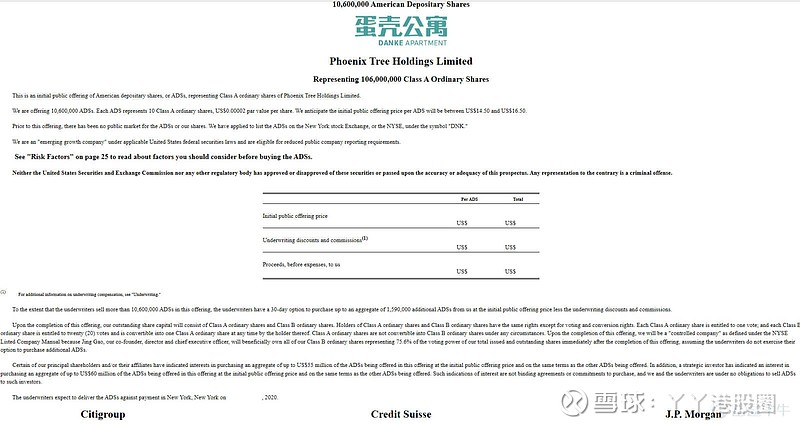

直到2020年1月8日,蛋壳公寓向美国证券交易委员会提交更新版招股书。预计将以每股面值0.00002美元发行1060万股美国存托股票(ADS),每份美国预托股份代表10股A类普通股。

据媒体报道,蛋壳公寓预计将于1月17日在纽交所挂牌上市。

图片来源:蛋壳公寓招股书

预计每股美国预托股份的首次公开发行价格将在14.50美元至16.50美元之间,并以「DNK」为交易代码登陆纽交所。主承销商为花旗集团、瑞士信贷和摩根大通,除此之外新增加老虎证券作为副承销商。

据悉,蛋壳公寓2015年成立,旨在为年轻人提供舒适而价格合理的房屋。截至2019年9月30日,蛋壳公寓已在中国13个城市建立了运营机构。

图片来源:蛋壳公寓招股书

运营房间数量上,截至2019年9月30日,蛋壳公寓已进入北京、深圳、上海、杭州、天津、武汉、南京、广州、成都、苏州、无锡、西安、重庆13地市场,共运营406,746间房间,与截至2015年12月31日运营的房间数2434间相比,房间数增长了166倍,2015年底至2018年底三年年复合增长率达360%。

图片来源:蛋壳公寓招股书

目前,蛋壳公寓主要通过租金和服务费产生收入。蛋壳公寓收入从2017年的人民币6.57亿元增长了307.3%至2018年的人民币26.750亿元(3.743亿美元),比截至2018年9月30日的9个月的人民币16.73亿元增长了198.8%至人民币49.997亿元(截至2019年9月30日的9个月)。

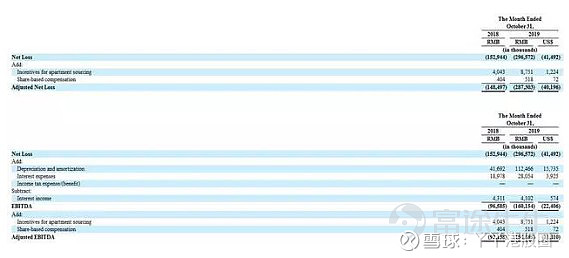

2019年10月,蛋壳公寓的收入为人民币7.133亿元(9980万美元),较2018年10月的人民币3.185亿元增长124.0%。该收入增长主要是由于开业的公寓单元数量增加所致持续扩展我们的业务。

但蛋壳公寓目前仍处于亏损状态,2019年10月,蛋壳公寓的净亏损为人民币2.966亿元(4150万美元),而2018年10月为人民币1.529亿元。调整后净亏损(不包括股权激励和公寓采购激励)在2019年10月为2.873亿元人民币(4020万美元),而在2018年10月为1.485亿元人民币。

图片来源:蛋壳公寓招股书

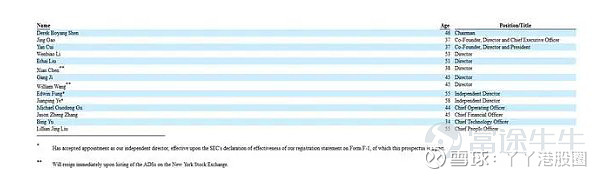

据招股书显示,沈博阳为蛋壳公寓董事会主席,高靖为联合创始人及董事兼首席执行官,崔岩为联合创始人,董事兼总裁。

图片来源:蛋壳公寓招股书

目前我国住宅出租市场的成长空间巨大,加之集中度低,作为目前的长租公寓市场龙头,蛋壳自然引人关注。

然而,长期亏损,依靠融资扩张,资金链紧张,提价困难,社会负面舆论等因素,也使得公司看起来充满风险。

根据最新文件,该公司计划将IPO净收益投入下列用途:

综合来看,在经历了萌芽期、快速增长期、阵痛期后,如今的上市热潮正在开启长租公寓市场新的时间节点。

但长租公寓这个商业模式最终能否持续经营,还是一个未知数。