【转载】现在的行业景气下行到了什么位置?光伏行业企业如何应对?

1.2021年光伏行业景气在什么位置?

光伏行业是一个“长期成长属性极强、中期高度周期性”的行业。

光伏的长期成长性体现在:光伏在全社会发电量中的渗透率将从当前不到4%,增长到2030-2035年后的40%以上。2019年底以来,全球各国政府纷纷提出“碳中和”,从而光伏电力被作为未来100年人类的主力能源(刚需)。

光伏的中期周期性体现在:(1)政策周期,(2)能源价格周期,(3)利率周期,(4)产能周期,(5)成本周期,(6)技术周期。

2020年疫情爆发以后,光伏产业的景气向上,主要原因在于:

(1)政策向上(正面)。比如欧洲政府将光伏作为灾后重建的工具,美国民主党将气候问题作为重要的施政纲领,中国更是将光伏作为人类命运共同体建设的重要组成部分。由此,光伏资产的风险溢价急剧下降,要求IRR=基准利率+风险溢价,自然大幅下行。由此,刺激新增装机量需求。

(2)利率下行(正面),基准利率的下行导致两方面效果:a)要求IRR的下行,b)融资成本的降低(杠杆后回报率的提升)。由此,刺激新增装机量需求。

在光伏产业景气度上升的背景下,再叠加资本流入股市并寻找稀缺性的战略性资产,自然导致了2020年下半年波澜壮阔的光伏牛市。

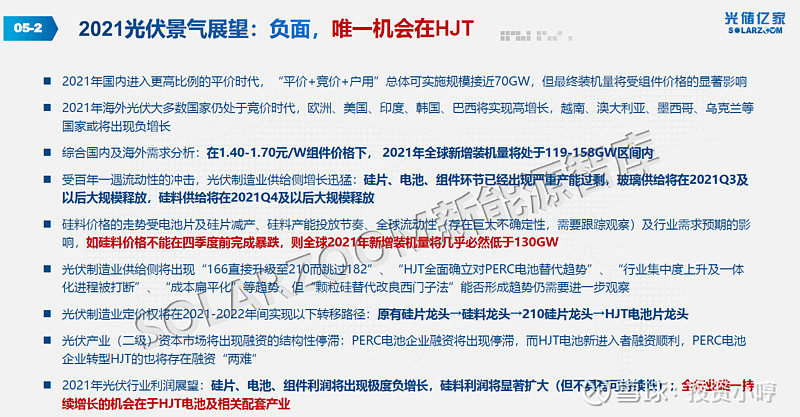

2021年光伏景气负面,其背后所对应的周期性因素如下:

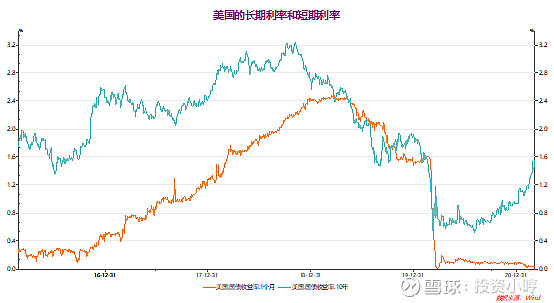

(1)长期利率上行(负面)。在2020Q2-Q3全球长期利率大幅下行过后,出现了2020Q4-2021Q1的长期利率上行。但全球短期利率仍在低位。这意味着是:流动性释放所导致的严重的长期通胀预期。但对光伏需求的直接结果是,导致要求IRR提升,抑制新增装机量需求(注:光伏项目评估的基准是长期回报率,融资也是长期融资)。

(2)产能的急剧释放(负面)。2020年光伏产业的扩产是2011年以来最凶猛的一次,硅片、电池片、组件环节莫不如此。虽然光伏企业都号称在新的尺寸规格上扩产,但必须注意的是:尺寸之争本来就是一个“微降本”的伪命题,不同尺寸的硅片和电池片产能之间存在差异性的同时,不同尺寸的组件之间高度竞争和可替代。所以,总量上的过剩就是过剩,所谓的结构性问题是用来“粉饰过剩本质”的。

(3)成本随全球滞涨及产业链结构性矛盾而上升(负面)。成本上升体现在:a)硅料、玻璃的扩产速度慢于硅片、电池、组件,由此导致硅料、玻璃的大幅上涨。b)银浆、EVA、铝边框、焊带等价格的上涨。

(4)技术周期重新开启(对存量资产负面)。过去10年,光伏的主要革命性技术进步在硅片。而未来10年,光伏主要的革命性技术进步在电池片(HJT全面替代PERC)。这将导致存量的PERC电池的需求长期下降直至完全被替代。

(5)能源价格周期被弱化(负面)。在滞涨大背景下,光伏产业链的各环节成本上升的同时,由于全球主要国家的光伏项目采用“招标/竞电价”机制或“PPA/平价”机制(已经锁定的项目电价无法上调,只能选择不做或延期),而电价上升相比能源价格的暴涨存在时滞,这导致了光伏产业的成本上升在1年以内大多需要通过自身利润的挤压来消化。

基于以上几方面的因素,在SOLARZOOM光储亿家于2021年3月8日刚出炉的《2021光伏景气展望》中,我们提出了行业景气负面的重要判断。

2.2021年的光伏类似于历史上的什么时期?有什么相同与不同?

如果总结2021年的光伏行业,有三个主要特征:(1)产能过剩,(2)滞涨,(3)技术周期的启动。

第一,从产能过剩的角度看,2021年的光伏非常像2011年。

2011年的产能过剩背景包括:

a)2008年金融危机后,2009年全球QE,流动性急剧释放,结果导致2010年欧洲光伏需求暴增。

b)2010年全产业链急剧扩产,各种光伏公司集体上市融资(2010-2011年是光伏公司上市融资的上一个高点)。

c)由于欧洲国家财政出现状况,补贴大幅退坡,需求出现下滑。

2021年的产能过剩背景包括:

a)2020年疫情爆发后,全球释放百年一遇的流动性,结果导致2020Q4光伏需求增长。

b)2020年初全产业链急剧扩产,各种光伏公司IPO、增发、可转债融资。

c)由于2021年出现滞涨,BOS成本大幅上升、利率大幅上行,压制光伏需求。

因此,从产能过剩的角度而言,2021年和2011年是非常类似的。不同的是,2021年光伏制造业各板块有一些微量的技术进步(大尺寸)。于是光伏上市公司路演和券商报告就疯狂的吹捧“结构性紧缺”,事实上,我们前面讲了,虽然210硅片和182硅片存在差异性,210电池片和182电池片存在差异性,但210组件和182组件是高度同质的,相互可替代的。因此,总量过剩的结论依然有效。

第二,从滞涨的角度来看,由于光伏产业的历史只有20年,没有特别合适可以参考的历史时期。但1970年代的全球经济是一个非常典型的“滞涨”时期,可以作为重要的借鉴。

当然,当前全球的流动性所导致的大宗商品价格上涨,还只有20%左右的平均水平,远远没有达到1970年代的幅度。但只要疫情不完全改善而全球流动性总源头不收缩,滞涨的趋势就不会停止。【注:1970年代的供给瓶颈是石油这一结构性因素,而2021年的供给瓶颈是劳动力这一结构性因素。只有消除了结构性因素,才能消除滞涨。否则,释放流动性只会带来商品的暴涨而无法刺激产能,收缩流动性又会导致经济的进一步收缩。因此,要解决当前的全球滞涨,必须要从疫情中真正走出来,消除劳动力瓶颈对产能的制约。】

第三,新一轮技术迭代周期启动可以参考2016-2017年的单多晶替代。2016年初单晶硅片具备相比多晶硅片的性价比,而PERC技术也在同时出现(更有利于单晶),于是在2016年下半年以后启动了一波增速极快的单晶渗透率上升。而多晶渗透率的急剧下降则出现在2年后的2018年末。

本次光伏制造业所面临的情形是类似的,不同的是,发生革命性技术的板块在电池环节。由HJT替代PERC,而硅片是改良性替代环节(N型替代P型)。现在的时间位置好比单多晶替代中的2016年末。但距离存量资产被显著替代的时间窗口,只差2年左右的时间。

3.光伏板块的估值变化又会受哪些因素的影响?

(1)长期产业发展预期及短期景气的“线性外推”。

股票的估值体现了市场对1年以上未来的长期预期,但存在着明显的“线性外推”特征。由于“线性外推”的存在,导致:短期的业绩上升或下降,也会极大影响估值。

光伏板块2020H2的估值上升有两个因素:a)2050-2060碳中和及未来光伏的主流能源地位。b)2020Q4的需求旺盛、产品价格也上涨(2020Q4产品价格上涨是成本推动的,但在诸多分析师的报告中成为了需求拉动导致的“量价齐升”,这是一种偷换概念和金融“蒙太奇”的玩法)。

第一点在2021年并没有发生变化,但第二点在2021年发生了重要变化。由于金融市场的“线性外推”,导致了在2020Q4放大了未来的美好,而2021Q1出现的残忍现实(滞涨导致的需求下滑及过剩导致的利润挤压)又将投资人的浴火扑灭。

(2)投资风格在“想象力”和“现实”之间的摇摆。

2020年下半年全球流动性极度充裕时,资本市场考察2025年、2030年的情形,提出了2025PE、2030PE的概念。但一旦全球长期利率上行,则必然回归到“柴米油盐酱醋茶”的情形。这就好比婚前展望白头偕老,婚后则会因为鸡毛琐碎而忘却初心。

对未来展望周期的时间跨度的变化,本身就是资本市场估值变化的一个非常重要的组成部分。

(3)抱团资金的松动持续了一段时间。

2020Q4的牛市是由抱团资金所推动的,其背后有买方机构的勾兑,有卖方分析师的报告配合(注:买方机构是卖方分析师的衣食父母,无论是新财富投票还是派点,得罪主要买方就是自掘坟墓)。但非常显然,2021Q1以来,抱团资金在各个板块出现了松动。

(4)上市公司及主要卖方分析师罔顾事实、指鹿为马、选择性披露的事实最终被买方机构所发现,金融市场的信任全面坍塌。

2021Q1的光伏组件价格到底是上涨,还是下跌,这是一个非常重要的问题。如果是上涨,那么就验证了上市公司和卖方分析师报告中所说的“需求拉动”。如果是滞涨,那么就是成本推动(事实也是这样)。

在2021年春节后的卖方点评中,有部分新财富分析师对于GW级的招标结果(组件价格在1.55-1.59元/W)完全不点评,而拿了30MW的招标结果(在1.7元/W以上)大加点评,试图营造光伏板块需求很好的假象。但事实是,新闻媒体关于GW级招标结果的报道在2021年3月6日-3月7日的新闻报道中出现了。与卖方分析师所说的情形完全不同。

当然,还有一种更为性质恶劣的可能性。那就是部分买方机构已经发现了行业景气的问题,而卖方分析师也发现了。但卖方分析师为了帮助买方机构出货,而故意实施“选择性披露”的策略,以获得新财富的投票和派点。

无论是卖方分析师不够专业,还是由于其为了新财富和派点故意为之,总之,当2021年3月6日-3月7日的媒体报道中对于广州发展1.08GW招标结果进行披露时,金融市场原先想象出来的需求拉动导致的“量价齐升”的印象被彻底摧毁了。大家发现,自己被误导了!由此导致极度的恐慌。

我们将一句话送给那些编织伪逻辑、误导公众的上市公司和卖方分析师:你可以在同一时间内欺骗所有人,也可以在所有时间内欺骗同一个人,但无法在所有时间内欺骗所有人。编织伪逻辑的最终结果只有一个,就是完全丧失金融市场的信任——这一你赖以欺骗和获取超额收益的“根本”。

(5)光伏PERC资产的预期寿命急剧下降。

由于革命性技术进步的存在,导致存量资产的预期寿命不足5年。2021年2月份,阿特斯的HJT准量产线出片,2021年3月,安徽华晟的HJT准量产线预计投产,而通威的HJT准量产线也将在2021年6月份前后投产。HJT进入准量产阶段,这本来就是PERC产业链资产预期寿命急剧下降的起点。

4.现在是下跌的开始还是终点?

SOLARZOOM新能源智库不对股价做出预测,只对行业景气进行分析和展望,只对估值变化的原因进行分析(但不展望)。

从行业景气的角度看,2021Q2-2021Q3的景气是急剧下行的。理由如上,不再赘述。只有等到全球滞涨的过程结束,并且硅料价格回到60元/kg以下,行业景气才会重新向上(低组件价格激发需求,且BOS上涨对需求的压制作用结束)。但需要注意的是:行业景气向上时,P型PERC产业链将永久性的失去机会,原因是存在结构性的革命性技术进步(HJT替代PERC)。

从估值变化的原因来看,2020Q4支撑光伏高估值的因素中,只有光伏产业的长期前景这一因素是依然正面的,其余因素(短期业绩、抱团、买方对上市公司及卖方分析师信任的坍塌、技术的可持续性假设)则发生了重大的扭转。这些扭转是否会保持较长的一段时间,各位读者可以自行判断。

因此,结合行业景气变化的时间跨度、估值变化的原因及可持续性,现在是暴跌的起点还是终点这个问题大家就不言自明了。

5.暴跌背后的证券市场规则存在哪些缺陷?如何改进?

在本轮光伏行业暴跌背后,我们更重视的是长期的制度性原因。这就是光伏产业和金融市场之间、金融市场的买方和卖方之间的利益链条。

怎么来看这样的利益链条呢?

每一个上市公司都希望通过资本市场融资来获得发展,通过更多的资本市场融资扩大产能,扩大市场份额。但资本市场只对正面的内容感兴趣,于是在上市公司对资本市场的信息披露中,就大量披露正面内容,对于负面内容不披露,或者是编造各种“伪逻辑”,掩盖本质而蒙混过关。

对于卖方分析师而言,每个卖方分析师都希望获得新财富登榜及派点这两大激励中的一项至两项。买方机构的集中度在过去几年上升,导致只有取悦于大买方才能获得激励。因此,卖方分析师只需要提供买方机构所认可的“服务”即可。这些服务在“潜规则”层面包括:买方机构买入后强推,买方机构卖出前继续强推。

对于买方机构而言,竞争和考核的压力是非常巨大的。每年、每季度、每月、每周、每日的排名都是紧箍咒。一旦业绩不好,就会面临疯狂的赎回。因此,后续即使业绩改善,也失去了竞争的资格。因此,买方机构必须连续的获得良好的业绩,而不能有任何的相对收益排名的掉队。这种可怕的考核机制,自然导致买方行为的扭曲。

而在上市公司、卖方、买方之间,串联起三者的最重要的关联物就是“信息和股价”。由于光伏主要龙头企业基本全部上市,由于卖方分析师有影响力的不超过10人,由于买方机构存在明显的二八现象,因此,证券市场的利益链条本质上是“上市公司、卖方分析师、买方机构”在信息及对信息的解释权上的垄断。为什么会出现“罔顾事实、指鹿为马、选择性披露”?就是因为共同的利益,以及对于信息解释权的垄断。这严重阻碍了金融市场的长期健康发展,严重阻碍了光伏产业的长期健康发展。

为什么金融市场的诸多买方、卖方分析师对SOLARZOOM新能源智库非常的不满?其本质原因并不是SOLARZOOM新能源智库所发表的观点不客观,而是SOLARZOOM新能源智库对事实的披露已经动到了这些既得利益集团最核心的信息垄断地位。

那么,我们应该如何来改变当前所存在的这些制度性缺陷呢?我们提出以下几点:

(1)对于上市公司融资后的业绩表现进行考核跟踪,并作为其再次融资的前提条件。如果融资后ROE水平急剧下降的,应当停止其在未来10年内的再融资(包括增发、可转债、发债),并予以通报和批评,情形恶劣的,应当与银行征信系统进行关联。

(2)取消新财富,并由证监会出面对于卖方分析师进行统一的模拟仓考核。所有的卖方分析师的模拟仓对所有的机构客户和散户公开披露,并由证监会强制各大基金公司将卖方分析师的公开模拟仓作为派点的最重要的权重项。由此将卖方分析师的股票推荐与其收入高度挂钩起来。

(3)禁止各大基金销售渠道、网站、自媒体对买方机构进行年度以下的排名。要求各大基金公司内部对基金经理的考核期限延长至3年甚至以上。避免短期考核导致的基金经理短期行为和操纵行为。

在SOLARZOOM新能源智库看来,只有系统性的从制度上解决问题,方能避免出现当前存在于上市公司、卖方、买方之间的利益链条,让金融市场重新回归到健康的轨道上来,引导资金流向优质行业、优质企业,真正净化金融市场。

我们知道,光伏产业具有极强的金融属性。只有金融市场健康了,光伏产业才不至于出现畸形的发展。这就是我为什么花大量的精力去讨论金融市场及其制度建设问题的原因所在。

6.光伏企业该如何应对当前的暴跌?

(1)分析原因。

我们前面谈到了很多光伏行业暴跌的理由,当然对于每一个光伏企业而言,也必须要有很清醒的认识。归因可以不同,但对事物本质的探索是永远不能停下的。

(2)底线思维,同时重拾信心。

当前光伏行业的景气下行会持续至少2个季度的时间,也有可能伴随着全球滞涨而持续更久。但对于每一个光伏企业而言,也不应过于悲观,只要光伏组件价格大幅下跌(硅料暴跌至60元/kg以下,各制造业环节利润充分释放),必然能推动光伏以及光储电力在全球范围内进入平价,2022-2030年的光伏产业仍然是美好的。

因此,在短期内极度艰难、长期美好的双重条件下,每一个光伏企业都应当采用底线思维,应对当前的困境。但又不应失去对未来的信心,而应抓紧时间布局未来。争取做到短期和长期的兼顾。

其中,底线思维意味着什么,无须我多言,各光伏企业只要把2011-2012年的光伏熊市拿来做对比,自然知道改如何应对。

(3)积极布局下一代技术。

光伏制造业的2000-2010是硅料的十年,2010-2020是硅片的十年,2020-2030是电池片的十年。

未来十年光伏产业的主要超额收益,来自于HJT技术、HJT+钙钛矿技术对当前PERC技术的替代。全产业链各个环节(无论是电池片,还是硅片、硅料、组件、设备、辅材辅料)都应将HJT电池技术作为未来公司发展最重要的(没有之一)战略方向。

顺应未来10年的技术趋势,才有可能真正的拥抱光伏的明天。如果坚守在PERC技术上,坚守在过去的成就中,则必然面临市场份额的持续萎缩。多晶被单晶100%替代的历史就在眼前,没有人能忘记这段历史。任何企业,如果是在电池片技术上保有侥幸,试图延长当前PERC资产的超额收益时间,都会发现:不仅徒劳,而且会导致自己丧失转型的良好机遇。

关于光伏板块的集体性暴跌点评,就到这里了。今天讲的非常彻底、非常充分,以后也不用再持续发表观点了。希望这篇文章能得到监管部门的关注,并能通过系统性的金融市场制度建设,净化光伏产业的融资环境。

光伏行业的2022-2030,必须要有信心! $隆基股份(SH601012)$ $阳光电源(SZ300274)$ $通威股份(SH600438)$ 本文来自新能源智库 作者戈崴