公司简况:

$Sea Limited(SE)$ 是一家在新加坡创立的消费互联网公司。Sea有三个主营业务:

1. 数字娱乐业务Garena是全球领先的游戏开发商。

2.电子商务业务Shopee。

3. 电子支付以及金融服务Sea Money。

三个主营业务中,数字娱乐及电子商务各大概占营收的一半,而数字金融服务带来的营收其实微乎其微,甚至连“其他服务”的营收都比不上。

分部估值

由于Sea三个主营业务相互之间关联比较小,因此本文将对三个部门单独估值后进行加总得到公司的估值。

数字娱乐业务估值

这是公司的游戏部门,FY2020营收20.16亿美元,EBITDA高达19.82亿美元。这个高达98.31%EBITDA利润率高得让我难以理解。因此我觉得还是总营收的角度去考虑估值比较妥当。

由于我们只是想要得到一个模糊的估值,可以按照$动视暴雪(ATVI)$、EA、Take-Two-Interacrive 这三家游戏发行商的市销率(大约是7倍左右)进行估值。

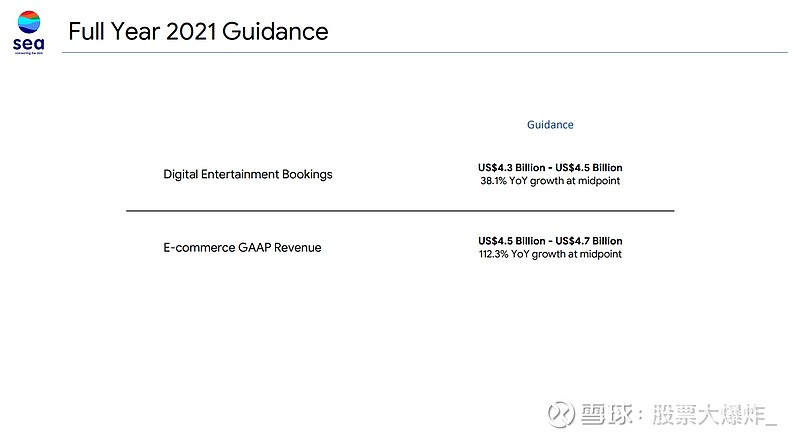

考虑到Garena的游戏业务主力在手机游戏上,比传统游戏平台相比,手游平台还属于比较早期的阶段。该业务全年营收预计将增长38.1%,跟上面提到的三家游戏发行商比,明显具有成长性。我们把未来三年的增长都考虑进去的话,这项业务营收大概将翻倍,以7倍PS计算,估值280亿美元左右。

电子商务业务估值

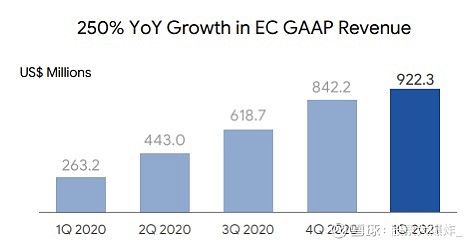

电子商务业务2020年营收21.67亿美元(同比增159%),但EBITDA为-13亿美元,EBITDA亏损率为-59%。业务属于投入期,距离盈利还有一段距离。

2021年一季度营收9.22亿美元,EBITDA亏损率缩小到-44.7%。

按照目前亏损率的进展,Sea 的 EC业务在一两年内还会处于EBITDA亏损。因此很难给出有理有据的估值。

如果假设EC最终成长成为EBITDA为33%的业务($阿里巴巴(BABA)$的水平),且营收在FY2020的基础上+300%。EC这个部门会在三年左右,做到28亿美元左右的EBITDA。由于增长的速度以及路径几乎没有办法预测,我只好采取15倍的EV/EBITDA去考虑这个业务的估值。

这里也不考虑负债的问题,直接把EV当作此业务的市值了。那么我认为此业务的值420亿美元。

数字金融业务估值:

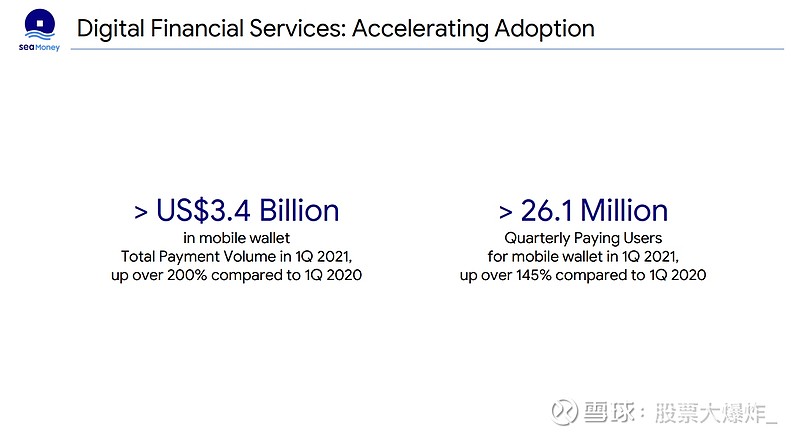

Sea的数字金融业务,也就是Sea Money,FY2020营收为0.6亿美元,几乎可以忽略。但2021Q1公布的业绩 显示手机钱包的季度付费用户为2610万,同比增长145%,且一季度营收已经到达0.51亿美元,接近去年全年营收。

去年蚂蚁上市的时候,FY19的PS估值倍数为17倍。我们假设Sea今年结束时,营收同比增长400%(参考21年Q1的增速)。那么FY2021的营收将为3亿美元。假设FY2022以及FY2023再翻倍增长,营收为12亿美元。17倍PS估值下此部分的估值大概在204亿美元。

FY2021业绩预期:

公司对于FY2021全年的业绩预期是E-Commerce业务46亿美元,对应112.3%同比增长。Digital Entertainment44亿美元,对应38.1%同比增长。公司没有对数字金融服务的增长给出指引。

结论:

Sea旗下三大业务,出了游戏以外估值都非常不确定。我上面做的计算是比较短视的,只看3年内,按照现在增速的会产生的变化。这样估计下来Sea的sum-of-parts估值大约在900-1000亿美元左右。

而目前Sea的市值为1600亿美元。作为投资者,我认为市场对它的估值已经打的很满。公司需要兑现很多的业绩预期才能维持现有的估值水平。就目前看来这不是特别吸引的投资目标。