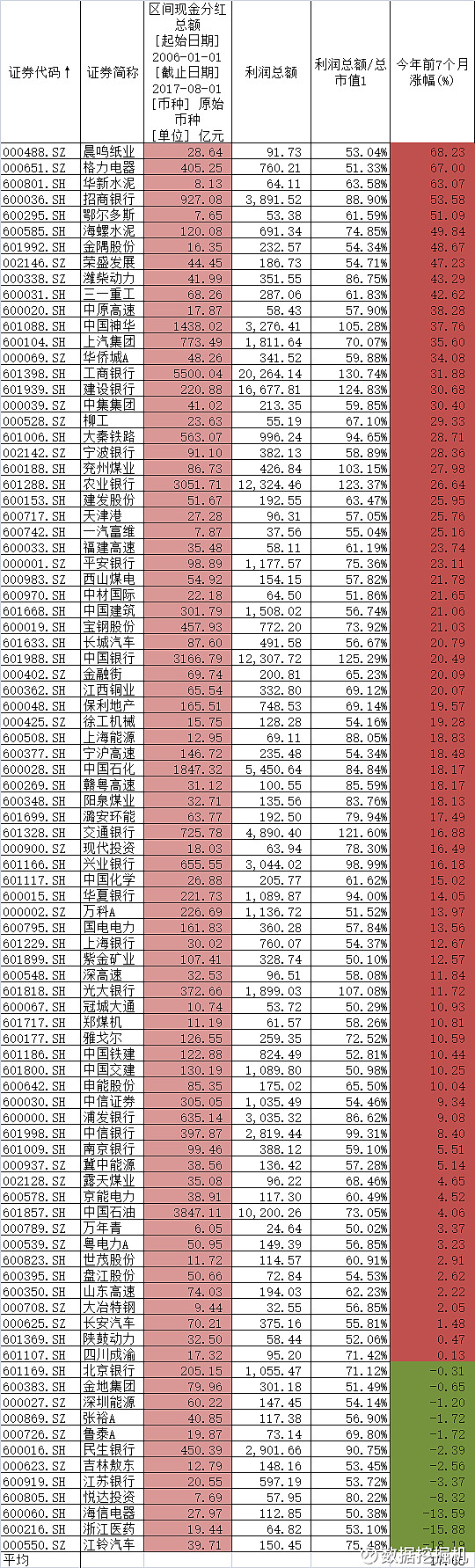

一、样本

1、上市满10年(2007年1月1日前上市)

2、10年来从未亏损

3、10年累计净利润/2016年12月31日总市值 大于等于0.5

共有89家上市公司符合上述三个条件

二、89家公司今年涨幅

1、平均涨幅17%

2、仅有12加公司今年下跌

3、$晨鸣纸业(SZ000488)$ $格力电器(SZ000651)$ $华新水泥(SH600801)$ 涨幅前三,超过60% @今日话题

三、具体名单如下

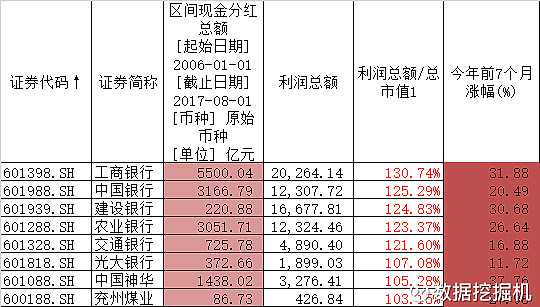

8家公司10年累计净利润超过去年年底总市值

补充

四、点评

借用拾贝投资创始人丨投资总监 胡建平 今年5月的一次公开发言:

时间拉长一点来看,优秀公司和一般公司其实差异是非常大的。我们以家电行业为例,十年下来优秀的公司如格力美的净利润从几个亿到现在挣150亿,稍微差一点的、平淡一点的公司十年下来从来没有挣过钱,A股里面这种公司很多,如果在香港上市,市值会很低,但是如果在A股上市的话有可能是大几十亿级别的估值。但这个公司十年都没挣过什么钱,你说未来会怎么样,所以未来分化有可能真的很厉害。

时间拉长一点看,中国众多的产业,已经从自由竞争阶段慢慢过渡到寡头竞争阶段,这个过程中我们一定要站在对的一边。有人担心GDP增速慢下来,会不会没有机会?这也是个认知上的误区,我们以格力为例,2011年的时候格力市值400亿元,现在是2000亿,增了4倍,但它的收入增速在这个过程中从过去30、40%下降到现在个位数,中间还有负增长,但是净利润率从6个点上升到10几个点。未来会有很多这样的公司,你关注点不再是收入,而是竞争结构。

以福耀玻璃为例,十年之间净利润增长了不止3倍,历史上是享受折价的,它是这个领域中最有竞争力的公司,但在A股里面是折价的。不过从2014、2015年开始折价慢慢消退,并且在股灾以后估值水平在持续上升,这和整个市场是完全反过来的。所以,有可能是我们整个市场的坐标系正在做一个非常重要的切换,这可能是一个不可逆的过程。