浪潮信息--以盈利换规模的扩张之路

我们知道,买一个股票,需要挑选好行业,好公司,好价格,就像段永平说的,需要厚厚的雪,长长的坡。那就我们来先看一下服务器这个行业。服务器行业全球比较大的几个厂家主要是HP,DELL、Cisco,华为,浪潮,IBM,联想等等。我们知道前几年IBM把所有的硬件包括笔记本和电脑都卖给了联想,开始从硬件设备供应商转型做上面的业务服务供应商,但是IBM在这几年的转型并不成功。但我觉得总体思路是对的。因为随着云计算的发展,越来越多的企业将会将业务迁移到云上,不需要再自己购置服务器。而以后在几家大的公有云厂家垄断了市场之后,可能就剩下这几个大的公有云客户。而服务器本身并没有什么门槛,公有云厂家一定会自己设计,或者提出需求让服务器厂家去定制。各服务器厂家并没有什么差异化,只能是拼成本,拼物流、拼运作能力。我们知道服务器的三大件主要是CPU,内存和磁盘。CPU主要由Intel垄断(如浪潮17年前5供应商占据了58.8%的采购量,仅Intel一家的采购金额就达到了73亿,占29.94%),内存也基本由三星垄断,磁盘也是掌握在希捷,西数等少数几个厂家手里,而服务器厂商是没有什么定价权的,因为本质上这个没有什么技术含量,不存在差异化竞争力,这就决定了服务器一定是个薄利的累活。未来的服务器厂家要生存,要么向上发展,理解客户需求,做整体解决方案,要么往下发展,做好芯片,但是这个不是一般的厂家可以投资的起的。目前也只有华为在投资。虽然这个不是一个很好的生意,但还是来看看整体的市场空间。

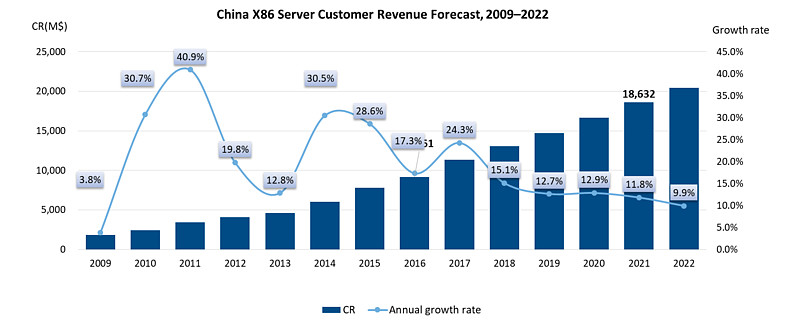

X86服务器在17年中国的总市场空间在113亿美元,18年131亿美元,19年148亿美元。从18年开始增长率逐年降低。整体来看,还是具有一定的成长空间的。在未来的几年,因为中国服务器厂家的整体成本低于外企,所以,国内的服务器厂家还是有一定的发展空间的。但从行业大势来看,很难依靠做服务器产生伟大的公司。所以,它不是一个好的行业。

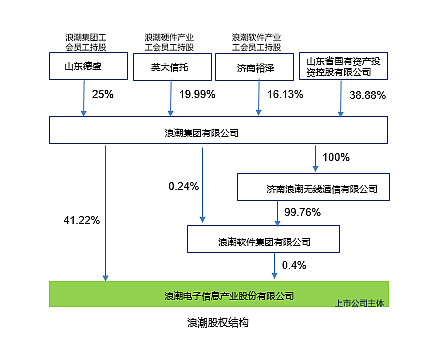

浪潮集团下属有三个上市公司,分别是A股上市的浪潮信息和浪潮软件,还有在H股上市的浪潮国家。其中浪潮信息以服务器+存储为主,浪潮软件以云计算,EPR等软件为主,而浪潮国际主要是做贸易为主。今天我们分析的浪潮信息,其服务器及部件的销售占了整体营收的98.92%,所以浪潮信息基本上是家服务器厂家。浪潮最近的营销宣传势头很猛,宣称自己的服务器中国第一,全球第三。让人感觉很厉害的样子。从IDC的报告来看,浪潮17年全球发货量增长了50%,整体发货量排名全球第三,中国第一,营收增长了81.69%,排名全球第五,中国第一。在服务器整体增长不大的情况下,我们禁不住想对它进行一下分析,看看浪潮背后高增长的逻辑在哪里?

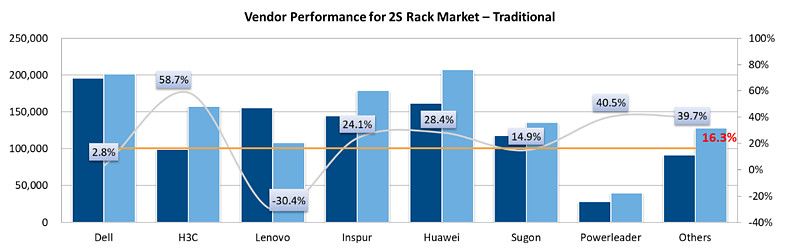

让我们先看看17年在中国市场各厂家的表现:联想在传统市场负增长-30.4%,浪潮和华为,H3C依然保持高速增长。

从这个图上,我们看出浪潮在传统市场的增长为24.1%,依然落后于华为的28.4%,在传统市场的增长和销售依然落后于华为,那么为什么整体的表现会好于华为?答案在于下面这个图:

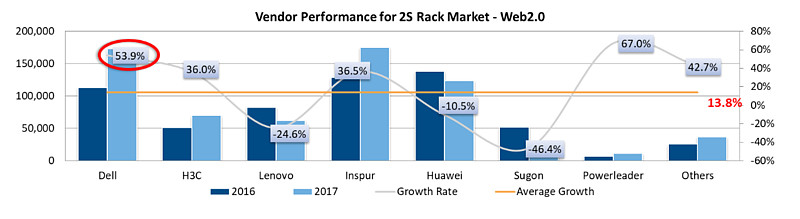

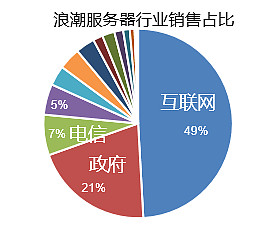

在整体市场增速放缓的情况下,互联网服务器的增长占据了市场增长的大部分空间。Internet市场已经占据整体市场37.8%的市场份额,BAT就占据了其中的47.2%。出于利润压力,华为在互联网市场减少了投入,很多项目直接放弃,导致在互联网市场10.5%的负增长,而浪潮增长36.5%。但其实互联网项目是很不挣钱的,很多是GPU服务器,纯粹为互联网企业打工,亏钱挣吆喝。这一点我们从后面浪潮的财报中也可以看出来。我们在进一步打开看看浪潮在行业收入上分布情况:

从上图可以看出,浪潮在互联网上的收入占比高达49%,几乎占据了半壁江山,17年浪潮在互联网市场增长36.5%,而根据浪潮18年Q1的财报,18年Q1浪潮互联网市场继续增长35.1%。

运营收益分析—持续以牺牲盈利为代价,进行规模扩张

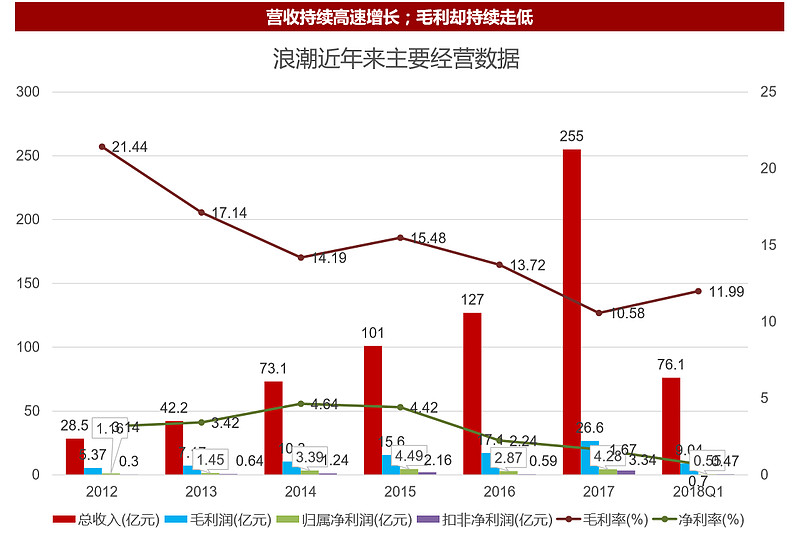

从上面的图中,我们可以看出,浪潮通过牺牲利润,不断进行快速扩张,17年营收是12年的近10倍,收入5年CAGR达63.4%,毛利率却减少为12年的一半。浪潮17年整体营收增长加快,从16年的127亿增长到17年的255亿,增长了101%。但同时营业成本也从16年的126亿快速增长到17年的251亿,增长108%,快于整体营收的增长。整体净利润只从2.8亿增加到4.2亿。17年的毛利率只有10.58%,16年是13.72%,下降3%。净利率进一步下降,从16年的2.2%(扣出一次性坏账损失后利润率2.6%,16年净利润大幅下滑36%,主要是VIT一次性坏账损失2.7亿造成的。)下降到17年的1.67%,可见,浪潮采取了较为激进的扩展策略,以规模扩张为第一目标,以盈利换规模。18年Q1延续扩张策略(营收同比增长 95.5%),净利润下滑22.65%,净利率进一步降低到0.72%,但毛利率(11.18%提升至11.99%)和扣非利润率提升。

市场格局分析—海外开始扩张,积极向全球化发展,以盈利换市场

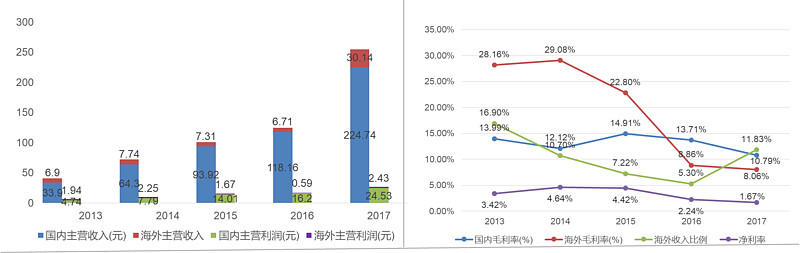

在今年上半年浪潮合作伙伴大会上,浪潮提出了未来五年的发展目标,到2022年,要实现服务器全球第一。要实现这个目标,单单依靠中国市场是不行的,必须积极向海外进行扩张。我们从上图可以看出,浪潮的海外主营业务收入在不断上升,占比也在不断增大。但利润的增长却差强人意。17年的毛利率同比下降3.14%,其中国内下降2.9%,海外下降0.8%。海外市场占比从5.3%提高到11.83,海外市场明显加速,但海外毛利率比国内低,海外市场占比增大反而会拖累整体毛利。浪潮在海外的毛利急剧降低,说明浪潮在海外采取了更为激进的扩展策略,容忍以牺牲利润,更小的毛利为代价或得海外规模的快速扩张。浪潮海外的增长近一半来自美国,美国发货量也占海外所有发货量的一半左右。主要客户也是互联网,这大大拉低了浪潮的海外毛利。而且在目前中美贸易战的情况下,是否会对其美国的服务器市场造成影响,也存在着不小的变数。

净利润构成分析:

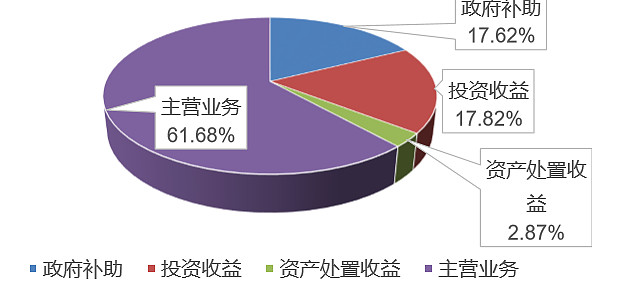

浪潮多年的利润中政府补助和投资收益一直占较大份额(大概1/3)。在16年,因为一次性2.7亿的资产减值,营业利润本来会非常差,但浪潮在2016年上半年以30块左右的价格减持东港股票,获得投资收益2.4亿元,同样,在15年的时候也是通过卖出股票,获取了2.37亿元的投资收益。目前现在还剩1270万股,每股14.2元,大概1.8亿多市值。每年都获取一定数量的政府补助,其中15年6200多万,16年5800多万(计入损益8000多万),17年8000多万。17年浪潮税前利润5.05亿,政府补助和投资收益占比1/3,下图是其17年的利润构成:

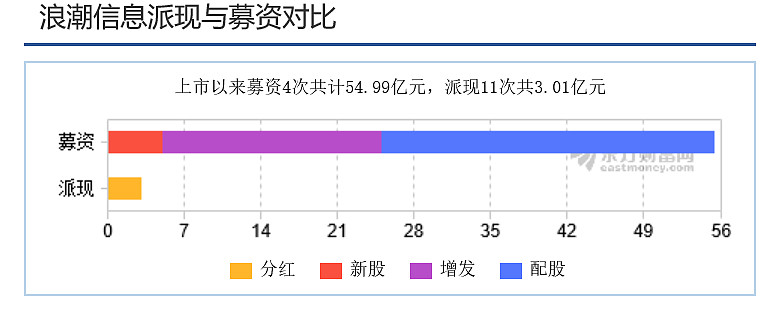

商业模式分析—产业、资本双轮驱动,多次从资本市场获取资本来支撑业务发展

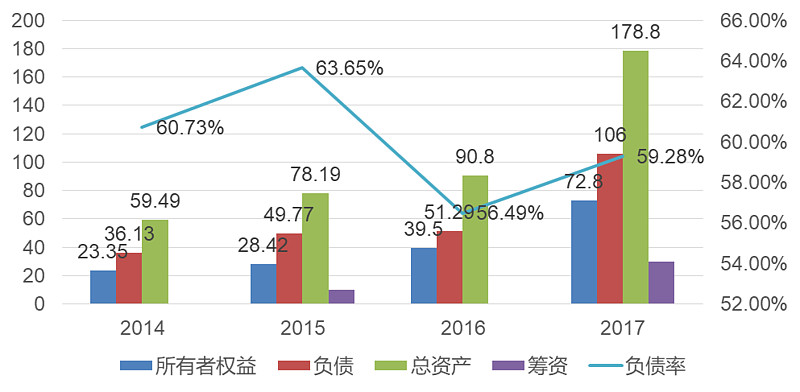

我们从浪潮的年报中,可以看到浪潮的经营策略里有这么一句话:产业、资本双轮驱动,发挥资本的力量。那什么叫产业资本双轮驱动,发挥资本的力量呢?我认为直白一点的说法就是通过做大规模,做好市场营销,不断从股民那里圈钱来满足自身的发展。我们从上图的资本和所有者相关的图中可以发现,浪潮的所有者权益从15年28.4亿,到16年39.5亿,有稳步的增长,但这个主要是定向增发10亿纳入净资产导致,17年所有者权益增加33亿,主要来自资本公积26亿,这又是定向增加筹资30亿所得,控股股东全额现金认购,纳入净资产后所有者权益变成72.8亿。可见浪潮所有者权益的增加并不是因为营业利润,而是在资本市场不断圈钱所致。2017年10月17日,浪潮集团又发行了15亿的可转债。从浪潮上市以来的分红和筹资来看,浪潮可以说的上是真正的“吸血鬼”,累计分红不到4亿,而筹资竟高达近56亿。

浪潮的规模扩张是否带来运营效率的提升呢?我们知道互联网厂家很多时候的策略是先扩大规模,提高运营效率构筑护城河后,后面再挣钱是很自然的事。但浪潮的规模扩张能否构筑护城河呢?我个人认为是不行的。规模扩张能带来产能、供应能力的提升,这点是有的,但本身对客户没有粘性,大的互联网客户对服务器的要求很明确,当你的价格不满足他们的要求的时候,很容易就转向别的厂家了,也就是说用户的转换成本很低。我们来看看浪潮的运营效率。

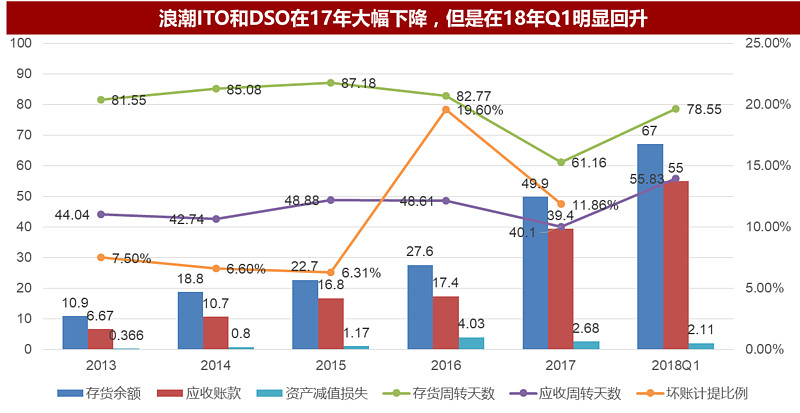

应收账款和存货周转分析--17年全流程运营效率改善很可能是假象

浪潮17年应收账款计提从19.6%降低到11.86%,主要是上期VIT一次性损失2.7亿计提,16年其实真实的计提率只有2.1%,从13年到14年,坏账计提都在2%多,16,17年骤升到10%+,说明快速扩张的同时,销售质量变差,未来面临不少的坏账损失压力,未来的一两年很有可能会因为应收账款的坏账损失造成净利润大幅下降。18年1季度资产减值损失计提2.1亿,骤升425%就从侧面印证了这一点。存货周转天数和应收账款周转天数用两点法计算在17年有提升,但在18年Q1就马上恶化。说明平均存货金额的增长和平均应收账款的增长大于营收成本和营收的增长,17年全流程运营效率改善很可能是假象。同时,浪潮的短期资金压力增大,应收账期加长,导致短期现金流紧张,从短期借款较期初增加81.98%也可以看出。

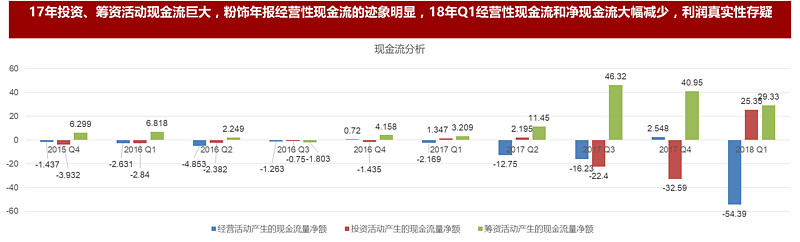

经营现金流分析---通过保理业务和推迟付款改善17年经营性现金流,无法持续

因为保理业务,17年全年经营性现金流有一定改善,从0.72亿到2.54亿。投资净流出现金大幅增加,筹资获取了大量的现金流。17年前三季度经营现金流都为负,第四季度大幅转正,主要是对应收账款做了保理业务并推迟付款(Q4应付款大幅增加),首次进行保理业务,说明经营现金流承压。相当于把未来的现金流挪到了现在,对未来现金流会造成影响,从18年1季度经营现金流大幅恶化可以看出。17年Q4的无追索保理很可能根本就是短期融资而非卖断,只是为了粉饰经营性现金流。经营性现金流的大幅减少,和营业利润的增长背离,反映出经营质量有可能在恶化,报表中利润的真实性存疑。

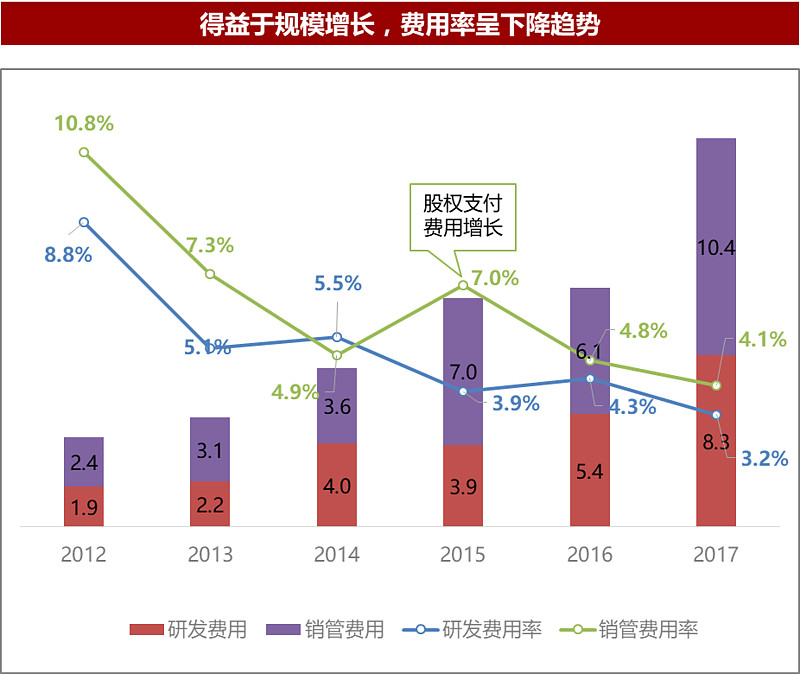

研发投入和管理效率分析

研发投入从16年的7.6亿增加到10.7亿,研发人员从1734减少到1483,负增长14.48%,研发投入资本化占研发投入比从28.64%减少到23.25%。管理费用从16年0.26亿大幅增长到2.47亿,除了因16年冲销6000万左右的股权激励费用外,仍然大幅增长了近3倍。销售费用增长36.96%,到7.94亿。研发费用率从6.01%降低为4.22%,销管费用率从4.8%降低到4.1%。销管费用率低于华为,一般业界的销管费用率在15%左右,还存在一定的上升空间。(这里有疑问,浪潮集团把浪潮的销售队伍都归一化了,很多销售的费用可能没有计算在内)。从浪潮的低销管费用率也说明中国本地厂商的人力销售成本还是有竞争优势的,可以保证在未来一段时期内继续抢占国外厂家的市场份额。

最后,我们来对浪潮的股东和股权激励做一分析:管理层主要在浪潮集团占股份,对上市公司无盈利述求,继续激进扩张的可能性大

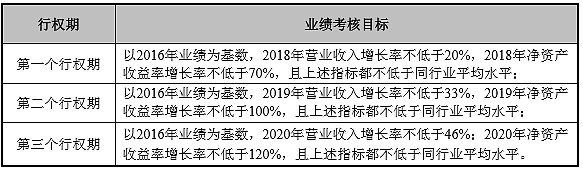

从上面浪潮的股权结构图中可以看出,浪潮信息的高管通过英大信托在浪潮集团中占股,而未在浪潮信息中直接持股(十大股东中无高管)。浪潮集团和浪潮信息有不少关联交易,存在利益输送的可能,浪潮集团收益未公开,推测在集团部分收益才是高管的主要收益来源,所以浪潮信息高管对上市公司无很强的盈利诉求。2016年度经营因业绩未达标,2017年4月21日,终止实施激励计划,并注销已获授未行权股票期权合计916万股,18年重启3800 万份股票期权激励计划,占总股本 128925.2171 万股的 2.95%。期权的行权价格为17.52元,激励计划的激励对象共计136人,两年后开始解锁1/3.以16年的加权净资产收益率为7.57%为基础,18年需要达到12.8%,按目前的利润来看,1季度为0.75%比去年1季度的1.79%大幅下降(17年全年为8.35%),如果下半年无法提升利润的话,将无法满足行权条件。

若要满足行权条件,预计下半年浪潮要么更加关注利润,控制规模,要么需要动用会计手段调节报表。照目前的情况来看,不太可能放弃规模的扩张,很有可能就是作废,不过这点钱可能对浪潮的高管也不算什么,因为他们的主要收益可能不在此,期权计划也许就是做做样子给投资者看,表表决心。

股票市场表现:17年财报发布后有阶段涨幅,18年1季报后回调。不排除通过激进的扩张策略来做市值管理的可能。3月28号发布年报是股价为23.85,总市值为307亿, 4月28号发布一季报时股价为23.11,总市值为298亿,后续仍可能做高股价进行再融资。

小结:

浪潮基于智慧计算,和互联网深度合作,全面向AI转型。注重产业和资本双轮驱动,规模优先,积极利用资本市场,以利润换规模。股东对利润的追求意愿不强,投资收益和政府补助是其重要的利润来源,下半年延续激进扩张的可能性大,不排除通过激进的扩张策略来做资本运作。

浪潮17年的扩张是以牺牲利润率为代价的,存货和应收账款快速增长,坏账计提可能不足,未来一两年很有可能会因为坏账损失导致净利润的大幅下降。

浪潮的资产增加主要是靠负债和原有股东的增资,不是靠利润的增长,虽然股东增资不会增加财务费用,但是从WACC的角度,是在破坏企业的价值。

未来浪潮因为国内的服务器市场继续增长,和人力成本低廉,还会进一步抢占国外厂家的市场份额,但因为规模的扩张并未带来运营效率的显著提升,后续存在利润大幅下滑的可能性。规模扩张能否加深浪潮的护城河,规模扩张到利润转换的过程还需进一步观察。

浪潮没有在解决方案和芯片方面进行长久的投资,芯片投资都要以亿计,浪潮无法支撑如此巨额的投资,注定无法发展成为一个伟大的企业。

近期有可能会因为市场规模的扩张,关键元器件价格的变化,带来利润比较大的波动,也许会造成短期的股票价格的波动。但从长期投资的角度,不是一个好的投资标的。$浪潮信息(SZ000977)$