001 见GP之前,LP想知道三件事

一场风险投资的新游戏什么时候能开始,得看GP募资的能力。不过募到资金之后,接下来的投资和退出cash out对GP来说又是很大的考验。就像所有的创业公司在成立之初都觉得前景无量,可能前几场仗打得都很漂亮,募资似乎比想象中轻松。

不过,一些创业公司在后期青云直上,另一些则一落千丈 ,游戏没到终章之前, 第二天的情况永远有出人意料的可能,风险投资也是如此。

风险投资里的每个角色都在频繁地波动,制造出了庞大的信息量。在这样实时更新、实时变化的风投数据里,LP需要一张能看清大趋势的缩略图,也需要一只聚焦到特定基金身上的放大镜;GP也需要一枚能展示LP动态的风向标。

1.募资的战线拉得太长

融资的过程可能是大多数GP最谦卑的时候。这有点儿像业力循环,在这个循环里,LP或者投资风险基金的机构,有时候会纵容和沉溺于某些GP让人火冒三丈的行为:做事不透明,拖延,含糊其辞,甚至哄骗LP,而这些做法有时候正是这些GP发家的手段。

不透明、犹豫不决和偏见:所有失败的投资都会陷入这三潭烂泥。无论是风投机构还是创业者在募资,确定投资人并非易事。所以,GP可以先问自己三个简单的问题:

(1)谁在积极地投资?

(2)他们的决策标准/流程/时间表是什么?

(3)你在期望什么条件?

任何一个踏上融资之旅的GP和企业家,一般最先遇到的两个问题都是:我应该和哪个天使投资人/VC聊聊?他们能真心帮我引荐吗?毕竟, 风险投资是为数不多的客户(企业家)需要由中间人经手,引荐给服务提供商(VC)的生意。

看不清投资人投资能力和意愿,总归是会让人沮丧的,它在很多方面都造成了一定程度的不确定性和摩擦。LP作为「买家」,可能觉得「卖家」的GP出价过高 ,GP却期待着LP的进一步优化。当然了,私有市场里总会有些不透明。但是在模糊和黑暗里行走的时候,要付出的代价是什么?

LPGP僵持的时间更长,令人惴惴不安的募资过程,双方的焦虑和猜疑也会持续升温。

一方面,这种效率低下的现象需要消除,所以需要有人扮演筛选庞大数据的角色。人们可以在浏览器上搜索航班、筛选房源,风险投资也可以这样。毕竟,每年有2万笔风险投资,投资的资金超过500亿美元。像AngelList这样站在LP和GP中间的平台,可以用自己的心力减少LPGP之间因为信息不对称带来的摩擦和阻滞,节省所有人的时间。

让LP-GP-企业家的链条里,每个角色都透明地做好自己最擅长的事:LP提供资金和帮助,GP专注于投资,企业家专注于公司和产品。而不是在互相博弈和权衡中,拉长募资的战线。

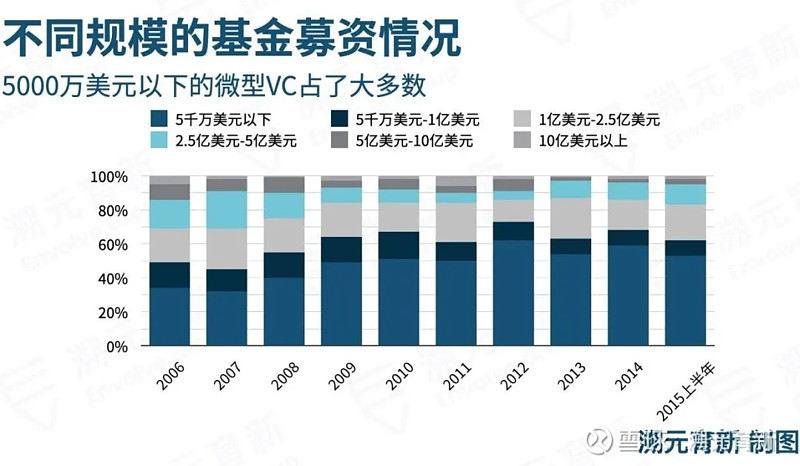

另一方面,规模比较小、在5000万美元以下的基金数量正在迅速增长。对大多数这些微型VC来说,募资是一段漫长而痛苦的跋涉,而募资的效率除了要看自己的能力,投资人和他们对不对路也是一项因素。

募资成功与否既要看GP自身的坚韧,也要看GP和LP之间的关系。许多大型基金都有专职负责维护投资人关系的成员,他们专门管理LP和GP资金方面的事务。不过,微型VC负担不起这样的全职团队成员,但他们对探知LP风向的需求会继续增长,这将是一块缺失补天石的漏洞。

2.投资有时看天吃饭,是运气还是实力跟LP讲不清楚

投不投一家基金,LP的决策标准主要是看GP的业绩记录。但GP业绩就像车上的后视镜,全面是全面,可它代表的是过去,在世界这条时刻变化的高速路上,过去不容易被复刻,也不是未来成功的保证。

虽然宏观上讲,每个行业和赛道都有周期性,但搅局的黑天鹅也随时会出现。假如某个GP的合伙人退出了他们的风投机构,这个GP的个人成绩往往会被夸大。因此,现在LP在业绩的基础上又加了一层筛选标准,就是GP多只基金回报率的一致性。

这样一来,刚刚起步的新GP往往会发现自己被关在了门外。更大的争议是,是GP的技能还是运气产生了一致的风险投资回报,仍然没有答案。

看看2001-2010年的IRR数据,前25%的收益率从37.6%(2001年)下降到9.5%(2006年),然后又回升到19.8%(2010年),前25%和后25%之间的差值很大。让LP头疼的事是找到一个站在前25%行列的GP,而一旦找到这样的GP,又很难预测他们能不能一直领先,能不能保持住出色的表现。

担任过瑞信董事总经理和哥伦比亚商学院教授的Michael Mauboussin,曾经在他的《实力、运气与成功》(The Success Equation- Untangling Skill and Luck in Business, Sports, and Investing)里提出一个重要的观点:基金经理投资和竞技体育非常类似,有两个关键因素会影响成绩:实力和运气。

样本数越小,运气的影响成分越大。比如单场决胜负的世界杯足球,经常会有冷门;七战四胜模式下的NBA季后赛,爆冷的概率就很小。投资也是类似,但更高的技巧往往让人更依赖运气。

这听上去很令人费解,越熟练,却越依赖运气?芝加哥大学法学院荣誉教授Richard Epstein在《博弈论和统计逻辑》(The Theory of Gambling and Statistical Logic)一书中可能给出了答案:「我们宁愿聪明地输掉,也不要无知地赢。」

那风险投资是不是聪明地输掉了?根据Cowboy Ventures的Aileen Lee分析的数据,1538家公司中只有1家成为了价值10亿美元的公司,这是一个非常不尽人意的比率。

3.变现能力弱,亏钱能力强

GP还需要进一步提高投资的胜算,虽然方式可能很煎熬。斯坦福商学院教授Chip Heath和Dan Heath两兄弟在他们的经典经管书《让创意更有黏性》(Made to Stick)里,描述了英国石油公司如何作出减少「干井费(dry-hole cost,钻出没有油的井的成本)」的决策。

作为世界石油勘探的领头羊,英国石油公司(British Petroleum,简称BP)在上世纪六七十年代曾有过梦幻般的经历,当时BP发现了大量未开发的石油储量,这些储量很容易被他们的勘探家发现。

然而烈火烹油的走势在80年代终结了。油井越来越小,越来越难发现,钻一口井的成本高达4000万美元,但是每钻100口井才能遇到个大油井,比他们估计的每钻10口碰到1口大油井的概率少太多了。于是BP的勘探成员开始用逻辑和经验合理化失败的钻井,因为他们知道,打一口大井的收益足以弥补所有干井的亏损。这和我们之前讲的风投幂律曲线分布很像。

总这么着也不行,所以为了避免浪费开支,BP推出了雄心勃勃的「No Dry Holes」策略,禁止打出干井。

这么做内部压力很大,但是高管头很铁,没人能再用「哦,我们打了一口干井,但我们学到了东西」这种借口来解释失败。坚持了十年,BP钻出油井的概率从1/100上升到了2/3。换句话说,胜算从1%飙升到66%。

总的来说,英国石油公司反思了处境之后,可能在资金上肉疼了很久,但还是咬着牙提高了胜算。如果痛苦或者损失没有得到反思,就不会进步,而不进步的代价最后很可能会由LP承担。

不过,我们现在很少看到风投公司反思亏损。在医学界,举行一次发病率和死亡率(M&M,Morbidity and Mortality)的会议很常见,医生从失误的操作和病人的并发症中学习,改变自己的行为和判断。而在风投界,却像是悄悄地「埋葬了死者」,默默地和合伙人分道扬镳,然后继续蒙着头向前走。

如果能在业务的某些部分发现类似的模式,就能从失败中吸取教训。USV的LP,Brad Feld表示,他们(Foundry Group)每年都会评估每一家投资组合公司,问问自己是不是还青睐于它。如果没有,为什么不?这可以是LP敦促GP提高投资胜算的开始。

反观GP,可以问自己:我们在什么条件下做出投资决策?我们的哪些假设出错了?如何降低再犯同样错误的概率?最后得出的公式是,失败+反思=进步,失败+合理化=自欺欺人。

说到底,大多数LP觉得一个GP的失败主要有两个方面:

(1)变现能力弱,LP的钱被套牢很久。

(2)投资的风险高,LP可能会亏掉所有的钱。

从这两方面看,如果LPGP之间的交互足够透明,LP就能把钱更放心地交给GP,当然前提是让足够优秀的GP出现在LP面前,这就需要搭建起来筛选风险投资和经理人的模式。

可以想像的是,有了筛选机制的把关,LP不会怀念总有很多GP每天打电话推销自己,GP也不会怀念信息不对称带来的精力虚耗,就像20世纪初福特的Model T问世之后,没什么人会想让马车变得更好了。