欧菲光、闻泰科技、歌尔股份等先后被踢出果链或者砍单,导致其业绩大幅下降,为了降低单一大客户风险,果链企业纷纷实施多元化战略,介入新能源、汽车等行业,但立讯精密却逆其道而行,不断加深与苹果的合作,其业绩也持续稳定增长,但市场似乎并不买账。

胡楠/文

全球消费电子2023年出货量下降幅度明显收窄,但仍未达到完全复苏的程度,在此背景下,立讯精密业绩仍能保持稳定增长,根据2023年年度业绩预告,其扣除非经常性损益后的净利润为103.05亿-109.33亿元,相比上年增长22.07%-29.51%。

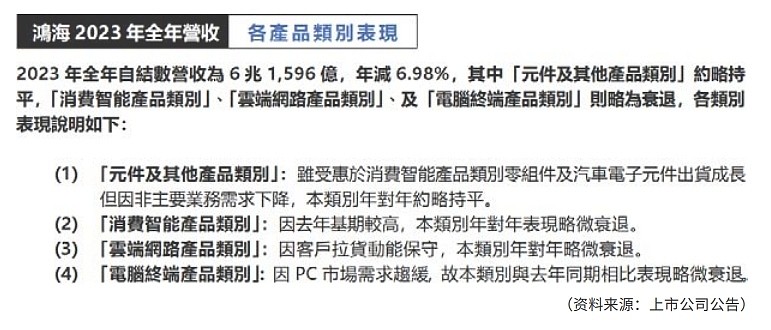

同期,苹果营业收入为3832.85亿美元,同比增长-2.80%,净利润为969.95亿美元,同比增长-2.81%;富士康母公司鸿海科技全年营业收入为6.16万亿新台币,同比增长-6.98%。

通过对比,立讯精密业绩增速不仅优于第一大客户,同样高于其竞争对手,不过二级市场却对此反应平平。究其原因,公司各期利润并不能满足代工品类扩张所需的资本性开支与并购对资金的需求,这导致其需要不断进行融资,以保持与苹果的深度绑定。

深度绑定苹果

果链企业对苹果的态度十分纠结,既希望与其进行合作提升业绩,也想摆脱苹果依赖症,避免其“翻脸”导致业绩爆雷。

2021年3月,苹果公司终止与欧菲光的合作关系,这导致后者业绩一落千丈,截至目前欧菲光仍处于亏损状态。另外,2020-2022年,欧菲光还计提资产减值损失合计达59.63亿元,其中主要涉及的就是与苹果有关的固定资产、存货、无形资产和在建工程的减值。

2022年11月,歌尔股份所代工的Airpods Pro2被苹果砍单,这导致其在当年年末计提存货跌价及合同履约成本减值损失12.03亿元,以及固定资产减值损失5.79亿元,成为其业绩腰斩的主要原因。

2023年11月,闻泰科技也发布公告,其得尔塔光学模组业务向境外特定客户出货的产品完成了现有订单生产工作,且目前未再取得新的订单,基于与特定客户最新业务进展情况并结合市场环境变化以及公司业务规划,决定停止生产特定客户光学模组产品,这意味着闻泰科技旗下得尔塔光学模组业务也被踢出果链。

为了降低对苹果的依赖,国内果链企业纷纷实施多元化战略,例如歌尔股份转型VR、AR领域,并成为Meta与Pico等VR厂商的核心供应商;蓝思科技在手机盖板之外,还涉足了新能源汽车、智能头显以及光伏等领域;领益智造则在现有业务之外选择了汽车与光伏赛道。

立讯精密也加速布局汽车市场,据西南证券研报,2022年,公司与奇瑞集团开展合作,搭建整车ODM平台,快速提升其作为Tier 1厂商的核心两部件综合能力;2023年6月,公司又与广汽集团合作成立立昇汽车科技(广州)有限公司,主营汽车零部件及配件制造,子公司立讯科技持有立昇汽车45%的股份。

需要指出的是,尽管立讯精密汽车业务布局逐步完善,但其对苹果的依赖却不降反升。据Choice数据,2019-2022年,公司第一大客户销售收入占当期销售总额的比重分别为55.43%、69.02%、74.09%、73.28%。究其原因,立讯精密在进行多元化布局的同时,也在马不停蹄地加深与苹果的合作。

据东吴证券统计,2019年,AirPods Pro开始由立讯精密100%代工,其当年AirPods累计出货量近4000万,AirPods Pro出货量近600万;2020年,立讯精密通过收购纬创子公司切入iPhone组装代工服务,并拿下少量iPhone 12 mini的装配订单;2021年,公司拿下部分iPhone13与iPhone 13 mini装配订单,以及70%的AirPods代工份额;2022年,立讯精密获得iPhone14的10%左右组装份额,并开始iPhone14 Pro系列的代工试产,而且还自歌尔股份手中夺取AirPods Pro 2的所有组装订单;2023年,立讯精密成为iPhone15 Plus主力组装厂商,份额占比为60%,并首次拿下高端机型iPhone15 Pro Max的30%左右的组装订单。

不仅如此,据民生证券研报,2023年12月19日,美国射频芯片制造商Qorvo与立讯精密达成最终协议,后者将收购Qorvo位于北京及德州的封装测试工厂,包括物业、厂房、设备以及现有员工,而Qorvo则将继续保留其在中国的销售、工程和客户支持员工,根据新签订的长期供应协议,Qorvo后续的中国区射频产品组装和测试等供货任务将由立讯精密完成。

公开信息显示,Qorvo与博通、思佳讯并称为美国射频三巨头,主要产品为射频集成电路产品。2022年,Qorvo占全球射频前端市场份额的15%,而其位于北京与德州的工厂主要业务为消费电子领域的射频前端模组封装测试,下游终端客户包括苹果及中国主要安卓手机厂商。

另外,和硕联合科技于2023年12月28日所披露的公告显示,其子公司昆山世硕拟通过现金增资增加注册资本21.09亿元,该笔资金由立讯精密母公司控制企业立臻精密认购,增资完成后,昆山世硕的控制权将从和硕转移至立臻精密,这将加速其在iPhone组装份额的提升,且存在未来注入上市公司的可能。

由此看来,立讯精密正通过一种“另类”的方式降低单一大客户风险,即通过不断增加代工品类与苹果深度绑定,复制鸿海科技的成功路径。

抱大腿的AB面

通过不断地增加代工品类与对外收购,立讯精密的业绩也持续增长,2023年,公司扣除非经常性损益后的净利润突破100亿元大关,其利润含金量也颇高,2020-2022年及2023年前三季度,公司经营活动产生的现金流与净利润的比值分别为91.75%、93.15%、121.32%、87.27%。

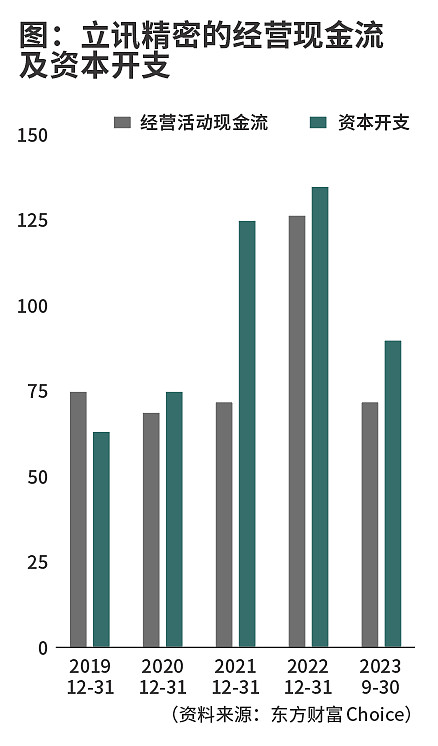

不过,细心的投资者可能会发现,自2021年,公司二级市场股价中枢不断下移,这表明市场对其业绩似乎并不买账。从业务模式来看,作为代工厂,立讯精密要跟随苹果产品的迭代不断更新、新建生产线以及对外收购。据Choice数据,2020-2022年及2023年前三季度,公司用于购买固定资产、无形资产和其他长期资产的支出分别为75.02亿元、125.67亿元、135.84亿元、90.63亿元,明显高于当期经营活动产生的现金流量净值。

现金流方面的不足导致立讯精密不得不通过增加有息负债的方式获取资金来支持业务的发展。财报显示,截至2023年第三季度末,公司短期借款由2020年的75.77亿元增至290.14亿元,长期借款由2020年的14.95亿元增至141.59亿元,资产负债率也由2020年的55.86%增至61.15%。

为了彻底解决资金方面的问题,立讯精密在2022年年初披露非公开发行方案,拟募集资金135亿元,其中70亿元拟投向消费电子生产线建设与技术升级,35.50亿元用于补充流动资金,剩余资金则主要用于半导体与汽车相关项目的建设。

该非公开发行方案于2022年年底获得证监会的批文,并由中信证券作为主承销商,然而时隔一年,此次定增迟迟未发行成功。2023年12月1日,立讯精密发布公告终止此次非公开发行股票事项,悬而未决的资金问题恐在一定程度上影响公司未来的资本支出节奏。