大家好,我是初善君。

今天来一篇干货,写了好几个月了,现在才发。

上篇文章(隐形冠军061:消费电子包装隐形冠军,机构买爆了!)尾部不是说了劲嘉股份股价之所以如此低估,主要是公司董事长也就是实际控制人因为烟草系统反腐被调查了。这个事情是怎么回事呢,劲嘉股份究竟有没有困境反转的机会呢,我们今天一起看看。

1、三大王被查

2022年1月26日,华宝股份公告,公司董事长兼CEO被称为“香精女王”朱林瑶被被执行指定居所监视居住。4月15日,劲嘉股份公告,公司董事长被称为“烟标大王”的乔鲁予被上犹县监察委员会立案调查并实施留置。11月21日,恩捷股份公告,公司董事长李晓明和副董事长李晓华因相关事项被公安机关指定居所监视居住。

这三位大佬看似没有相关性,其实有非常大的相关性,他们的客户里都有烟草的身影。华宝股份是香精龙头,80%以上的收入是烟草香精;劲嘉股份是烟标龙头,估计烟草行业贡献的收入不低于90%;恩捷股份是隔膜龙头,但是之前烟标贡献了20%的收入,21年已经下降到2%不到了。

这就是烟草系统反腐的蝴蝶效应,如果看待这个事情对相关上市公司的影响,我个人会觉得偏利空多一些。

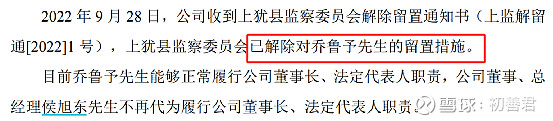

好在劲嘉股份9月底公告,乔鲁予已经解除留置措施。

这个事情只能简单梳理到这了,再多的事情就不讨论了。

2、烟标龙头

劲嘉股份是烟标龙头,也是烟标行业的隐形冠军。数据显示,劲嘉股份烟标市场占有率约7%,排名行业第一。此外,公司积极向其他细分行业拓展,包括新型烟草、消费电子、白酒及包装新材料等。

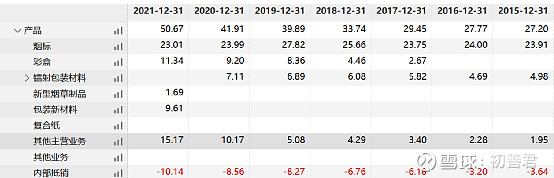

从收入构成来看,2021年烟标、彩盒、新材料、新型烟草分别实现收入23亿、11亿、9.6亿、1.7亿元,占营业收入的比例分别为45%、22%、19%和3%。

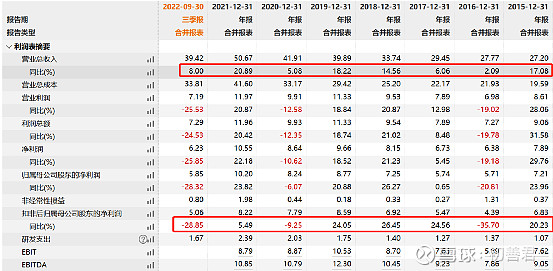

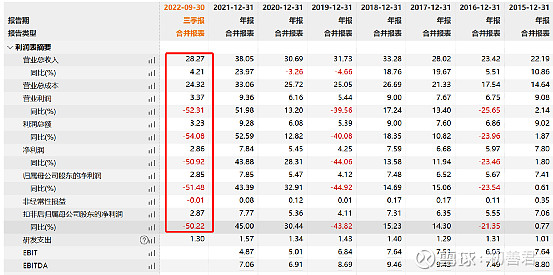

从历史成长性来看,劲嘉股份也算不错,营业收入持续增长,没有负增长,不过增速相对一般,没有裕同科技优秀。扣非净利润来看,劲嘉股份利润波动也比较大,2019年最高,为8.59亿元,但是2022年前三季度扣非净利润只有5亿元,同比下滑29%。

为啥裕同科技扣非净利润反而增长呢?我能想到的解释是烟标市场不好,消费电子市场好一点。对比烟标企业老二东风股份,可以看到东风股份2022年前三季度扣非归母净利润为2.87亿元,同比下滑50%。

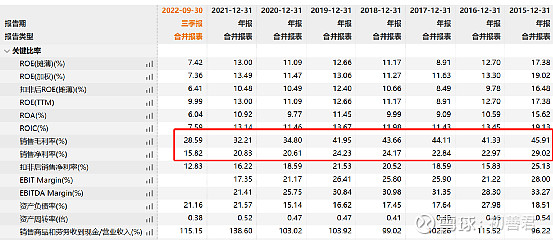

从盈利能力来看,劲嘉股份比裕同科技还高一点,毛利率长期在40%以上,净利率甚至一直在20%以上。不过这两年有所下滑,2021年毛利率只有32%,2022年前三季度只有28.6%。

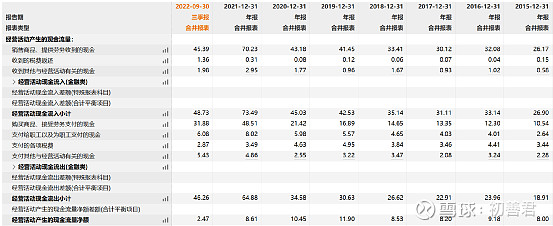

从盈利质量来看,经营现金流也不错,净现比基本在1左右。

虽然劲嘉股份也有不少应收账款,但是比裕同科技少多了。截止2022年Q3,公司应收账款余额为13亿,比应付账款还少一点。同时几乎没有有息负债,报表质量也不错。

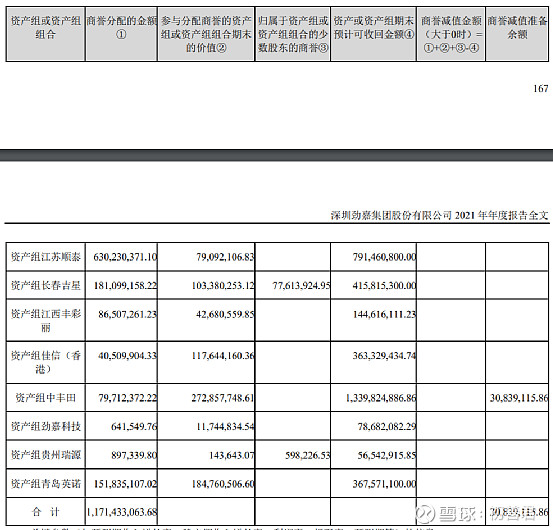

不过劲嘉股份资产负债表里有两个科目余额较大,长期股权投资、商誉余额分别为14.48亿和11.44亿,这两个科目的本质都差不多,主要都是收购来的或者投资的,前者不并表,后者并表。从数据来看,公司从2013年开始不断收购,主要是围绕主业布局,包括收购其他烟标企业、新型烟草企业、白酒包装等等。

商誉减值上,目前看不出有没有减值风险。公司自己披露数据肯定不会减值,甚至11.7亿的商誉,可回收金额达到了35亿元,这说明公司对收购的子公司未来的业绩很有信心。

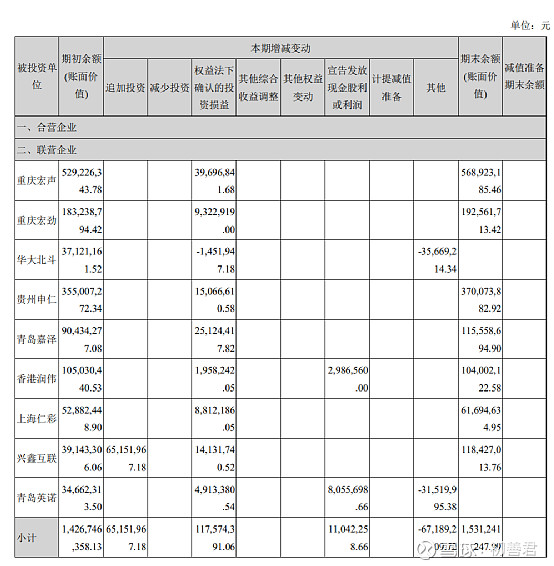

长期股权投资里,全部是联营企业,几乎都是按照公司包装主业合作布局的,比如贵州申仁就是与茅台包装合资的,主要业务就是给茅台酒做包装。

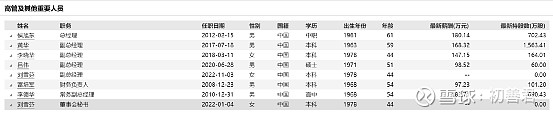

从高管来看,管理层年龄偏大了,这一点来看不太好。

整体来看,劲嘉股份的报表比裕同科技优秀一点,差在管理层和成长性。

当然,核心还是未来的成长性。

3、未来成长性

想分析判断未来的成长性,还是要去拆分公司的收入、利润驱动因素。我们一一来看。

对于烟标制品,公司采用的经营模式为订单式销售模式。烟标是为卷烟提供配套的产品,中烟公司为公司烟标制品的唯一客户端,烟标为特殊产品,每种烟标均只向特定的客户直接供应,生产时间、生产数量均服从客户的需要,一般不做产品储备,因而烟标生产企业往往需要预留一定的产能,以满足客户需求。

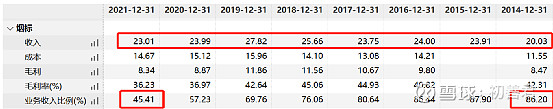

从收入来看,烟标产品几乎没有增长了,2014年至2021年收入在20亿至30亿元,尤其是这三年,公司烟标收入是下滑的,2021年实现收入23亿元,毛利率36%。好在这个业务的收入占比是持续下滑的,从高点的接近90%下降至目前的45%。

根据国家统计局数据,2020年中国卷烟产量23864亿支,对应烟标需求量约为119亿套。2020年A股主要烟标企业的烟标价格均值为2.81元/套,则得2020年中国烟标市场规模约为335亿元。

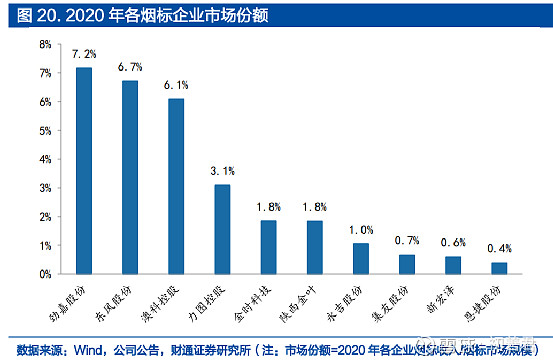

从行业竞争来看,烟标企业还是充分竞争的,相对也比较分散,市场集中度低。2020年劲嘉股份、东风股份和澳科控股市占率分别为7.2%、6.7%、6.1%。

展望未来,这块收入想增长也比较难,能维持5%左右的增长就是超预期了。

再看彩盒业务,彩盒业务其实也是包装业务,主要是指烟酒外包装、3C 电子产品包装和化妆品等包装。

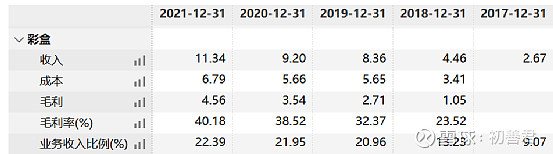

公司中高端纸质包装主要运用于精品日用品包装,三者统称为彩盒业务。从构成来看,精品烟盒、消费电子包装、精品酒盒占比分别为55.1%、35%、7.1%,核心还是烟盒。从数据来看,公司彩盒业务是公司的增长核心驱动力,从2017年的2.67亿增加至21年的11.34亿元,毛利率也高达40%,收入占比来到了22%。

当然,上面说了,公司有大量的合营公司,这些公司贡献的收入不在这里面,所以实际上彩盒业务收入更高,比如申仁包装等公司的收入就不在里面。

展望未来,这块要是能维持20%的年化增长就非常牛了,2022年上半年只增长了10%。

再看包装新材料,包装新材料产品主要面向卷烟、高端酒等对包装具有高附加值要求的企业客户,主要由镭射纸/膜及烟膜、市场膜等膜类产品构成,主要实施主体是中丰田。

从财务数据来看,2019年至2022年上半年包装新材料业务实现收入6.89亿元、7.11亿元、9.61亿元和5.33亿元,同比增长13%、3%、33%和19%,这两年增速明显提高。

展望未来,这块业务大概率也可以维持15%-20%的增长,就是非常成功的业务了。

整体来看,烟标、彩盒、新材料分别可以实现5%、20%、20%的增长,这就非常值得期待了。当然,这些都不是重点,重点还是电子烟。

4、新型烟草

其实劲嘉股份最大的看点应该是电子烟,未来最有可能带来潜力的业务。

其实烟标转电子烟业务,很多上市公司都在做,毕竟也是往下游拓展。在政策比较宽松的时候,劲嘉股份已实现新型烟草全产业链布局。

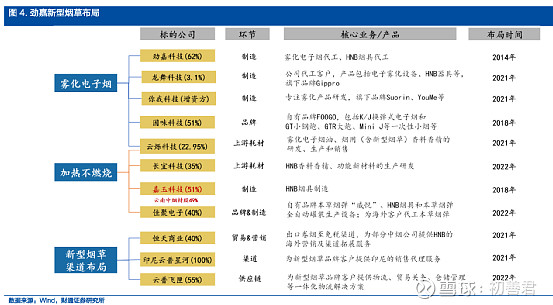

具体来看,在电子雾化烟领域,公司定位为一体化方案解决商,布局了雾化烟油企业云烁科技(旗下投资基金持股51%,参股)、雾化代工企业劲嘉科技(持股62%,并表)、雾化品牌企业因味科技(持股51%,并表)。

在HNB烟草领域,公司定位为中烟的供应链服务商,为云南、贵州、河南、上海、广西、河北等多地中烟公司提供烟具研发服务,布局了HNB香精香料企业长宜科技(35%,参股)、HNB烟具代工企业嘉玉科技(持股51%)、HNB海外营销推广企业恒天商业(40%)。同时公司还通过佳聚电子(控股子公司劲嘉新产业持股40%)进军本草颗粒全产业链,并通过云普星河、云普飞匣等打造新型烟草供应链。

可以看到这里控股的业务很少,主要是劲嘉科技,主要是投资参股来发展。

从财务数据来看,2021年年报显示,劲嘉科技2021年收入1.63亿元,同比增长425%,实现净利润416万元。整体新型烟草业务实现营业收入1.69亿元,同比增长318%。

整体来评价,这个业务做好了其实是前途不可限量的。

5、估值