红利策略是目前全球市场上SmartBeta规模较大的策略之一,策略的核心逻辑是聚焦现金充裕、盈利稳定、估值便宜的成熟上市公司进行投资。

红利策略主要关注两个指标:分红率和股息率。

分红率代表公司把净利润拿出来进行现金分红的慷慨程度,股息率反映现金分红相对股价的收益率情况。一般高股息率的企业通常具有良好的财务状况与内在价值,以及相对稳定的盈利能力,经营现金流也比较充沛。股息率与个股的估值具有反向关系,较高股息率的个股估值水平较低。

因此,红利类股票和红利类基金往往被认为是中低风险的权益类资产。

继上次发布了《抽丝剥茧观红利指数体系,这篇真的很全!》,把红利指数拆分的比较细,主要有:高股息指数、红利增长指数、红利多因子指数、其他类型红利指数、行业红利指数、国企红利指数、红利回报指数、中证高股息ESG指数。

感觉还是不够贴近大众预期,今天我们从红利的大类拆分再来看一篇,主要还是便于理解。

一、红利指数分类

首先,红利指数可以分为四类:

1、红利类:单一红利类指数,包括中证红利、上证红利等;

2、红利低波类:在红利基础上叠加低波类因子,包括红利低波、红利低波100等;

3、红利质量类:在红利基础上叠加质量类因子,包括红利质量等;

4、红利行业类:包括央企国企消费等细分行业类红利指数,包括央企红利、国企红利、消费红利。

二、红利指数跟踪基金规模

从跟踪基金规模来看,截至20240423:

1、红利类指数中,跟踪基金规模最大的指数为$中证红利(SH000922)$ (401.4亿元),其次为上证红利(184.5亿元);

2、红利低波类指数中,跟踪基金规模最大的指数为红利低波100(95.6亿元),其次为红利低波(60.1亿元);

3、红利质量类指数中,跟踪基金规模最大的指数为沪港深高股息精选(42.8亿元);

4、红利行业类指数中,跟踪基金规模最大的指数为中证国企红利(29.9亿元)。

三、红利指数收益表现与行业分布

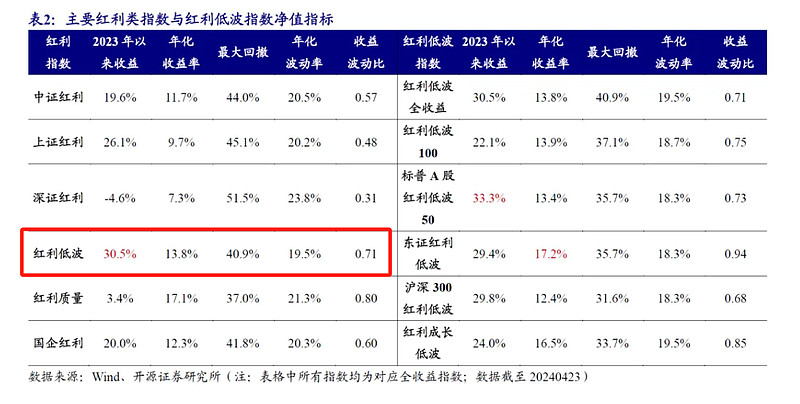

从收益表现上,对比红利指数和全收益指数,进行收益比较,发现红利低波类红利指数收益表现优异!![]()

在主要红利指数中,红利低波类指数的收益水平和回撤幅度都相对更优。在红利低波类指数中,东证红利低波与红利成长低波收益较优:全区间2030104-20240415,红利成长低波( 16.5% )与东证红利低波( 17.2% )年化收益表现靠前,2023年以来标普A股红利低波50累计收益最高(33.3%)。

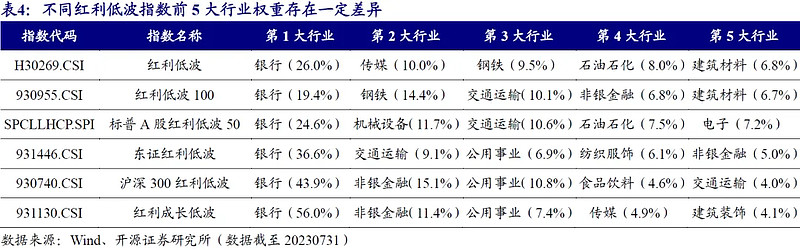

在行业分布上,不同红利低波指数行业权重存在一定差异:

红利低波在传媒行业有一定暴露,

标普A股红利低波50在机械设备和电子行业有一定暴露,

同时红利成长低波行业集中度较高,在银行上权重高达56%。

四、红利类ETF2023年以来规模增长情况

2023年以来规模增加最多的红利基金中,被动红利基金占绝大部分。下图统计了2023年以来规模增加最多的红利基金明细,可以发现:红利低波类基金规模增长较多,景顺长城中证红利低波动100ETF、华泰柏瑞红利低波动ETF、创金合信红利低波动A、天弘中证红利低波动100A、天弘中证红利低波动100ETF等规模均有较大增长。

五、 红利+高股息ETF的组合配置能提升组合绩效

由于不同红利指数的行业权重存在差异。以红利低波指数为例,其在煤炭行业上的权重就相对较低(看表4)。因此,部分资产配置投资者在配置红利基金的同时,会辅助配置其他高股息ETF作为补充。

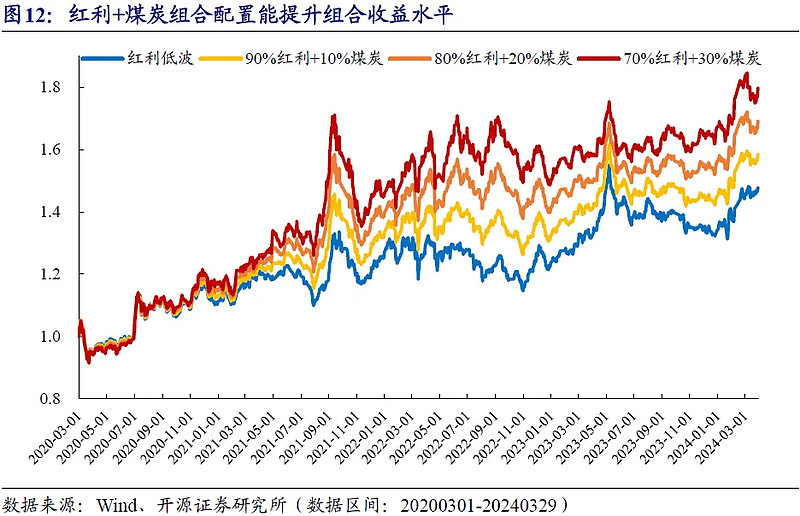

红利+高股息ETF的组合配置能提升组合绩效。以红利低波和国泰中证煤炭ETF作为配置对象,设置不同配置比例构建组合。从测算结果来看(图12,表6):

红利+煤炭组合配置能提升组合绩效水平,全区间20200301-20240329:

![]() 提高年化收益:70%红利+30%煤炭组合年化收益由10.3%提升至15.9%,收益波动比由0.67提升至0.95。

提高年化收益:70%红利+30%煤炭组合年化收益由10.3%提升至15.9%,收益波动比由0.67提升至0.95。

![]() 降低波动率:红利低波组合的年化波动率为15.4%,组合90%红利+10%煤炭的年化波动率降低至14.2%。

降低波动率:红利低波组合的年化波动率为15.4%,组合90%红利+10%煤炭的年化波动率降低至14.2%。