一、成长在哪里机会就在哪里

1、价值投资规律为什么会失效?

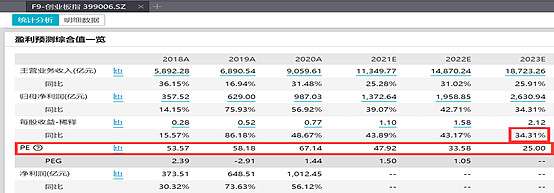

2019年以来,市场有一个非常明显的变化,就是低估值的蓝筹股投资总体上是失败的,这与过去30年显著不同。过去30年,只要以合适的价格买入银行、地产、保险、家电、水泥等蓝筹股,赚钱就是确定的事。比如银行、地产股,你只要以4-5倍市盈率买入,最多2年即可翻番。

但是2019年之后,这些股票总体上低迷,有的还逆市下跌。是公司不再优秀了吗?非也,是时代变了,是它们的业绩因为行业见顶因素不再增长,“时势更移,英雄迟暮!”而资本市场的特性是“见异思迁”,永恒的追求是成长,当成长不再时,股价低迷也就在所难免。

2、过去20年美国发生了什么?

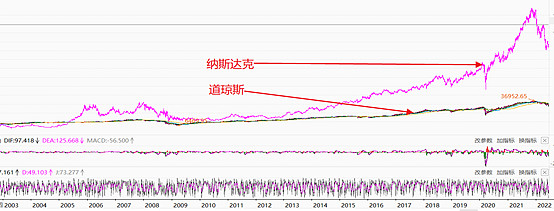

很多投资者阅读过西格尔教授《投资者的未来》这本书。此书总结了1950-2000年美国股市的规律,得出的结论是:高股息的价值股长期收益好于高估值的成长股。但是我们发现,2000年之后,美国反而是高估值的成长股一再上涨,高股息的价值股表现非常一般。2008年之后,两个指数的代表,纳斯达克12年12倍,道指12年4倍,差距巨大。发生了什么?

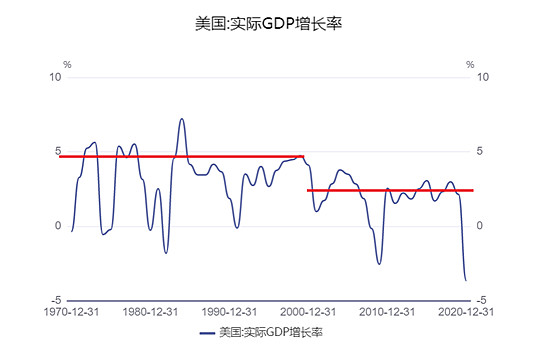

最主要提经济增速的变化。2000年之前,美国经济在波动中总体上维持了5%左右的增速,而2000年之后增速维持在3%左右。这意味着2000年之前,以蓝筹为主的传统行业还有增长,所以可以获得估值修复的钱——背后反应的是增长。而2000年之后,这些传统行业在经济大势中普遍低迷,股价自然落后。如富国银行、美国运通等,走势基本上与道指同步,20年4倍,这绝对不是一笔好的投资。当然,巴菲特的资金体量大,另当别论。

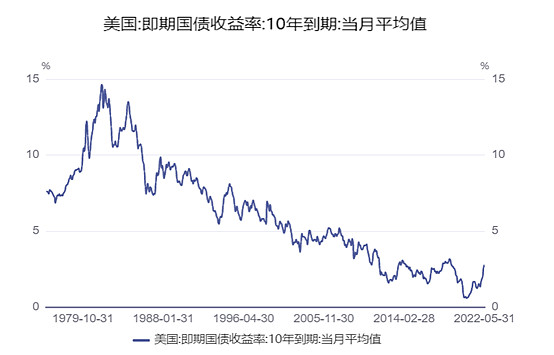

经济增速下行带来的两个变化:价值股低迷与低利率下长期漫牛。

3、正视中国经济的变化

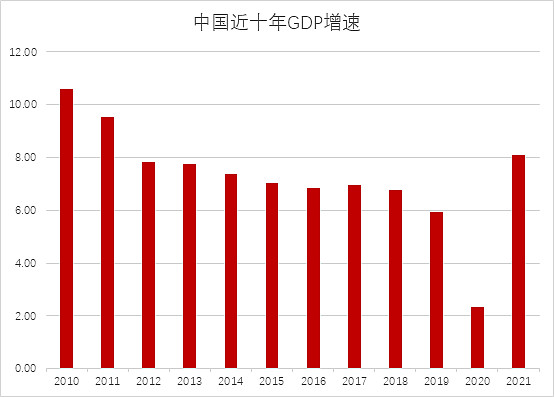

通过GDP的变化,大家能够看到,过去十年中国经济增速逐步下行,这是经济成熟的表现,是不以人的意志为转移的。这种转变,与美国2000年相当。

这种变化带来什么呢?从投资上来说,带来两个结果:一是传统行业总体上失去投资机会,二是低利率环境形成后股市估值抬高——慢牛持续。

过去二十多年,很多人靠重仓传统行业的龙头取得了巨大的成功。但是思路如果不能与时俱进,最近几年会比较难受。

同样,过去20年也是互联网发展的黄金期,而2021年开始,互联网流量基本见顶,投资思路也同样需要一个巨变。

所以我们认为,价值投资也需要与时俱进,审时度势,福布斯排行榜往往是好的投资导向。中国经济步入中低速增长后,部分白马股失去增长动力,投资理念需要与时俱进,“自上而下”更为有效,只有新的时代王者才能为投资者创造更好的收益!

新经济时代,需要专注成长股投资,洞悉新趋势,聚焦新经济,坚持“大赛道、大龙头,高增长、高壁垒”的选股原则,才能获胜。

存量行业看壁垒,增量行业看格局。

二、光伏行业展望及核心子赛道

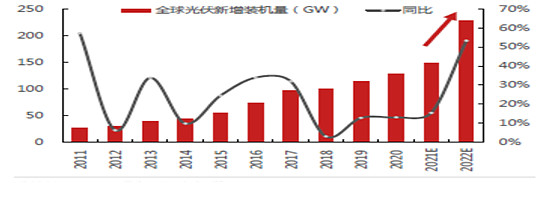

最近十年,尤其是2018年之后,受益于平价上网,光伏新增装机保持了连续高增长。

投资光伏行业当然也面临很多困扰。比如硅料价格上涨、美国反规避调查、涉疆法案等,阶段性扰动总会有,但行业大局是确定上向上的。目前风电等新能源占中国能源结构的比例才3%左右,未来空间巨大。

今年应该看到三个超预期因素:中国、欧洲、美国。由于这些因素,行业增速可能在50%左右!中国:1-5月,国内新增光伏装机23.71GW,同比+139%;其中5月新增装机6.83GW,同比+141%、环比+86%。

欧洲:海关总署数据,5月太阳能电池(含组件)出口金额为42.96亿美元,同比+95.7%,环比+21.9%;1-5月累计出口金额为192.50亿美元,累计同比+96.1%。主要是对欧高增长。

美国:意外干扰后,拜登不得不出面呵护行业发展。

光伏行业中,最看好的子行业还是逆变器。主要原因,一是竞争格局良好,十年间生产厂家由几百家减少到几十家;二是中国逆厂商继续替代欧美份额;三是户用和微型逆变器面临超越行业增速的机遇。

市场有观点认为逆变器技术壁垒不高,其实从华为2000人左右的研发团队看,壁垒没有那么低。

光伏行业其次继续看好硅片。中国硅片的全球龙头地位无可挑战,欧美5年之内想追上的概率很少。硅片过剩的担忧不足为虑,过去5年理论产能每年都过剩40%以上,但从来没有价格战,何况行业增长一再超预期。硅料价格预计会继续高位运行后略有回落,这是行业景气度最好的体现,业内也会逐步接受高价格的现实。

三、新能源汽车行业及核心子赛道

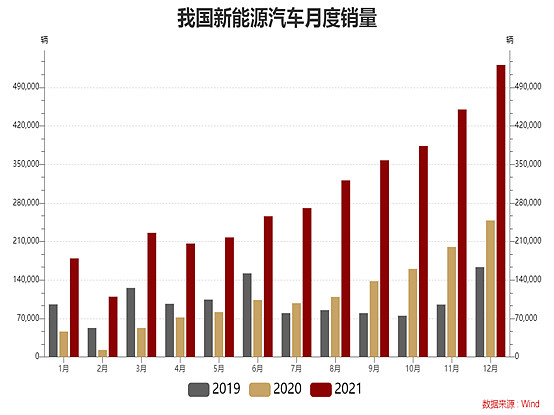

2021年,中国新能源汽车销售352万辆,同比均增长1.6倍,渗透率达到13.4%,高于上年8pct,其中12月份渗透率为20%,远超预期。预计2022年销量有望超过500万辆,同比增长50%左右!

2022 年 1-5 月,新能源汽车销量同比增速分别为 141%、205%、114%、45%和 105%。1-5 月电动车的累计渗透率达到 21%,较 21 年继续大幅上升。

在一个行业渗透率达到10%的临界点后,会加速发展,新能源汽车目前就处于这一阶段。中国存量汽车保有量3亿,存量新能源汽车不足千万,总体上还有30倍的替换空间,目前无需担忧见顶或增速下降。

核心子赛道:

整车—核心是什么?我们认为整车的核心竞争力,是车型、自动驾驶技术、价格覆盖区间和技术路线等。

电池—竟然格局有变?电池的格局稍有变化,但龙头地位依然不可撼动。

隔膜、传动齿轮、锂电设备:隔膜的壁垒和设备供应决定了2-3年内竞争格局良好。传动齿轮的行业巨变(标准提高、外包扩大),大部分公司掉队,子行业增速显著快于行业整体。锂电设备受益于新能源汽车电池和储能电池的高增长,未来依然可以期待。