我们经常回头查看一些自己曾经买过的股票,有很多都懊悔地发现自己卖出后成了长期大牛股,这种回看的“幸福”是虚拟的,那么如何才能变成现实呢?”看到股票池里中国国旅马上破百,想起了几个月前在佐罗的知识星球“静水流深价值俱乐部”圈子里见到过这样一个帖子,“@Tony从皱巴巴的钱包里摸出七千块钱,买了最后一手国旅,本来以为之前买的够便宜了,结果现在更便宜的时候发现已经没钱了准备还留了最后一点钱搞一波白酒,然后准备躺在地上被宰猪了”,如下图:

今年以来,茅台股价的上涨是有目共睹的,从今年3月19日最低的960.10元/股算起,到今日(2020.6.1)盘中最高的1409.99元/股,茅台的区间涨幅高达46.86%,这在新冠肺炎疫情影响全球经济的背景下显得尤为难得。如果回到10多年前,按2009年5月算,当时茅台的股价大概在75元/股左右,10万元大概可买到1300股。目前茅台的股价在1400元/股左右,1300股就值182万,相比10万的本金增值了18倍多。(这还是没有算这10年来的现金分红再投)所以如果10年前买了茅台的股票并一直持有的话,就可能远超一代投资大师巴菲特的平均每年复利投资收益20%了。

那么,遇到这一次次回看的“幸福”,我们会一次次地扪心自问:如何能让回看的幸福变成现实呢? 股市是一场龟兔赛跑的游戏,跑得快的未必是赢家,巴菲特凭借百分之二十几年收益率,而成为世界首富,就是这个道理,他并不是跑到最快的而是跑得最持久的,牢记巴菲特让财富持续增长的4个方法:

1、找到杰出的公司巴菲特总是青睐那些经营稳健、讲究诚信、分红回报高的企业,来最大限度地避免股价波动,确保投资的保值和增值。而对于总想利用配股、增发等途径榨取投资者血汗的企业一概拒之门外。

2、把大赌注压在高概率事件上也就是说,当你坚信遇到大好机会时,唯一正确的做法是大举投资。这也同样基于一个常识:当一个事情成功的可能性很大时,你投入越多,回报越大。

3、要有耐心不要频频换手,直到有好的投资对象才出手。他有一个说法,就是少于4年的投资都是傻子的投资,因为企业的价值通常不会在这么短的时间里充分体现,你能赚到的一点钱也通常被银行和税务瓜分。有人曾做过统计,巴菲特对每一只股票的投资没有少过8年的。巴菲特常引用传奇棒球击球手特德威廉斯的话:'要做一个好的击球手,你必须有好球可打。'如果没有好的投资对象,那么他宁可持有现金。

4.不要担心短期价格波动他的理论是:既然一个企业有内在价值,他就一定会体现出来,问题仅仅是时间。他购买股票的基础是:假设次日关闭股市或在五年之内不再重新开放。也就是对公司的未来有着绝对的信心。在价值投资理论看来,一旦看到市场波动而认为有利可图,投资就变成了投机,没有什么比赌博心态更影响投资。

如果现在,七千多元可以买一手中国平安、恒瑞医药或者很多股票,未来十年谁成为“回看”最幸福的股票之一呢?

我用“静水流深”圈子里的“看三端分析企业”来简单看看这些企业共性:

都是有护城河的行业龙头;

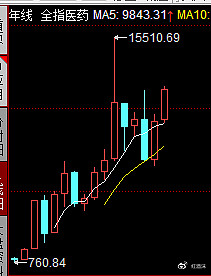

都是消费和医药两个最牛的行业;

企业端长期优秀、行业端长期领先、产品端是快消医药必需品。

简单的才是有效的,中国人口基础庞大,未来还会是必需品消费和龙头医药股的天下,我将细细地选择做成我心目中的最佳组合,让“回看的幸福”变得真实,变成未来数年最甜美的回忆。

我入市也有七八年了,不断感悟中逐步确立的确经典的公式:

好行业+护城河=优质股票池,

那么,在自己的优质股票池中放心选择估值合理的企业做成优质股组合,胜率就极大了。

价值投资之路贯穿一生,努力抓住眼前的机会,构筑未来的幸福回眸,路漫漫其修远兮,在此道路吾将上下而求索!

用我在静水流深圈子里说过一句话总结一下全篇:

“我们总是后悔错过了‘以前’;

现在,或许就是未来的‘以前’;

我们赚的是时代的钱,现在是未来十年的起点。”

(本文内容仅代表作者个人观点,本文只提供参考并不构成任何投资及应用建议。)