6月24日晚间,复星医药正式公告宣布将以现金及换股的方式,私有化复宏汉霖,其中现金对价部分合计不超过约54.07亿港元。

尽管部分持有复宏汉霖的小股东认为24.60港元/股的收购价相较当初49.6港元/股的上市发行价几近腰斩而不满,但复宏汉霖6月25日早间复牌后,即高开飘红,开盘价22.85港元/股,涨幅达21.28%,总市值超120亿港元。

01

54.07亿港元私有化

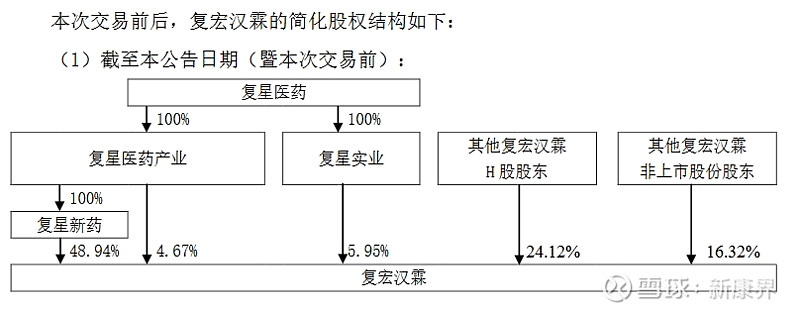

目前复星医药共计持有复宏汉霖约59.56%的股份,按公告披露的私有化交易细节,本次复星医药将通过旗下子公司复新新药,以现金对价及股份对价两种方式吸收合并复宏汉霖余下的H股全部股份。

其中,现金对价亦包括两部分:

一是拟以24.60港元/股的价格收购并注销共计不超过1.31亿股复宏汉霖H股(约占截至公告日期复宏汉霖股份总数的 24.12%);

二是拟以约22.44港元/股的价格收购并注销不超过约8870.09万股复宏汉霖非上市股份(约占截至公告日期复宏汉霖股份总数的 16.32%)。

两项交易现金对价合计不超过约54.07亿港元,复星新药计划通过并购贷款(预计不超过37亿港元)及自有资金支付。

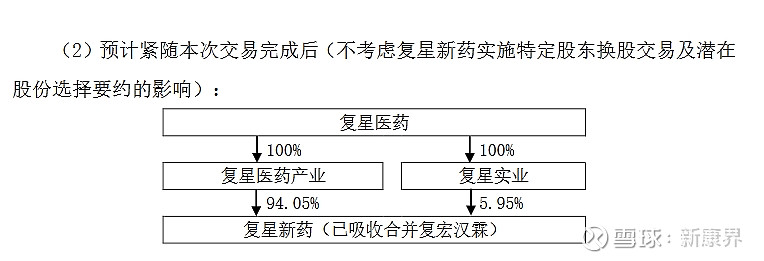

股份对价部分,则由复新新药新增发行注册资本来收购并注销由复星医药产业及复星实业两家控股子公司持有的共计约5772.49万股复宏汉霖股份。(即按照发行人民币 1 元新增注册资本收购并注销约 4.289864016 股复宏汉霖股份的比例)

上述交易完成后,复星医药将通过复星新药持有复宏汉霖100%股权,实现私有化。

事实上,早在5月23日复宏汉霖宣告停牌后,市场上便已传出母公司复星医药正在筹备将其私有化的消息,引发猜测。

对于私有化的原因,复宏汉霖也在公告中有所披露——上市后股价水平未达预期且交易量较小,自上市后亦未通过股权融资筹集到任何资金,作为上市公司的优势未能充分体现,反而需要因维持上市地位而带来额外成本。

简而言之,就是复宏汉霖的估值始终未能得到充分体现,加之目前港股医药企业融资渠道明显收窄,私有化将更有利于复星医药内部资源的协同发展,推动整体战略目标的实现。

新康界了解到,2019年9月复宏汉霖于港交所上市时发行价为49.6港元/股,首日开盘价47.45港元/股,总市值在260亿左右。

而2024年5月23日宣告停牌时,复宏汉霖股价为18.84港元/股,市值102亿港元,相较上市时股价已经“折上折”,市值缩水150亿港元左右。但此次私有化24.6港元/股的价格,比停牌价格溢价了三成。

02

上市五年估值“折上折”

2019年上市前后,背靠复星国际,拥有一众明星资本支持的复宏汉霖也曾有过高光时刻。

复宏汉霖的前身为Henlius,由全球生物制药巨头安进公司的前管理层刘世高及姜伟东于2009年2月在美国成立,同年的12月,Henlius与复星医药合资组建复宏汉霖,主要业务为单克隆抗体生物类似药、生物改良药以及创新型单抗的研发及产业化。

一年后的2012年5月,复宏汉霖便递交了首个研发产品HLX01的临床申请,一种罗氏的重点药物利妥昔单抗的生物类似药,全球第一个用于治疗肿瘤的单克隆抗体药物。

据悉,当时国内已有超过10家企业注册申报上述生物类似药,针对同类靶点的单抗品种有5家,竞争尤为激烈。

而后复宏汉霖以生物类似药为发展重点,加上创新药、联合疗法的布局,产品逐渐增多。

及至2019年9月上市时,复宏汉霖旗下除了已商业化的HLX01汉利康外,还拥有3种接近商业化的核心产品,包括曲妥珠单抗HLX02(赫赛汀的生物类似药)、阿达木单抗HLX03(修美乐的生物类似药)及贝伐珠单抗HLX04(安维汀的生物类似药),以及自主开发的20种以上候选生物药及多种肿瘤免疫联合疗法,并逐渐走向国际化。

上市前,复宏汉霖也先后进行了三轮融资共计近4亿美元的资金支持,估值也一路增加到30亿美元,背后投资者包括华盖资本、清科资管、方正韩投、元生创投、高特佳、正心谷创新资本等。

值得一提的是,递交IPO申请前,复宏汉霖已经获得四位基石投资者按发行价认购约10.97亿港元,当中除了公司联合创始人刘世高与姜伟东,还有“中东土豪”卡塔尔投资局(QIA)、中航信托、舒泰神投资。

2019年9月25日以港股18A规则上市,正式挂牌港交所的复宏汉霖开始站在聚光灯下,2020年7月股价更是一度冲至67港元/股以上,总市值突破300亿港元,令众多医药同行企业艳羡。

但此后复宏汉霖股价却开始走“下坡路”,2023年下半年一度低至10港元/股以下,2024年开始走势才逐渐回升。尽管截至2024年6月25日复牌时,股价较2024年年初已回升60%左右,但估值与上市初期仍旧难以相提并论。

03

首度扭亏为盈

但创新优势不足

虽然估值走低,但从上市至今复宏汉霖的业务发展其实是一路向上的。

2020-2022年营收分别为5.88亿、16.82亿、32.15亿元,同比涨幅分别为84.6%、186.1%、91.1%。

2023年,复宏汉霖更是首度实现全年盈利,年内营收53.95亿元,同比增长了67.8%,净利润约5.46亿元。在生物制药领域,该公司也是少数依靠产品商业化实现扭亏为盈的企业之一。

资料显示,复宏汉霖目前有5款已上市的产品,同期销售收入约为45.75亿元。另外有超过50个分子的在研管线,覆盖抗体、抗体偶联药物、融合蛋白、小分子药物等药物形式。

2024年4月,复宏汉霖旗下生物类似药汉曲优(注射用曲妥珠单抗)在美国获批上市,而此前该药物已在40多个国家和地区获批上市。

截至2023年底,复宏汉霖总资产约为99亿元,归属母公司所有者权益为21.92亿元,负债总额77.1亿元。

对于复宏汉霖估值与业绩的反向走势,除了经济大环境下行,以及港股市场投资趋势影响,有分析指出,复宏汉霖主要产品以生物类似药为主,竞争优势尚不明显,或许是资本市场始终低估的一大要因。

新康界获悉,目前复宏汉霖旗下仅有一款已上市的创新药PD-1抑制剂,所在赛道已经被形容为“极致内卷”,其它管线仍在研发推进过程中,未能给予市场潜力创新药物上市的预期。

此外,复宏汉霖正在销售的产品,基本为生物类似药,竞争门槛较低,还有海正生物、正大天晴等一众对手先后加入战局,加之生物类似药或将被纳入集采传言带来的不确定因素影响,未来发展走势仍是未知数。

从整体来看,公司创新转型未有明显成效,在竞争愈加激烈的市场中,能获得的资本市场的关注也就越来越低。

有观点认为,既然无法获得与公司资产价值相匹配的估值,融资渠道亦不通畅,复星医药选择私有化复宏汉霖或许也算是当下利益最大化的选择之一。

不过也有行业人士猜测,鉴于2020年就曾寻求上交所科创板上市但最终未能如愿,不排除复宏汉霖港股私有化后,再回归A股。

纵观医药领域,港股在股价、个股流通性及估值层面,相较A股普遍偏低,这也使得包括百济神州、君实生物、荣昌生物、科伦药业等不少港股上市的生物医药企业,选择“A+H”的双平台架构,甚至部分直接从港股退市。

2024年3月底正式宣告注销股份的赛生药业,便强调退市主因是公司股价低迷,维持上市地位却无法融资而选择进行私有化。

—END—

往期精选:

大卖91亿!超越眼科“神药”拿下第一,18亿品种后来者居上

5400亿注射剂市场迎变局,超50款产品有望纳入第十批国采

云南白药重回全球TOP50,中国生物制药、上药、恒瑞连续6年上榜

13亿美元!亚盛医药出售“耐立克”海外销售权

◆新康界广泛征集投稿,内容可涉及医药政策、研发动向、资本市场等产业相关话题,投稿请发送至(hejing@sinohealth.cn),请注明联系方式;

◆商务合作/转载开白,请联系13610303540(微信同号)。