相信不少小伙伴都感受到了,近两年板块的轮动速度非常之快。

这边刚减仓了套牢许久的新能源,转头投向了AI、“中特估”的怀抱,结果过几天新能源就迎来了大涨,而AI、“中特估”则迎来了一段时间的调整。

市场行业轮动的速度之快,使得大家难以把握,那么针对这种情况,投资者该如何应对呢?

可能大家第一时间想到的是FOF和MOM,但其实,有种模式或许更适合于当前行情,即——多基金经理共管模式。针对当下板块轮动较为频繁的行情特征,这种管理模式能够帮助投资者更好地把握投资机会。

值得注意的是,工银瑞信基金将于5月29日发行一只多基金经理制的平台型产品——工银领航三年持有混合(代码:018446),由公司旗下四位王牌基金经理共同管理,希望通过基金经理之间的优势互补,拓展管理边界和策略容量,配置多样化的有效底层资产,这或许将成为应对市场行业轮动、风格转换的新一代解决方案。

一、为什么说行业轮动频繁下,共管基金模式能把握到更多机会?

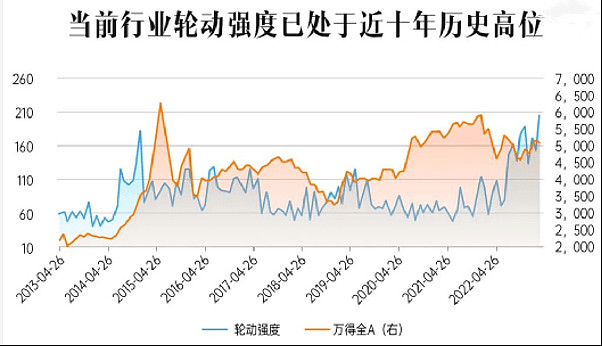

近两年,A股市场的行业轮动强度可以说是非常之高,很多板块的行情持续时间都比较短,不少投资者将其总结为“电风扇行情”。根据Wind数据显示,当前行业轮动强度已处于近十年历史高位。

数据来源:Wind,统计区间:2013/04/26-2023/03/22

而这种市场行业轮动较频繁的行情对中小投资者来说是很不利的,我们知道很多散户都喜欢追涨杀跌,行业快速轮动下,这类投资者如果“朝三暮四”的话,那么很容易买在高点上。

而解决这个问题比较好的一个方案,则是通过投资多基金经理共管模式下的平台型基金来把握不同行业的投资机会。

例如,就拿这次工银瑞信基金发行的工银领航三年持有混合(代码:018446)来说,该基金由四位基金经理共同管理,每位基金经理的投资风格也都不尽相同,如杜洋偏好均衡型投资风格,谭冬寒擅长在成长领域发挥优势,胡志利的风格偏向稳健成长,而盛震山则更偏向价值。

工银瑞信基金选择这四位基金经理进行组合是有其道理的,这四位基金经理所擅长的风格和赛道正好形成了有效互补的机制,在当前行业轮动较为频繁的行情中,或能助力投资者把握热门赛道的投资机会。

二、与FOF、MOM产品相比,工银领航三年持有混合有何优势?

看了上面的文章后,很多朋友可能会说了,既然是投资多个行业,那我去买FOF、MOM产品就行了,为什么要来投资共管制平台型基金呢?

俗话说,“众人拾柴火焰高”。就拿工银领航三年持有混合基金来说,首先,在决策制定层面上,该基金的基金经理是一个团队,他们所制定的决策是由团队共同讨论出来的,凝聚了每一位基金经理的智慧。尤其在当前这个行业轮动频繁的市场环境下,有多位在各领域精专的优秀基金经理共同管理,可以从不同维度对市场机会进行充分探讨,避免盲区,提升决策的科学性和有效性,另外,投研团队整体把控及多位优秀基金经理的专业判断之下,有助于尾部风险得到有效过滤,提升产品的风险收益性价比。

其次,在决策执行层面,相对于FOF和MOM来说,该基金更有助于投资决策贯彻执行。具体来讲,FOF基金经理对所持仓的底层资产的结构及变化把握不足,MOM的主管人在进行管理的时候则需要一定的协调成本。

对比来看,工银领航三年持有混合基金的四位拟任基金经理在进行资产配置时,需要以资产配置决策会议,形成统一的风格配置建议和调整后的业绩比较基准,在大方向不变的前提下,再自行确定所管理的行业配置和个股选择,这样既可以使得基金经理在共同的决策下进行操作,有利于决策的统一贯彻落实,同时又赋予了每个基金经理充分发挥的空间,使他们能够发挥出所擅长行业的能力,从而实现总体目标。

三、多基金经理共管模式下,基金的管理方式呈现哪些特点?

多基金经理管理模式下,其管理模式及运作机制注定要比单基金经理模式更为复杂。但如果能够形成一套行之有效的管理模式,则可以发挥出1+1>2的效能。

例如我们来看工银领航三年持有混合的运作机制,首先是前面所提到的,四位基金经理需要在统一的投资理念下进行资产配置,并定期进行召开会议,对当前的市场风格进行讨论,从而进行调整。同时,采取分仓管理机制,基金经理在各自权限范围内,在会议形成的风格配置建议和调整后的业绩比较基准下,进行行业配置和个股选择。

事实上,这种四位基金经理共同管理一只基金的方式,跟音乐中的四重奏很像。他们就像四把乐器一样,通过各自擅长的投资方法及投资赛道,进行优势互补,再加上完美的默契配合,才能演奏出一场优美的音乐。

再来聊聊考核机制。因为是共管模式,会不会出现某位基金经理吃“大锅饭”的情况呢?

这种情况是不会出现的,因为每个基金经理都有自己的仓位,在每一次的资产配置决策会议上,会确定各自组合的业绩比较基准。考核比例上,根据一定的比例设置各基金经理的考核指标。同时,工银瑞信基金设立了15个能力中心和4大研究板块,形成了近200人的投研队伍,平均从业年限近13年,强大的投研平台为该基金提供了殷实的后勤保障。

当前A股市场已有超过5000家上市公司,随着全面注册制的落地,预计后续A股上市公司数量还会不断增加。而在“多基金经理共管模式”下,加上庞大的研究团队可以提升覆盖公司的研究广度和深度,工银领航三年持有混合基金所选择的个股范围也会扩大许多,更容易寻找到优质标的。

最后,鉴于当前A股市场行情并不明朗,前段时间大火的“中特估”与人工智能等都似乎都开始了一段时间的调整,而新能源貌似也只是昙花一现。此次工银瑞信基金发行的多基金经理制的平台型产品——$工银领航三年持有混合(F018446)$ ,希望能帮助各位投资者在当前风云变幻的市场里把握机会!

【悬赏互动】

1、 记得关注@工银瑞信基金;

2、 将$工银领航三年持有混合(F018446)$加入自选并在评论区晒出截图;

3、 @三位好友,并带上话题标签#共管模式崛起!看领航之师如何出基#,说说你对$工银领航三年持有混合(F018446)$ 的看法吧~

PS:优质评论将获得福利哥的随机打赏~

风险提示:工银领航三年持有混合为混合型基金,预期收益和风险水平低于股票型基金,高于债券型基金与货币市场基金。如果投资港股通投资标的股票,还需承担港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。基金设置了3年的最短持有期,投资者只能在最短持有期到期日的下一工作日(含)起才能提出赎回或转换转出申请,因而投资者持有本基金可能面临流动性风险。投资于权益类基金存在较大收益波动风险。基金过往业绩不预示未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金有风险,投资须谨慎。