趁着大跌的时候,再把医药股几大核心赛道的估值再算一下,也给自己一点信心。

第一篇肯定是写最近很红很热的CXO,这里分了一下类,核心CXO,就是五家公司:药明康德、康龙化成、泰格医药、凯莱英以及港股的药明生物。$凯莱英(SZ002821)$ $药明康德(SH603259)$ $康龙化成(SZ300759)$

先提一句,估值的确建立在假设上,所以部分增幅有主观成分在里面,已经追求谨慎角度,不考虑非经常性损益。采用PEG估值方法。

另外用2022年的业绩进行预估。杠精会纠结,2021年业绩都还没出来,凭啥2022年就能用。那反问一句,为啥股价用2022年的,业绩倒用2021年的。

由于CXO目前景气度仍在,因此对于这类成长股,PEG=1倒有点低估,PEG=1.5属于合理范围,PEG=2属于有点高估,PEG=3属于扯淡了。

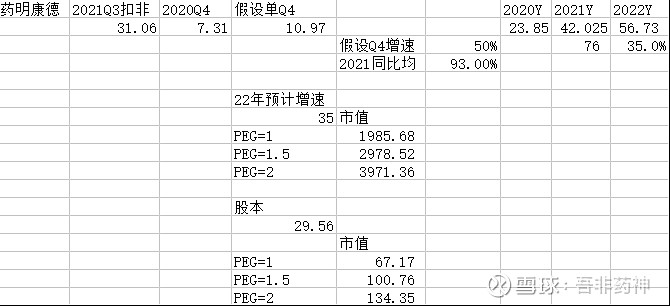

先看药明康德

药明康德2021Q3的扣非在31.06亿元,假设单Q4同比增速50%,那么预计2021年扣非在42亿元左右。2022年假设扣非增速35%,目前108.88的股价,对应PEG在1.5倍左右,属于合理范围内。

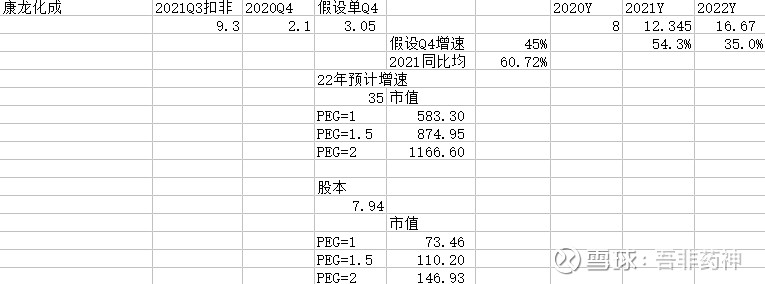

康龙化成假设Q4增速45%,预计2021年扣非12.35亿元。2022假设扣非增速35%,目前125.61的股价,对应PEG在1.5倍所有,也属于合理范围内。

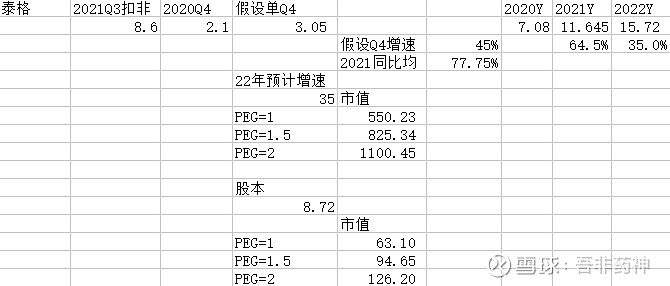

泰格比较复杂,因为泰格有很大的投资收益,如果按扣非来估值的话,PEG仍接近2,属于比较高估的范围。但投资收益又不能不估值,按10PE给的话,目前PEG在1.5附近。

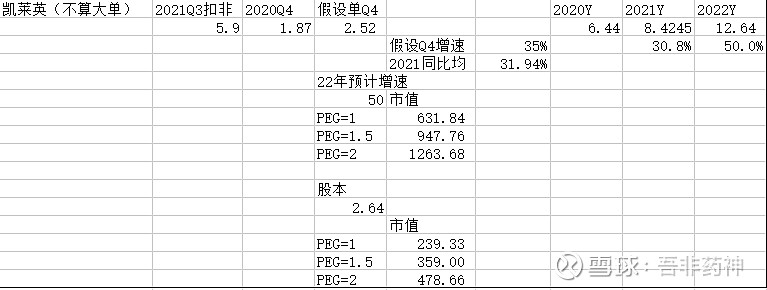

凯莱英之前算过,但也谨慎考虑一下,即不考虑大单,目前估值不到1.5了。当然我还是认为大单要考虑估值的。

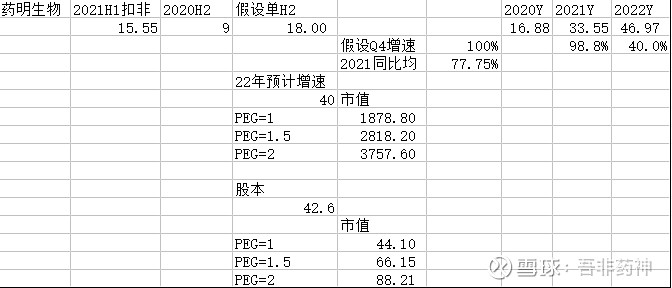

从估值来看,药明生物目前接近2,属于比较贵的。然而药明生物在大分子领域的独孤求败,以及管理层不断释放的信心来看,似乎2021年与2022年的增速仍将处于高增长的态势,这点需要持续观察。

总结来看,核心CXO的估值经过大半年的调整,目前估值往PEG=1.5靠拢。目前行业景气度在,资金面宽松,要杀到PEG=1估计有点难,目前这个价位信心还是比较充足的。当然估值还有很多缺陷,后续需要跟踪公司业绩来看,随时进行调整。