最近雪球上的梁宏老师发帖说他最重视的ROE和PB两个财务指标,而黑丝老师则发帖说他最重视的是PE和股息率两个指标。两位老师都有很亮眼的业绩,我也没能力来评判谁是谁非,还是老办法,上回测。

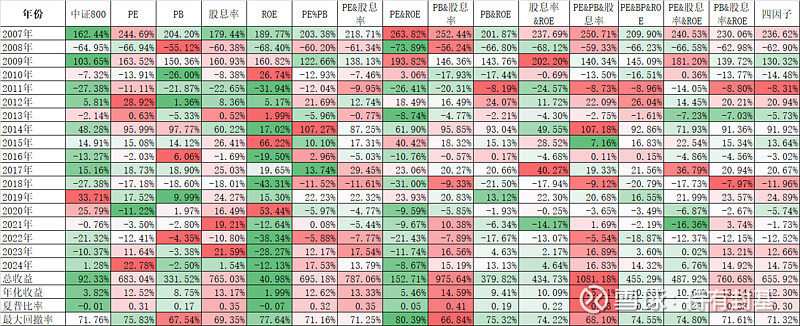

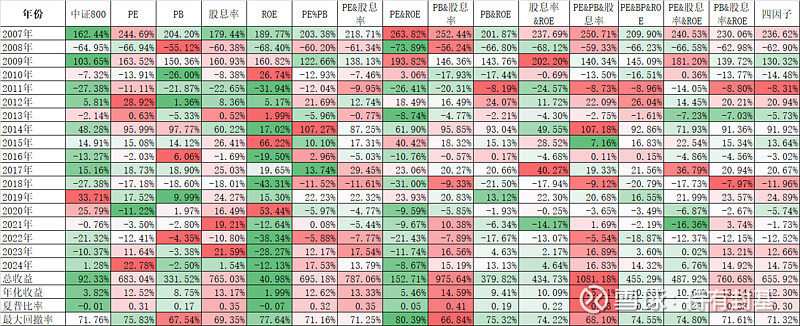

这里用果仁网对PE、PB、股息率、ROE四个指标做了回测,时间是2007年1月4日到2024年6月14日,四个指标分别用单因子、双因子、三因子、四因子做了回测,20个交易日轮动一次,平均持有排名前20的股票(PE、PB都是从小到大排序,股息率和ROE是从大到小排序),现在股票实在太多,回测圈定在中证800的800只股票里面,这样也可以剔除一些小票的异常情况,对标就用中证800指数来比较,交易单边成本千二:

所有的15种组合里,唯独只有ROE单因子年化收益率才1.99%,跑输了同期的中证800的3.82%。从2021年开始连亏4年,而且ROE这个因子加在其他因子上都是降低了收益率,比如PE&ROE的年化5.46%,不如PE单因子的12.52%,股息率&ROE的年化10.09%,不如股息率单因子的13.17%,只有PB&ROE的年化9.41%,超过了PB的年化8.75%。而其他PE、PB、股息率的两两组合的年化收益率,都超过了其中最好的单因子。比如PB&股息率的年化14.59%,超过了PB的8.75%和股息率的13.17%。

不过即使ROE,也有表现最亮眼的年份,比如2010年的26.74、2013年的1.99%、2015年的66.22%、2020年的53.44%,这4年都是15个组合里表现最好的一个。而所有这15个组合里表现最好的PE&PB&股息率三因子,年化高达15.21%,也有2015年的年化只有7.16%这样15个组合里表现最差的。

有人会说PE&PB&股息率只不过是2015年一年表现差,长期能有年化15%的收益率已经很好了。这是你事后看了数据才这样说的,如果回到2017年,你只有7.16%一年的收益率,或者回到2020年,ROE策略都有53.44%一年的收益率,而你的所谓最好的策略反而亏了3.65%,你还会坚持下去吗?100个人至少99个坚持不下去的。

所以我觉得不管是哪个财务指标,最重要的还是对未来的判断,而不是过去。其中有两类最重要的对未来的判断:

一类是过去的业绩将来是否还能延续或者更好?比如单因子历史表现最好的股息率,是假设将来也能分这样多的红,甚至分的更多。但确实有些公司是出于各种目的大手笔的分红,这样的分红是不可能延续的。就像我们判断一个学生考试的成绩,基本上都是根据他过去的成绩来推测的。但不会完全一样。再譬如说PE,遇到很多周期股,低PE的时候可能股价在顶部,而高PE的时候可能股价反而在底部。

还有一类预测更难,就是当年市场的风格,就像表现最好的单因子股息率,17年历史上也有2008年、2011年、2016年、2018年、2022年5年亏损,也有2019年、2020年跑输中证800指数。当然,如果你觉得17年里能接受5年亏损,2年跑输,也不失是一种方法,但这都是时候看的结果,事先很难预测到。

当然,不管是梁宏老师还是黑丝老师,肯定不会那么简单的用这些因子。韭菜们最希望的是用一句话或者一个公式就能躺赢,但实际上赚钱哪有那么简单的。在这些财务指标后面,不管是梁宏老师还是黑丝老师,都有他们的绝活,抄作业永远不可能超过他们。

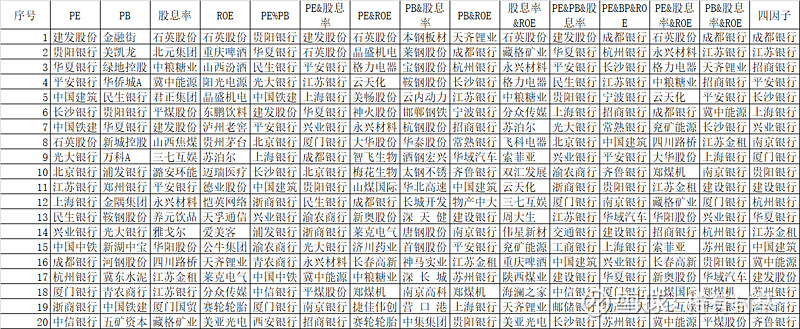

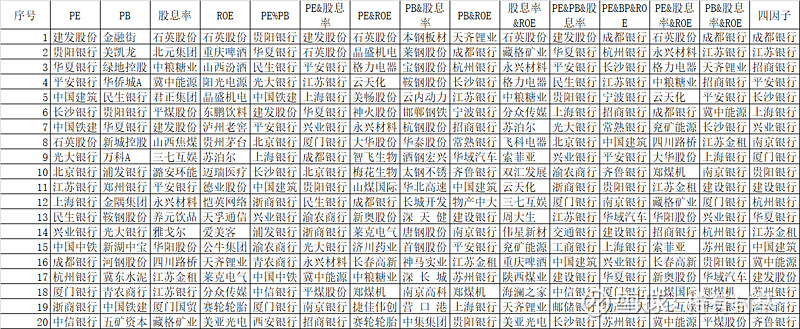

最后再看一下15个组合在今天选出来的前20只股票都是什么?

精彩讨论

HIS196306-16 00:10超赞持有封基老师,喜欢大数据统计分析实证回测的老师,认真、理性、客观、科学精神,在此时此地极为珍稀!

最有意思的是,最后不同因子选出的当下组合。

既没有我满仓的中远海控,也没有梁宏老师的最爱中国海洋石油(也许组合不方便统计H股造成的),

更有意思的是四因子组合和四个三因子组合里的三个,以及二因子单因子组合,许多银行股入选,近乎霸屏。

而银行股基本没有进入我的选股视野,梁宏老师也很少提及。

我是因为五年前至今一直对银行业未来的不良、息差、信货规模增长……持怀疑态度,感觉自己无法把控银行股未来净利润的不确定性,直说吧,每股收益有持续下降的风险。

实际上,N种指标都不如对行业和公司未来盈利的分析判断和把握,因为指标只能说明过去的历史,而不能确定未来的盈利前景和可能存在的风险。

选股也罢,持股也罢,最关键的还是未来的盈利能力(未来的每股收益),和盈利的真实性(现金分红或回购注销)。

所谓成长股的成长,最后归宿也在于此,可以说成长股的未来是高息股,高息股的前身是成长股。

再次强调,我说的市盈率和股息率,都是基于当前股价和预期未来每股收益与预期未来每股分红的计划结果,和静态、动态、TTM市盈率股息率基本无关,需要自己反复分析测算推算、动态优化。

即使如此,看走眼也是常事,此时最重要的就是及时认错、果断纠错。

因为未来是不确定的,除非开了天眼的神能够先知,所以炒股七分赌,收益和风险如影随形。

我们能做的无非就是努力提高胜算胜率,降低错率输率。

持有封基06-16 09:27主要还是A股的和美股风格不一样,给了好公司太高太高的估值,然后就走估值回归的下跌路。我还是这个观点:A股不能方便的做空是不对的,做空能很快的找到一个股票适当的定价。就像当年的海天酱油,不是说不好,但你把他弄成100多倍,接着就是连续3、4年走下坡路。

孛儿只斤氏06-15 22:28ROE因子表现不佳,是因为它在上述四个指标中是唯一一个单纯的财务指标,不和股价挂钩。所以2021年不看估值,无脑买入高ROE的各种茅们,连亏四年不足为奇。其实ROE除以PB,就是PE的倒数。结合PB使用ROE,比单纯的PE好得多,会过滤掉很多估值陷阱。

路小艾06-16 03:58黑丝和梁大师都是价值投资(梁大师其实更倾向于打着价投名义的滑头)。封基老师是量化,和你们不是一个体系的,没必要比较……

我这种小韭菜,进入股市很多很多年了,各种流派都折腾过,头破血流。最近也越来越倾向于股息率和PB、PE三个指标了(不过ROE我不是很在乎),总的来说我更认可梁大师和黑丝大佬的体系。

这和业绩无关,而是想多了,想明白了以后,都会自然而然认可这个体系的。

其实这个体系,很多人应该都明白道理,我10年前就明白是怎么回事了,但一直觉得来钱太慢了,需要耐心等待,所以不愿意走这条路。终于在碰了10年的头破血流以后,才开始理解了“欲速则不达”这个词语的含义。而且年纪也大了,耐心也好了点,渐渐开始转向这个体系。

职业离想LeekHub06-15 21:10• PB:适用于资产密集型行业,如银行、房地产等。

• PE:适用于盈利能力强且稳定的行业,如消费品、科技公司等。

• ROE:适用于所有行业,但需要考虑公司的财务杠杆。

全部讨论

这帖子数据及评论区五花八门众声喧哗的派系,可以部分说明当下基本面整体指标体系的复杂多变性,一个体系复杂多变到一定程度,可操作性和安全性就会显著大打折扣,甚至不时阶段性沦为万壬坑和反指集中营。大A唯有涨不动就跑路一条最保命,其他很多基本面指标不是自我贴金美化抛吸操作的贞洁牌坊,就是事后诸葛亮的沙盘反推,新手千万不要轻易上头当真。

封基老师的回测几乎可以得出这样一个结论:ROE越高,收益率越低。

这说明什么?说明最近十年高ROE的公司,股价都在下跌,或者增速都在下跌。

这是一个值得研究的话题。

几点个人体会:

1、ROE是看公司好坏的,不能看出来贵不贵,买的贵一样赚不到钱,《股市长线法宝》中对比的标准石油和IBM,虽然IBM几十年利润增长率比标准石油高,但是因为IBM估值高,最后标准石油的总体投资收益更高,所以ROE要结合PE、PB和股息率看估值高低,效果更好,好公司也要有好估值

2、整体上高股息率更安全一点,说明公司对资金没有那么饥渴,赚的是真金白银,做假账的公司往往股息率都偏低,《聪明的投资者》中格雷厄姆说如果只有一个选股条件,那就是一家公司连续十年提高分红,基本上就是好公司,我在A股看了很多公司的数据,也是成立的$腾讯控股(00700)$ $贵州茅台(SH600519)$ $招商银行(SH600036)$

我做的回测还可以呢,条件是包括了股息率和PB因子的,也包括一些其他的因子,不择时。

No BB , Show data . Respect !

“所以我觉得不管是哪个财务指标,最重要的还是对未来的判断,而不是过去。” 这个认知,绝大多数价投都认识不到,或者说,认识到了也掌握不了。