股债再平衡策略是我们常用的资产配置策略,有网友问我为什么为什么有时有效有时又无效了?在什么条件下有效什么条件下无效?

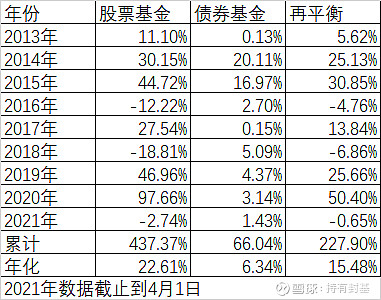

我们先来看一个简单的例子,每年50%的股票基金,50%的债券基金,股票基金选用晨星奖的积极配置,债券基金选用晨星奖的纯债基金,每年3月31日公布后就换入当年最新的获奖基金,到次年3月31日再换。

8年多股票基金累计437.37%,债券基金累计66.04%,如果是再平衡的,也就是每年做一次仓位调整,使得股票基金和债券基金的比例保持50:50,那么8年多累计是227.90%,如果从一开始保持50:50,不做调整,那么最终的收益率=(437.37%+66.04%)/2=251.71%,不做再平衡的收益率反而比做再平衡的收益率高?

那么问题来了,什么情况下会出现这种无效的再平衡呢?我们先把问题简单点,假定股票基金第一年的收益率为m1,第二年为m2,债券基金第一年的收益率为n1,第二年为n2。一半股票基金一半债券基金。

我们先来计算不做再平衡的最终的组合收益率,股票基金2年的累计收益率=(1+m1)*(1+m2)-1,债券基金2年累计收益率=(1+n1)*(1+n2)-1。不做再平衡的最终收益率是这两个收益率的平均值:

=((1+m1)*(1+m2)-1+(1+n1)*(1+n2)-1)/2=(m1+n1+m2+n2+m1m2+n1n2)/2

如果每年年底做一次股债再平衡的,那么先要算出第一年的平均收益率:

=(m1+n1)/2

第二年的平均收益率:

=(m2+n2)/2

两者累计的收益率:

=(1+(m1+n1)/2)*(1+(m2+n2)/2)-1=(2m1+2m2+2n1+2n2+m1m2+m1n2+n1m2+n1n2)/4

把后者减去前者,如果大于0,说明再平衡有效:

=(2m1+2m2+2n1+2n2+m1m2+m1n2+n1m2+n1n2)/4-(m1+n1+m2+n2+m1m2+n1n2)/2

=(m1m2+m1n2+n1m2+n1n2-2m1m2-2n1n2)/4

=(m1n2+n1m2-m1m2-n1n2)/4

=(m1(n2-m2)+n1(m2-n2))/4

=((n1-m1)(m2-n2))/4

要使得这个数字大于0,势必要第一年股票基金收益率大于债券基金,第二年股票基金收益率小于债券基金;或者第一年股票基金收益率小于债券基金,第二年股票基金收益率大于债券基金。也就是说最好是一半时间股票涨幅超过债券,一半时间债券涨幅超过股票,再平衡的效果会好。说个极端情况,如果每年股票基金都战胜了债券基金,那么再平衡的效果也不会好的,这和我们的常识也是吻合的。

我们再看这8年多里面,有6年的股票基金战胜了债券基金,只有2年多,具体的说只有2016、2018这两年是债券基金胜出的,今年才过了1/4的时间,最终还不好说。

我想最根本的原因还是晨星奖的股票基金表现比较突出,在大部分年份里战胜了债券基金,使得再平衡的效果变弱。如果认清了这个问题,作为个人投资者,只要能接受类似2018年的回测,全仓股票基金也不是不可以;同样,配置了债券基金的目的也不是使得收益率更高,更重要的是使得在大熊市里的回撤更小。至于哪一种更好,要我说无法比较。适合自己的才是最好的,这就是我们讨论股债再平衡得到的一些结论。