一份中报作为投资决策参考很不充分,不过考虑到目前的大盘点位离本轮大底不会太远,借中报调仓是一个不错的时机。

1、总体情况

总体上看,按公司报告营业收入达到6,854 亿元,同比增长 16.4%;实现利润总额 419.5 亿元、归母净利润 203.1 亿元,分别同比增长 15.9%、6.1 %,可见营收和利润总额的增长是同步的,但是归母净利润增速就明显低了很多。仔细看公司的利润表,发现利润总额和净利润都是增长16%左右,但是少数股东损益118亿比去年的84亿增长了40%。这才是利润偏差的主要原因,而不是很多人关注的研发投资(这个下面另说),因为即便增加了研发投资,在考虑少数股东权益前营收和利润是同比变化的。

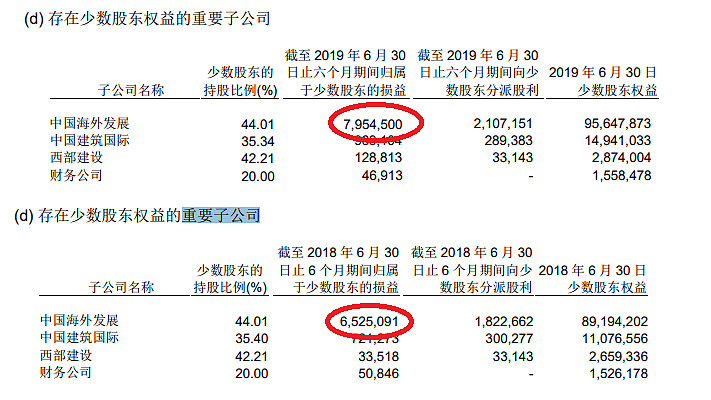

再仔细研究一下少数股东权益的变化,如下面两个图:

中国海外发展权益从2018年上半年的65.25亿增加到2019年的79.54亿,增速21.9%,高于其营收增速12.9%和利润增速17.2%。说明利润被少数股东占有的越来越多。暂时不知道是不是如万科一样管理层的跟投导致,但不是一个好现象。

2、几个关键点

过去认为中建利润提升的两个关键点,一是随着中建垄断能力其建筑业务可以像国外一样提升利润率。二是地产销售增加带来利润提升。

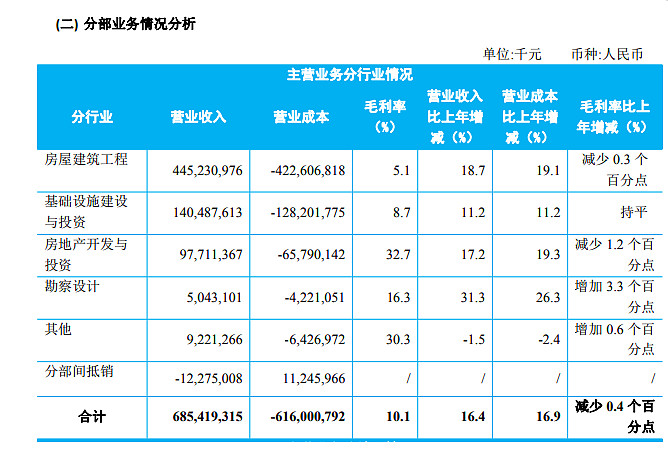

第一点至少目前看来是证伪的,从中报来看基建业务毛利不变,房建业务反而有所下降,反映行业情况确实不容乐观,虽然远期看可能随着小企业的倒闭而最终提升利润空间,但是这个周期太长很难估计,至少1-2年内没有希望。

第二点地产对中建利润的提升也不如预期。按照地产结算期大约2年的标准,回顾看2017年上半年销售金额1223亿, 增长50.0%,没在报表中体现出来。当然,2017年全年2285亿,只增长了 17.1%,2018年半年和全年分别销售1410亿和3012亿, 增长15.3% 和31.8%。如果还存在少数股东权益问题,我估计地产这块可能会让中建利润增长回到双位数,但是想要超过20%的快速增长可能性比较低。

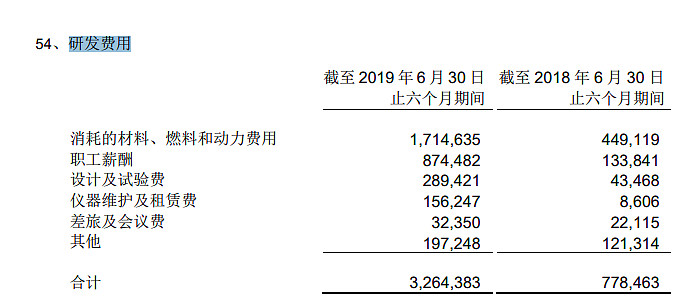

另外关于研究投入的大幅提升:

根据明细,能耗、薪酬是增加的主要类目,特别是薪酬一般不可能随便增加7-8倍,要么是并购了新的研发部门,要么是报表类目调整,不像是单纯的隐藏利润,关于研发费用的增长原因需要进行观察。

3、结论

上面说的问题比较多一些,毕竟投资者更希望中建快速增长,不过结果中建依然处于慢速增长的轨道上,当然也打消了部分人对利润下滑的担心。从基建下降和地产上升的打趋势来看,利润下降的可能性非常小,但是快速增长的可能性同样很小。根据半年报推算,今天中建的ROE应该能继续保持在15%以上,大概3%的分红率,依然是一个稳定但没有惊喜的投资标的。我目前的选择是降低仓位持有,毕竟不是最优选择,但是持有可以安睡。