前文中国平安和伯克希尔的比较一(保险资金负债篇)中我们讲了中国平安和伯克希尔两个保险航母的保险资金来源,伯克希尔主要来源是财险和意外险,再保险。而平安则是财险,寿险,意外险,健康险同时发力。成本方面,伯克希尔具有承保利润,获取成本为负,平安成本稍高,但还是很低的(大幅低于5%),财险也有承保利润。浮存金规模方面,伯克希尔达到1000亿美元(可用),而证券组合价值超过3100亿美元。而平安2018年底形成了高达2.8万亿人民币的保险浮存金投资规模。

今天我们介绍,关于保险浮存金的投资方面(不包括控制类公司投资)

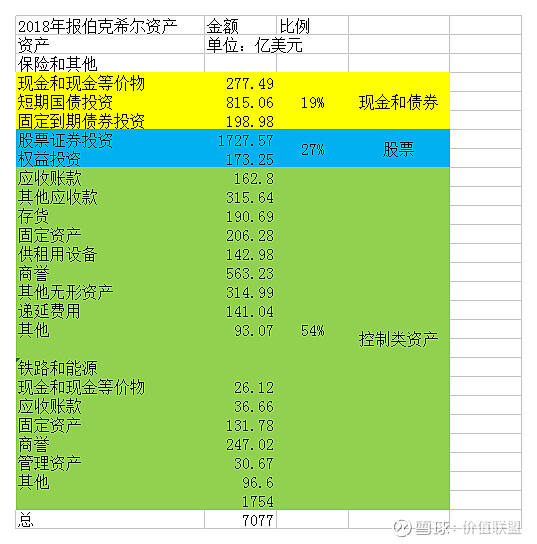

先看看伯克希尔的总投资组合:

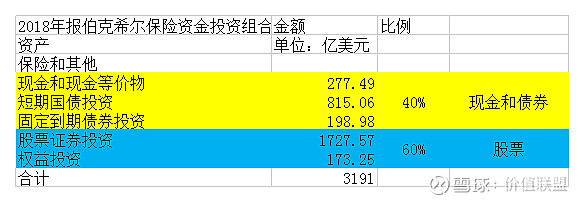

由于资产组合有着庞大的控制类公司,我们先把这部分剔除,放到第三篇控制类公司经营重点讲,我们只看浮存金的证券组合投资部分,组合简化为:

再看看收益率,如果只看这部分收益,显然是不算高的。因为有大量的现金和债券存在(接近一半比例)投资组合历年整体收益在5%左右,如图:

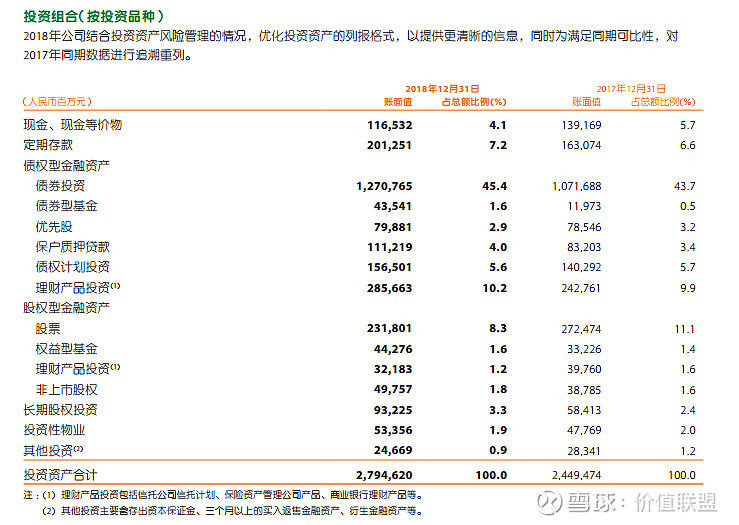

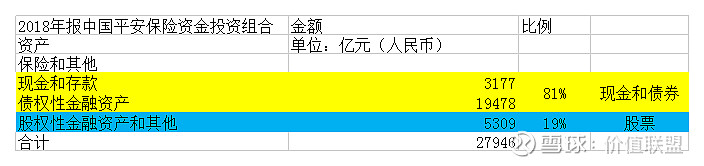

再看看中国平安的保险资金投资组合:

总投资规模高达2.8万亿人民币,我们还是按股债比例,简化一下:

再看看收益方面,平安这几年组合收益都在5%左右,如图:

虽然80%的都是债券类资产,但是由于中国市场的无风险利率较高,使得平安还是实现了5%左右的较高收益。

综合比较:从组合看,伯克希尔股债比较均衡,股60%,债40%,但由于美国国债利率很低,使得伯克希尔投资组合收益率也在5%左右,并没有很高收益,伯克希尔集团的高收益大量依靠其他控制类公司的利润。而平安的投资组合是股19%,债81%,债类占绝对权重,依靠高无风险利率环境,即使配置大量债券,依然实现5%的预期收益,当然这种高利率环境是否能够一直持续很难说,平安可能加大高股息股和优质蓝筹股票的投资力度来抵消利率下降的风险。对于浮存金来说,保持长期稳健收益(绝对收益)才是最重要的。

对于两个巨型保险控股集团来说,还有非常重要的一块资产还没讲,就是具有控制权的非保险类公司,伯克希尔包括铁路,能源,和其他各种优秀企业集合,占总资产50%以上。而平安旗下有银行,证券,信托,金融科技,日化,健康,陆金所等规模庞大的非保险控股子公司,占总资产也高达50%以上。这些形成了巨大的盈利来源,也形成两种不同的经营风格,

我们下一篇会重点讲解控股类公司经营:敬请关注。

$中国平安(SH601318)$@今日话题 $招商银行(SH600036)$@不明真相的群众@雪球达人秀@否极泰董宝珍$格力电器(SZ000651)$

@管我财 @Ricky @W安全边际 @银行ETF #保险股投资攻略#