过去几年,股市行情不好,很多业绩优秀的股票也大幅下跌。岩松投研圈做过多期内容,主讲近两年跌幅较大的优质公司,从股价历史走势、主营业务、发展情况、估值等方面入手,对这些公司做了深入分析。

化工行业是典型的周期行业,从2021年调整至今已经3年了。最近金属、石油等周期股持续活跃,会不会是预示着又一个周期的轮回要来了?

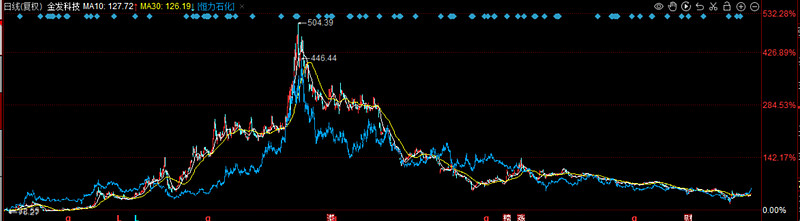

今天分享两个化工龙头,恒力石化、金发科技,最近两三年的最大跌幅均超过80%。今天一起了解一下这两家公司的情况,我们不做未来的判断,仅是回顾历史行情,把公司和行业的情况做个讲解,主要是用数据说话。

一、恒力石化

1、历史波动幅度

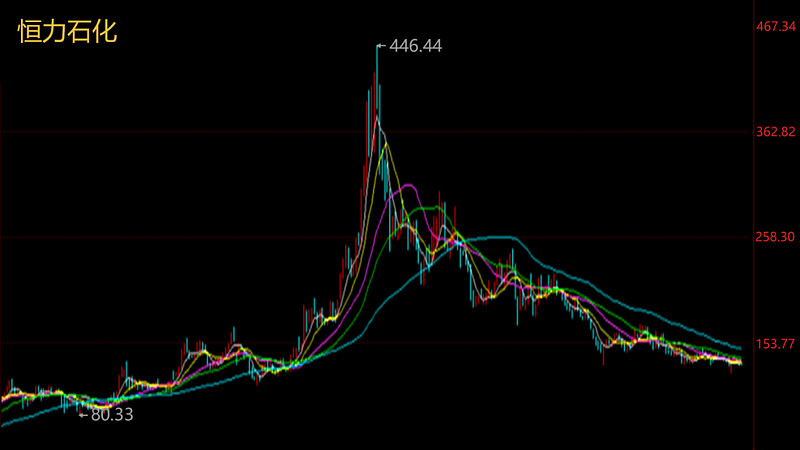

恒力石化从2020年4月初至2021年2月份,涨幅达到3倍。随后开始大幅下跌,到现在调整了近3年时间,最大下跌幅度83%,目前下跌幅度也有67%。

2、主营业务

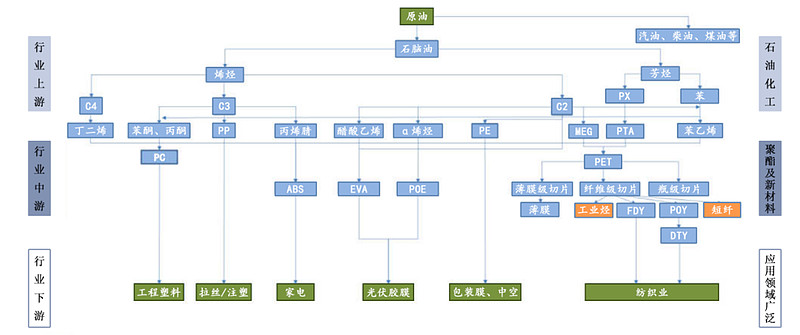

公司主营业务是石油化工业务,炼化、石化和聚酯新材料全产业链上、中、下游业务,具体涉及的领域实在太多,都是化学名,我就不一一解释了,只把简单的化工行业基础知识在这里说一下,想深入研究的可以自己进一步分析。

原油提炼出来主要去了两个大方向,一个是动力用的汽油、柴油、煤油。另外一个就是化工用的石脑油。

石脑油下面又分两个大系,一个是烯烃,一个是芳烃。烯烃路径又分成乙烯、丙烯、丁二烯。芳烃路径又分成苯、甲苯、二甲苯,这就是平时所说的三苯三烯。然后再往下分,说到这里知道个大概意思就好了。

恒力石化是行业内首家实现“原油-芳烃、烯烃-PTA、乙二醇-聚酯新材料”全产业链一体化的新材料上市公司。其中,炼化产品营收占比超过50%,PTA营收占比在25%上下,还有超过10%的聚酯产品营收。

3、发展历程和重大变化

恒力石化成立于2010年,2016 年借壳“大橡塑”上市,控股股东恒力集团。

上市前,恒力集团主导的2000万吨/年炼化一体化项目已进入建设准备阶段。在2017年和 2018 年分别将子孙两个有实力的公司装进来。2019年5月,恒力大炼化项目全面投产,成为我国七大石化产业基地最早达产的大型炼化项目。

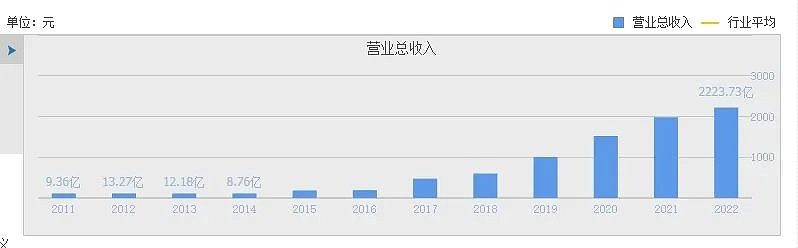

大炼化项目投产完善后,公司业绩持续高增长。2016年上市时公司营业收入192亿。2019年,大炼化项目全面投产,营业收入达到1007.82亿元,增长了4倍。到了2022年营收已经突破2200亿,3年翻一番。

发展战略:

公司的发展战略。一方面,持续强化上游以“炼化+乙烯+煤化”为产业载体的大化工;另一方面,做深、做精下游产业,向世界一流全产业链石化新材料企业迈进。但在国内它就是一流的,未来也有多个项目投产。包括大连160万吨/年高性能树脂及新材料项目;康辉新材功能性薄膜项目剩余5条产线;惠州500万吨/年PTA项目;康辉新材锂电隔膜项目等等,2024年可能会是投产大年。

4、行业未来发展

在国家大战略“双碳”的目标下,明确限制炼油新增产能,同时环保高压推动小型炼厂逐步淘汰,支持大炼化发展。

炼油化工行业未来发展趋势,一是生产端降低成本;二是提升产品的附加值。

从降本环节看,由于炼油化工产品多数为大宗类商品,产品差异小,低成本为重要竞争力,所以基地化、规模化是建立炼油厂成本优势的有效途径。

基地化上:我国重点建设七大石化基地。

规模化上:大型炼化项目逐步投产,提升规模经济效益。

结构上“油转化”脚步加快,未来炼化一体化是主流。

这里特别要强调下行业特性:

我们一定要注意的是,炼化行业是一个周期性行业,炼化企业的盈利取决于原油价格与产品的价差。

我们都知道原油价格上涨,往往我们的汽油、柴油价格也跟着上涨,那是动力能源这一块。但是石脑油下面分出的三苯三烯的化工品这一块,并不是和原油价格联动的,所以原油价格高的时候,这些化工企业成本必然高,原油价格低的时候它们的盈利情况也相对较好。

5、业绩/估值情况

公司大炼化项目投产完善后,产能不断扩大,利润也同步暴增,2016年不足12亿,2021年达到155亿。不过2022年又回落到23亿,按照公司业绩预告/2023年公司归母净利润69亿元,同比+198%。

总的来说,公司业绩波动源于3个因素,包括:上游石油价格,下游需求变化导致产品的价格涨跌,还有扩张产生的大额资本开支。

从估值看,目前市值刚突破1千亿,2023年业绩对应15倍市盈率,市净率是1.76倍。历史上市盈率多数时候都在10倍市盈率上下波动,2021年最高的时候市净率超过5倍,接近6倍,大多数时候市净率在2倍附近。

6、总结

简单总结一下:

1、双碳是国家发展的大战略,所以在炼化企业当中,做大规模的精细化工是行业发展的趋势。

2、炼化企业的规模在800万吨到2000万吨之间是成本和效益最合理的区间,恒力石化是我国第一家2000万吨产能的石化企业,属于行业龙头。

3、炼化企业上游是原油,所以它是典型的周期性行业。

对于周期性行业的预测方法是,未来业绩高点,大概会有多少的利润,然后给出8倍左右的市盈率,这样才能够算出公司的价值合理点是多少。

这个时候再预测什么时间到达这个点位,然后再折算出年化收益,看是否达到你的投资收益预期。

二、金发科技

1、股价历史波动

公司在2019年初到2021年初的股价最高点,两年时间大概上涨了接近4倍。又从2021年初的高点到现在,下跌了三年,目前跌幅74%,最大跌幅接近85%。

当中有一个细节,在上涨的过程当中属于茅指数类型的,整体的走势跟茅台的趋势比较接近。

2、主营业务

公司是国内改性塑料行业第一家上市企业,同时也是亚太地区规模最大、产品品类最为齐全的改性塑料生产企业。除改性塑料外,公司的主要产品还包括完全生物降解塑料、特种工程塑料、碳纤维及复合材料、轻烃及氢能源和医疗健康高分子材料产品等。产品下游主要应用于汽车、家用电器、电子电气、通讯电子等行业。

改性材料可以简单认为就是改变、增强某种性能。比如一些聚合物的改性,可以提高硬度,可以耐高温。比如金属可以合金化,提高他的韧度、耐腐蚀性。

3、发展历程

1993年,公司成立;

2004年,上交所上市;

2012年,碳纤维公司成立;

2013年,收购印度HYDRO;

2016年,武汉金发、美国金发正式投产,金发环保品牌木品牌成立;

2018年,碳纤维汽车轻量化产品成功量产;

2020年,与联医医疗就丁睛手套进行合作;

2021年,收购宝来新材料51.09%股份(上游原料)。

4、行业发展情况

目前国内改性塑料企业数量在 3000 家左右,行业高度分散,CR5 仅为 12%。其中:金发科技属于第一梯队,2022 年产量达 180 万吨,2021 年占全国改性塑料产量的 6.90%,也是国内唯一一家产能超过百万吨的改性塑料企业。

国内改性塑料企业大部分仍处于模仿的初级阶段,自身的创新研发能力并没有及时跟上,产品多定位中低端市场,同质化现象严重,造成大部分产能的国内相关企业仅占有30%的国内市场份额,而产能占比仅为 27%的国外或合资企业占70%的国内市场份额。

所以,行业龙头企业通过创新研发和完善自身产业链布局,国产替代机会很大。

5、业绩/估值情况

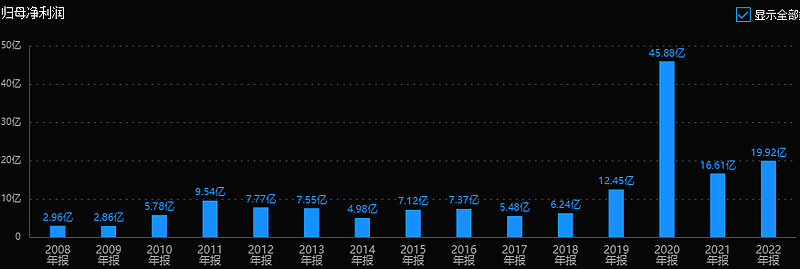

公司历史业绩有明显的波动特征,2011年、2016年、2020年是三个阶段业绩高点。

这里面有个插曲,就是2020年净利润暴增了一年。疫情开始后,金发科技利用自己化工方面的优势,开发了熔喷布、口罩,一共销售了27个亿,毛利率76%,赚了20个亿。

按照业绩预告,公司2023年净利润为2.54亿元到3.80亿元,同比减少80.92%到87.25%。扣非净利润为1.40亿元到2.66亿元,同比减少80.16%到89.56%。业绩下滑的原因也是行业周期变化导致。

最后看看估值,金发科技当前市值190亿,2023年预告的净利润对应50~70倍市盈率,另外市净率是1.17倍,和2018年大熊市的时候差不多,属于历史最低区间。

6、总结

简单总结一下:

1.行业前景比较好,国家双碳大目标,改性材料应该是在里面符合整体大趋势,也存在着很大的国产替代空间。

2.金发科技属于行业龙头,每年的研发费用大概都是十四五亿,同行业其他上市公司才三四个亿,从这点来看,明显有很大的优势。

3.业绩大幅下降,但股价也跌了不少,市净率处于低位。

最后再次强调,恒力和金发都是周期股,千万不能用成长股的方法去判断公司,至于整体合不合适投资,同样要大家各自评估。