年初时,中信建投陈果提及,2022年值得关注的三个方向:“其一,围绕碳中和、中国智造等时代主线展开的宁组合核心赛道(新能源汽车、光伏、IGBT等)将持续维持高景气。此外,随产业发展动态变化,宁组合的外延也有望进一步拓展至军工、储能、消费电子以及重新步入成长期的绿电、电网等。其二,茅指数表现有望边际转好,汽车零部件、食品饮料、农林牧渔等消费长赛道有望在龙头提价、疫情好转和产业周期变化背景下迎来复苏。其三,新一轮科技浪潮正在兴起,产业迭代新赛道如VR/AR/MR、智能汽车、元宇宙、数字经济等或将涌现层出不穷的新机遇。”

建信基金、恒越基金、大成基金今年也都提及了要关注汽车零部件的机会。建信基金陶灿在年初时建议关注的三条主线,“一是相对优势仍然持续的高景气成长板块,包括军工、汽车及零部件、新材料、高端装备等,尤其是关注新能源汽车从电动化到智能化过程中的机会,以及新能源链条中的风电、绿电运营、上游资源品等。二是景气度回升即困境反转的板块。一方面,是疫情缓解带来的机会,包括酒店、航空、机场、景区等;另一方面,是超跌修复机会,包括互联网龙头和房地产国企龙头等。三是消费板块的提价趋势。随着疫情影响边际效应减弱,需关注消费板块投资的大逻辑从高端消费转向性价比消费的可能性,包括大众消费机会,如啤酒、调味品、食品、农业等。”

信达澳亚基金冯明远年初时看好三大核心方向:“一是新能源汽车产业链。2022年新能源车缺芯的问题能够缓解,部分成本拐点向下,会在某些领域带来超额收益。此外,新能源汽车产业链中的汽车智能化也值得重点关注。汽车智能化会在很多领域带来新的解决方案,这些环节未必由传统汽车零部件厂商供应,而是一些电子或者通信领域的公司提供。二是半导体。随着越来越多国内晶圆厂的投产,新材料需求也会逐步释放,未来几年会进入加速阶段。三是高端制造。以新能源为例,冯明远认为,无论是锂电设备、风电设备,还是光伏设备,国内企业的景气度都很高,不仅国内市场份额在提高,而且也在扩张海外的市场份额。这些企业都积累了很强的技术能力,已成为全球性领先企业。”

其实看好汽车零部件的还有泓德基金王克玉,今年四季度会重点关注和布局两条主线上的优势领域:“一是,从经济发展角度,看好未来具有非常大成长空间的板块,包括先进制造板块中的汽车零部件、半导体和化工新材料,以及为各行业发展提供效率改善工具的工业软件企业。中国已经成为全球的最大的消费电子制造基地,目前众多企业也在智能汽车、VR等新兴智能终端投入大量的研发资源,有条件在相关产品领域占领先机,更关键的是中国企业有机会从设计、核心零部件、材料等方面全面突破,一方面大幅提高开发效率满足客户快速发展的需求,也将大幅提高企业的盈利能力。由于受到需求周期的影响,这个领域的众多优秀公司估值已经极具吸引力,有机会为投资者贡献比较好的回报。二是,在经济短期存在下行压力的背景下,很多大型龙头企业的综合实力和抵御风险的能力很强,在复杂的环境下保持稳健的经营。值得关注的是,他们还不断推出提高投资者回报的措施,例如提高分红率、股权回购等,这类公司将是我们近期重点关注的方向。”

前几天,700亿知名基金经理林森“奔私”后首度发声,直言“中国的零部件企业有望成为电动车浪潮下的“卖水人””。

最近宝马宣布将把mini电动车型生产线迁至中国,我想可能正是因为中国新能源汽车产业的崛起,形成的规模优势让这些欧洲大厂做出这样的决定吧。总之,未来中国的汽车零部件企业将中国新能源汽车的崛起过程收益。本文将中证主要的“汽车零部件”相关指数简单梳理一下,梳理过程也是学习的过程。

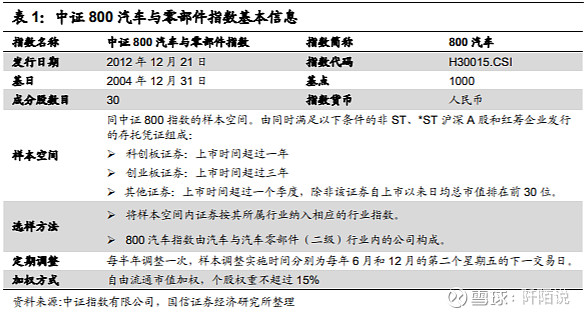

1、800汽车指数,全称中证800汽车与零部件指数 (H30015)。成分股30只,但目前样本数量25只。基日是2004年12月31日,基点1000点。采用的是自由流通市值加权,个股权重不超过15%,具体信息见国信证券出品的下图:

从成股份的行业权重分布来看,乘用车占比46%,零部件占比34%,这两个行业就占了80%,剩下的20%包含了商用车、橡胶及制品、其他军工、专用机械、汽车销售及服务等。

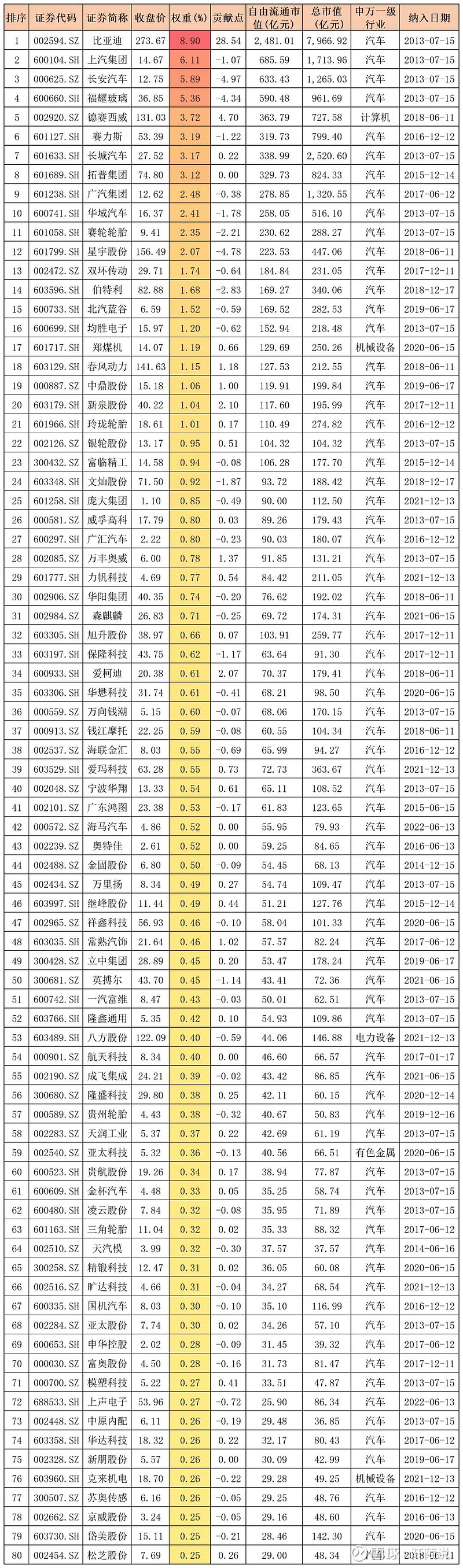

25只目前的成分股按照权重由高到低排序如下,比亚迪、上汽集团、长安汽车、福耀玻璃、德赛西威、长城汽车等排名靠前。

数据来源:东方财富Choice数据,数据截至2022年10月18日

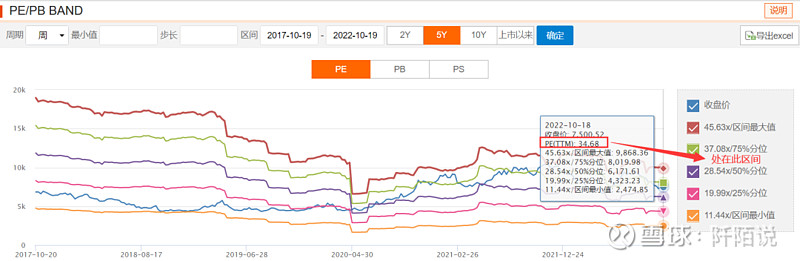

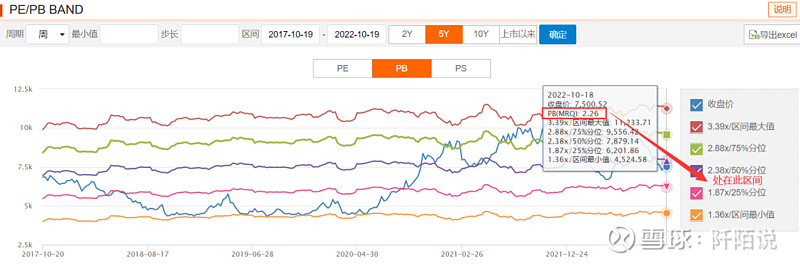

10月18日PE市盈率34.68倍,近五年的估值百分位在50%-75%之间,PB市净率2.26倍,近五年的估值百分位在25%-50%之间。

目前跟踪这只指数的基金有国泰中证800汽车与零部件ETF(516110),以及其联接基金:国泰800汽车与零部件ETF联接A(012973)、国泰800汽车与零部件ETF联接C(012974)。@国泰基金

百年汽车变革加速,电动、智能、网联技术推动汽车从传统交通工具向智能移动终端升级,带来零部件成长性和整车商业模式变化,电动与智能网联化成为汽车转型升级中的新增量,汽车行业迎来科技大时代。行业龙头以及具备核心资产的公司投资价值可期。

中证 800 汽车与零部件指数选取汽车与汽车零部件行业中规模较大、流动性较好的公司股票组成样本股。2012 年 12 月 21 日至 2021 年 3 月 19 日期间,中证 800 汽车与零部件指数年化收益 12.20%,年化夏普比为 0.56,年化收益和夏普比高于同期沪深 300、中证 500、中小板指数。

2、500汽车汽配指数,全称中证500乘用车及零部件指数 (930677)。样本数量10只,目前没有跟踪标的,期待有指数基金出现。

数据来源:东方财富Choice数据,数据截至2022年10月18日

3、HKC汽车汽配指数,全称中证港股通乘用车及零部件综合指数 (931950)。样本数量17只,目前没有跟踪标的,期待有指数基金出现。

数据来源:东方财富Choice数据,数据截至2022年10月18日

4、H300汽车汽配,全称中证香港300乘用车及零部件指数 (931974)。样本数量12只,目前没有跟踪标的,期待有指数基金出现。

数据来源:东方财富Choice数据,数据截至2022年10月18日

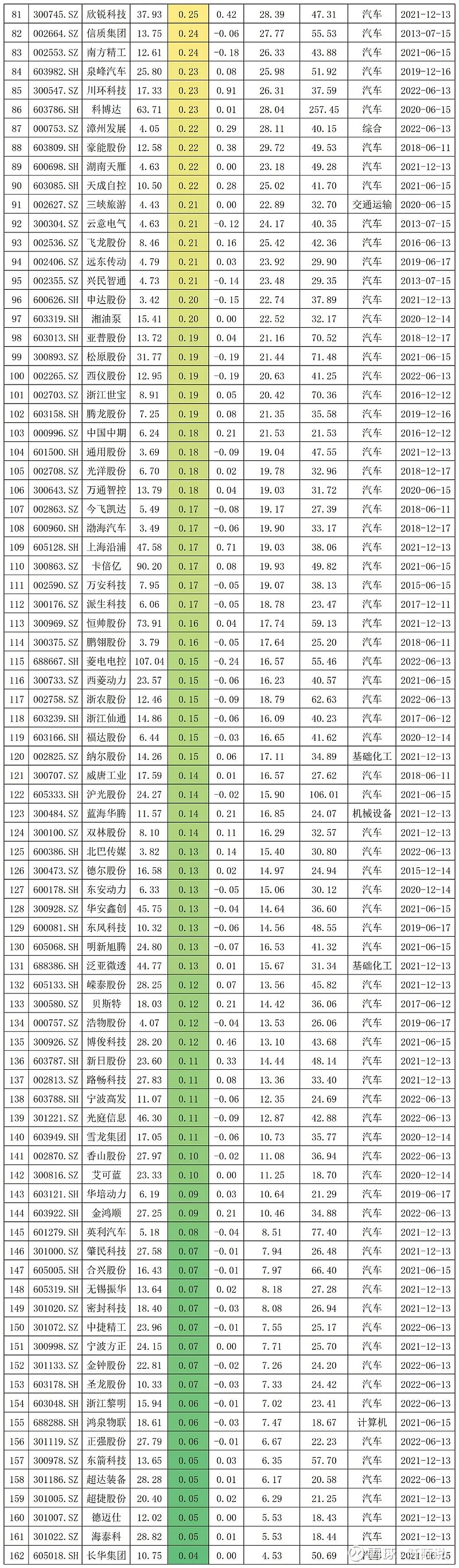

5、汽车汽配指数,全称中证全指乘用车及零部件指数 (H30164)。样本数量162只,目前没有跟踪标的,期待有指数基金出现。

数据来源:东方财富Choice数据,数据截至2022年10月18日

6、300汽车指数,全称沪深300汽车与零部件指数 (L11506),样本数量10只,目前没有跟踪标的,比亚迪占了41.60%,这只指数感觉个股也太集中了。

……

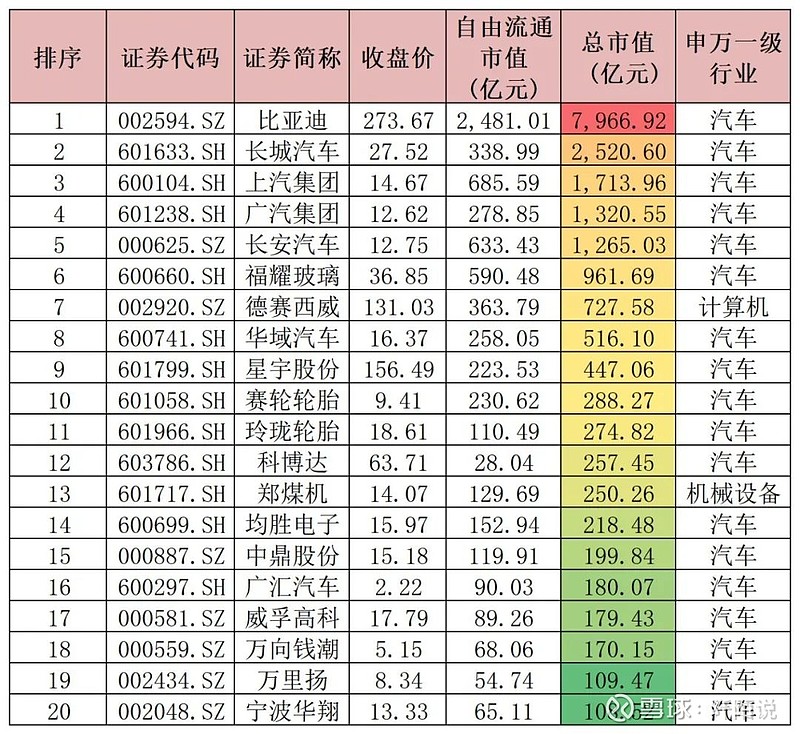

下面是闲扯几句。六个指数有两只是纯港股的,其它四个指数成分股出现3次的有20只,按照总市值由大到小排序如下:

数据来源:东方财富Choice数据,数据截至2022年10月18日

唯一的计算机行业个股是德赛西威,今年二季度加仓的基金经理有许炎、王琦伟、陈宇、张仲维、孟棋、罗世锋等。冯明远说,“汽车智能化会在很多领域带来新的解决方案,这些环节未必由传统汽车零部件厂商供应,而是一些电子或者通信领域的公司提供。”德赛西威应该算其中之一吧,不过我看了一下估值还是比较高的。(本文提及个股不代表推荐)

以上数据截至2022年10月18日,下面数据是2022年10月19日收盘后。20家企业按照年初至今的涨跌幅排序如下:

数据来源:东方财富Choice数据,数据截至2022年10月19日

今年年初至今玲珑轮胎已经腰斩。长城汽车今年比比亚迪要弱许多,一个跌幅-44.62%,一个跌幅-0.20%。今年二季度聂世林、贾健、赖中立、葛兰、王琦伟、盛骅、陈宇、沙炜、聂世林、郭晨、蔡晓、李瑞、曹春林、韩广哲等都有加仓比亚迪。

其实从估值来看,上榜的中鼎股份目前肯定不算高估,其概念是汽车轻量化,公司现在主要有四大业务:密封系统、冷却系统、降噪减震及轻量化业务、空气悬挂系统。目前市场最关注的是空气悬挂系统业务。

华域汽车,也一直有基金经理在加仓,2021年三季度林鹏新进了华域汽车,持有1292.93万股;2021年四季度杨锐文、林乐峰都加仓了华域汽车;今年一季度王健、林乐峰、肖觅、张靖都加仓了华域汽车;今年二季度林乐峰加仓了华域汽车。

2021年四季度、2022年一季度、2022年二季度,韩创连续加仓了赛轮轮胎。刘旭在2021年三季度加仓了玲珑轮胎。袁维德在2021年四季度、2022年一季度连续加仓了宁波华翔。姚志鹏在2022年二季度加仓了星宇股份。陶灿在2021年四季度加仓了万里扬。

以上提及的基金经理加仓信息都是我在平时整理信息过程中记录的,记录可能不全或错漏,不构成投资建议。梳理此文仅是为了初步学习汽车零部件相关的指数,如果读者您也对汽车零部件相关指数和个股感兴趣的,可以研究一下本文的基础数据。

免责声明:我不对读者推荐基金,我只客观展示一些基金数据,数据是中性的,如果您因为我的文章而买入基金,决定都是您自己的,挣钱了是您的实力,亏钱了也别怪我。当然,我打心底希望您能挣钱。收益率数据仅供参考,过往业绩和走势风格不预示未来表现,不构成投资建议。投资者据此操作,风险自担。市场有风险,定投有风险,投资需谨慎。@今日话题 @蛋卷基金#寻找热爱基金的你##雪球星计划公募达人#@雪球创作者中心