关注“大众宽客”,深入分析指数基金价值

指数收益分析核心思想

指数收益 约等于 利润涨幅 + 股息率 + PE涨幅。

稳健的指数收益,应该由 利润 和 股息 推动,而不是来自PE提升。

PE 与长期利润增长紧密相关,高利润增速 才能 高PE。如果利润增速较高而PE较低,则PE有潜在上升空间。

参考阅读:价值投资的数学原理。

预期收益计算方法

假设 当前利润增速 = 过去5年平均“利润增速+股息”。

任何公司无法长期高速增长,假设利润涨幅逐年下降,10年后降为2%,永续增长。

基于现金流折现法,已知利润增速,即可计算出当前PE隐含的“预期年化收益%”。

计算结果严重依赖于指数利润涨幅。指数历史利润涨幅波动较大,基于历史数据计算出的利润涨幅,未来并不一定能持续,所以计算出的预期盈利可能存在较大误差。

计算出的预期年化收益仅供参考,强烈建议大家基于自己的理解,修正预期利润增速,重新计算预期年化收益。

参考阅读:基于PE和利润增速,计算年化收益率。

主要争议(需要读者自己判断)

低估值指数的估值会不会回升?当前市场出价认为PE不会回升,后续增长只能靠股息和内生利润增长,并且利润和股息可持续性存疑。

高估值指数的高利润增长能不能持续?当前市场出价认为高利润增长可以持续。

均值回归。高估指数即使利润增长不好,连续下跌多年后,也有上涨的动力。

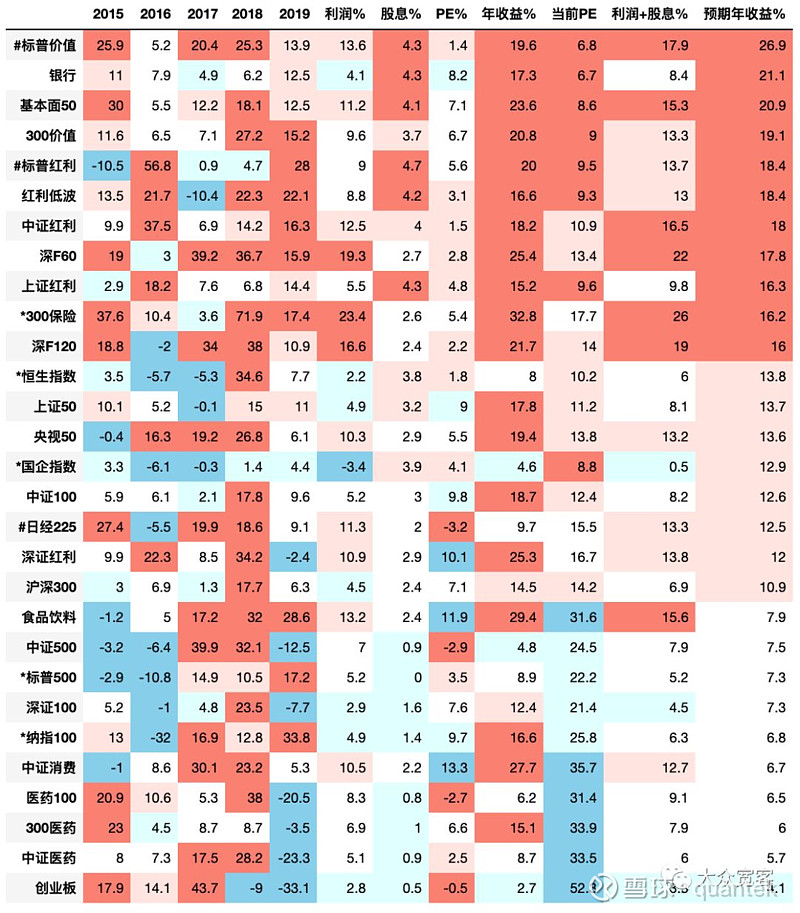

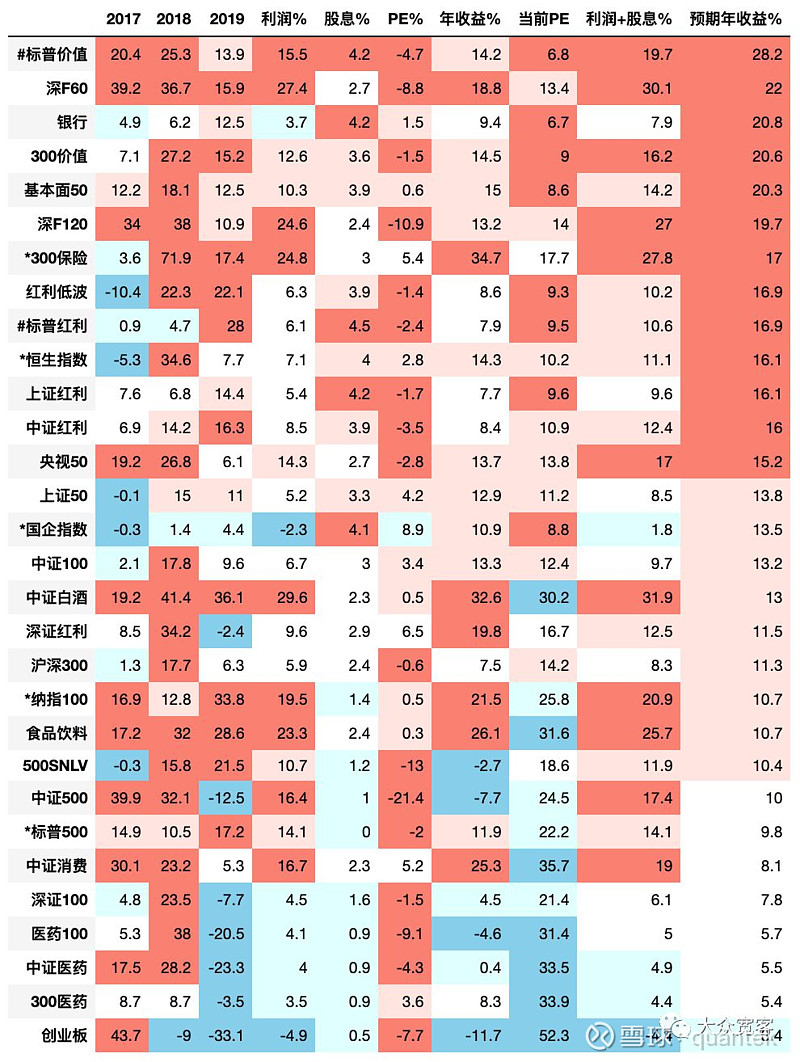

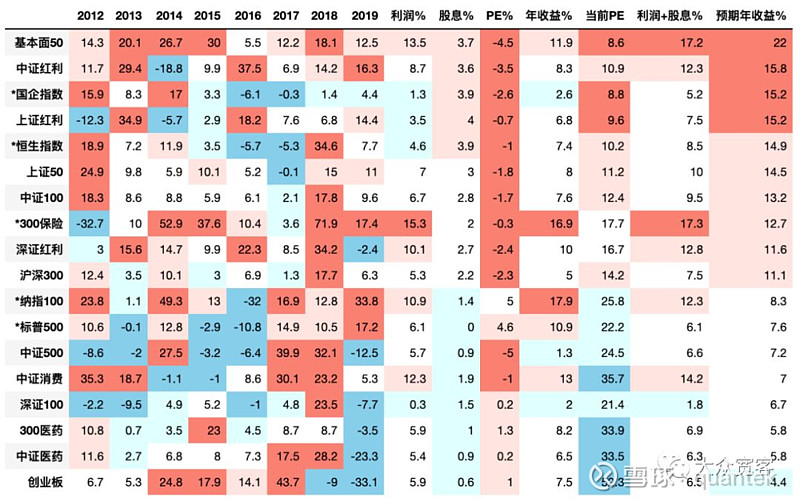

表格说明

“2015-2019”,过去5年每年的“利润+股息”涨幅,越高、越稳定越好。(2019年定义:2019年最新交易日 至 2018年同一交易日,以此类推)

“利润%、股息%、PE%、年收益%”:过去5年平均涨幅。利润%、股息%越高越好;PE%越低越好。

指数PE,基于WIND提供的指数成分股权重数据和成分股PE数据计算。

指数利润 = 指数价格/指数PE。

股息率 = 全收益指数年收益 - 指数年收益。

带*指数,WIND无成分股数据,采用WIND直接提供的指数估值数据。带#指数,采用标普指数公司官方数据和雪球估值数据,截止至4月30日。由于缺乏计算细节和原始数据,我无法解释带*#指数的PE和利润数据。

成立时间不足5年的指数,没有5年PE和利润数据,所以无法收录入表格。

5年历史数据:

3年历史数据:

8年历史数据:

指数利润影响因素包括:

财报发布:成分股利润数据来自财报,一年更新4次。每个季度很多公司财报往往集中在几个星期内发布,所以每个季度指数利润会出现一次比较明显的变化,利润趋势图也呈台阶状。

成分股调整:成分股一般一年调整1-2次,调出亏损或者低市值股票,调入优秀股票。成分股调整较大时,指数利润往往有大变化,例如12月底中证红利调整成分股后,指数利润跳升。

成分股涨跌:这一因素往往被忽略。在市值加权指数中,如果高利润成分股价格下跌,权重下降,指数的利润也会下降,反之亦然。所以,没有财报发布和成分股调整时,指数利润也可能因为成分股涨跌而小幅波动。

参考阅读:指数上涨的发动机——如何阅读我的估值表2

关注公众号“大众宽客”,回复“收益”,查看最新数据。