股票的价值,来自公司运营产生的利润和现金。买入价格低于价值的股票,持有源源不断产生新价值的公司,即为价值投资。

股票价值=未来自由现金流折现。如果假设利润全是自由现金,价值=当年利润/(预期年收益 - 年利润涨幅),推导过程如下:

根据现金流折现原理,现值 = 第1年现金流/(1+预期年收益) + 第2年现金流/(1+预期年收益)^2 + ... + 第n年现金流/(1+预期年收益)^n。

如果假设利润全部是自由现金,年利润涨幅恒定,则:

现值 = 第1年利润/(1+预期年收益) + 第1年利润*(1+年利润涨幅)/(1+预期年收益)^2... + 第1年利润*(1+年利润涨幅)^(n-1)/(1+预期年收益)^n

根据等比数列求和公式:各项之和 = 首项/(1-公比),可以推导出 价值=现值=当年利润/(预期年收益 - 年利润涨幅)

所以,当预期年收益一定,且利润全是自由现金时,合理的股票价值只与未来利润涨幅相关。

PE=价格/利润,价格=PE*利润,所以价格上涨来自 PE估值提升 或者 利润上涨。

当价格=价值时,价格=价值=利润/(预期年收益 - 年利润涨幅),两边除以利润,得到 PE=价格/利润=1/(预期年收益 - 年利润涨幅),即 PE=1/(预期年收益 - 年利润涨幅),当预期年收益一定时,合理PE同样由利润涨幅决定。

所以,买股票或指数,买的是未来利润增长的预期。估值的核心是预测未来利润增长。

预测利润增长极难,分析股票时,大家往往非常关注财报中的历史利润数据,希望能从历史数据中发现一些规律,指导未来利润预测。但很奇怪,买指数时大家很少看指数利润,所以我不得不自己计算指数利润,并结合当前PE计算预期年收益供大家参考。(指数预期收益排名 2019-04-26)

如果历史上的 预期年收益 和 年利润涨幅 相对合理和稳定,因为 PE=1/(预期年收益 - 年利润涨幅),所以合理PE也相对稳定,历史PE会围绕一个估值中枢上下波动。因此分析历史PE百分位,可以帮助我们判断当前PE是否合理,但前提是历史上的 预期年收益 和 年利润涨幅 相对合理和稳定,如果这两个条件不成立,PE百分位就会失效。

价格=PE*利润,如果PE不变,价格涨幅=利润涨幅;但如果有分红,红利再投可以增厚收益,这时 收益率=利润涨幅+股息率,股息率 = 红利/价格 = 利润*分红率/价格 = 分红率/(价格/利润) = 分红率/PE。所以,PE不变时,收益率 = 利润涨幅 + 分红率/PE。全收益指数计算价格时已经将红利再投考虑在内,所以全收益指数利润增长率=标准指数利润涨幅+股息率

因为 收益率 = 利润涨幅 + 分红率/PE,显然 分红率越高、PE越小,红利再投效果越明显。假设分红率40%,如果PE=32(茅台),红利再投收益=40%/32=1.25%;如果PE=8(银行),红利再投收益=40%/8=5%。不需要高利润增速,只要利润增速稳定+低估值+高分红,同样可以获得高收益,这就是低估+红利策略的数学原理。

长期维持高利润增长极难,高利润增长同时伴随高PE,一旦利润增速下降,PE同步下跌,价格=PE*利润,价格将被双杀。技术变化快的行业,利润增长基础更容易被颠覆;技术变化慢的传统行业,利润率可能不高,但相对稳定。因此,投资高科技、高增长股票风险很高,跟风或只看历史数据买高增长股票更是羊入虎口。传统行业中,维持较低利润增长的难度相对较低,低估+红利策略更适合新手。

从财务分析角度,利润来自ROE,利润增速=ROE*(1-分红率),这时 收益率 = ROE*(1-分红率) + 分红率/PE,推导过程如下:

ROE全称净资产收益率,顾名思义ROE = 利润/净资产,利润 = ROE*净资产,ROE稳定时:

利润涨幅 = 利润2/利润1 - 1 = 净资产2/净资产1 - 1 = [净资产1+存留利润]/净资产1 - 1 = 存留利润/净资产1 = [利润*(1-分红率)]/净资产1 = (利润/净资产1)*(1-分红率) = ROE*(1-分红率)

收益率 = 利润涨幅 + 分红率/PE = ROE*(1-分红率)+ 分红率/PE

所以高ROE,还需低分红,或者高分红+低PE,才能带来高收益。

继续分解,ROE = 利润/净资产 = 利润率*资产周转率*杠杆率

利润率 = 净利润/营业收入。利润率越高越好,体现了产品的竞争力;同时我们希望净利润中的现金含量越高越好,现金含量体现了对供应商和分销商或客户的议价能力。

资产周转率 = 营业收入/资产。周转率高,体现了运营的效率。

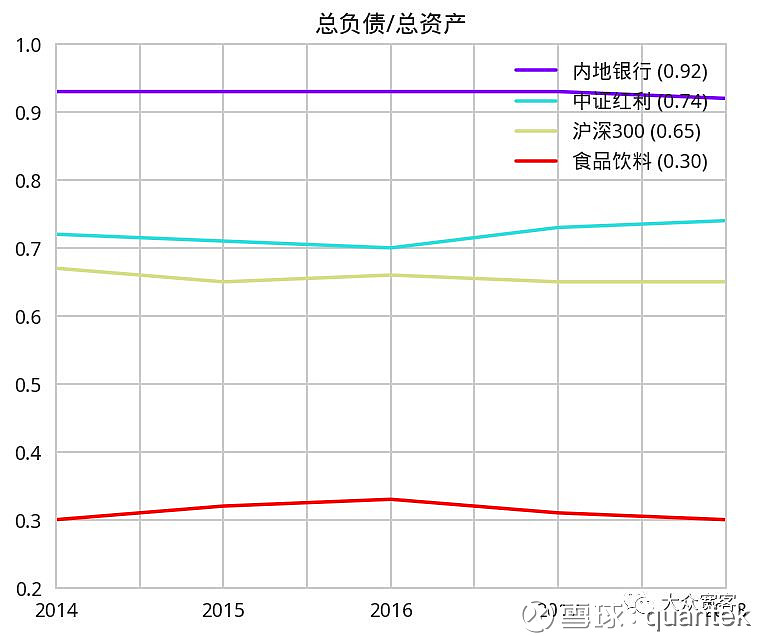

杠杆率 = 资产/净资产。高杠杆带来高风险,低杠杆、高ROE优势更明显。

高利润率、高现金流、低杠杆的ROE更有质量!

总结:

买股票或指数,买的是未来的利润增长预期。

高利润增速 和 稳定利润增速+高分红+低PE 等价。

维持高利润增速难度极高,如果缺乏相关基础和专业知识,切勿随意押注高利润增速股票或指数。

如果你掌握了发现高质量、高ROE股票的秘诀,你就像巴菲特一样发现了价值投资的圣杯。

-----

举几个例子:

- 2014-2018,过去5年的每年“利润+股息”涨幅。

- 利润%、股息%、PE%、收益%,过去5年年均涨幅。

银行指数过去5年年均收益17.6%,PE贡献8.4%,利润贡献4.1%,股息率贡献4.4%。

PE贡献率很高,因为5年前银行PE实在太低了,PE每年提升8.4%,5年后PE也只有7。

股息率贡献4.4%,比利润还多一点。由于PE很低,分红率其实不一定非常高,粗略计算分红率=股息率*PE=4.4*7 = 30%

中证红利过去5年年均增长20.3%,PE贡献3.4%,利润贡献12.5%,股息率贡献3.9%。

PE贡献率很低,价格增长动力主要来自利润和股息,非常健康。

粗略计算分红率=3.9%*11.9=46%,不愧为红利指数。红利指数分红率比银行高,但股息率却低一些,吃了PE比银行高的亏。

沪深300过去5年年均增长15.1%,PE贡献7.8%,利润贡献4.3%,股息率贡献2.4%。

PE贡献率很高,超过一半。由于利润增速很低(4.3% vs 中证红利12.5%),PE却不低(14.4 vs 中证红利11.9),除非未来利润大涨,否则PE继续提升空间不大。

食品饮料指数过去5年年均增长26%,PE贡献9.9%,利润贡献12.2%,股息率贡献2.4%。

过去5年利润贡献虽然只有12.2%,但利润增速提升很快,2018年利润+股息增速高达27.1%,未来能不能保持这么高增速,将对指数未来收益产生决定性影响。

当前PE已经高达29.5,除非未来利润继续高涨,否则PE极可能回调。

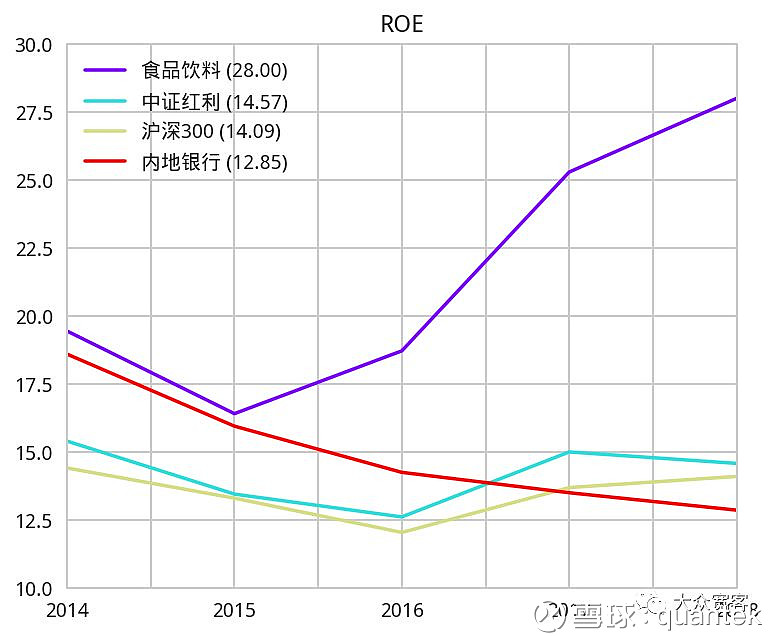

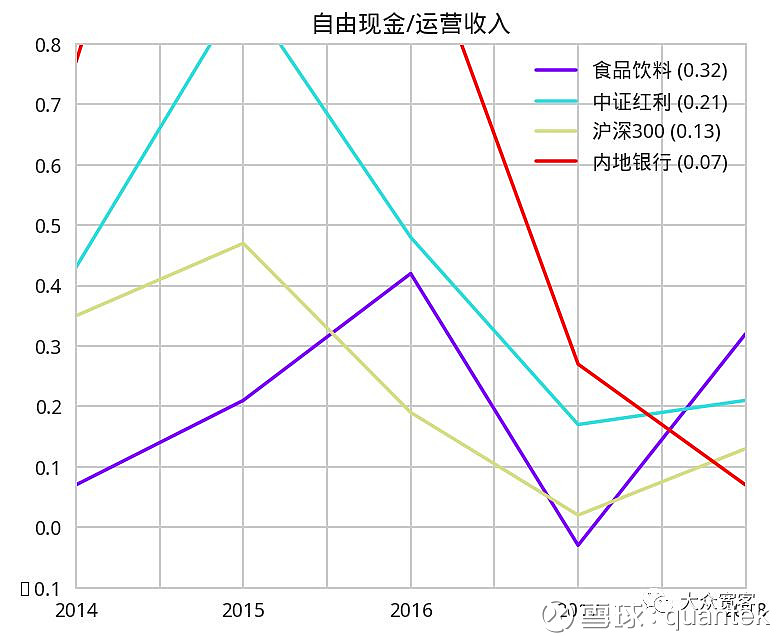

食品饮料指数 高ROE、高现金流、低负债,非常耀眼。