上一篇文章说到找中概股高增长的办法是看出海+下沉,这篇就来聊聊没有高增长时怎么看中概股的分红回购,简单来说,选择不乱投、肯分红、回购慷慨、股东回报历史优良的管理层。

1、让巴菲特大赚的苹果,分红回购好榜样

先看下股东回报的优等生苹果。

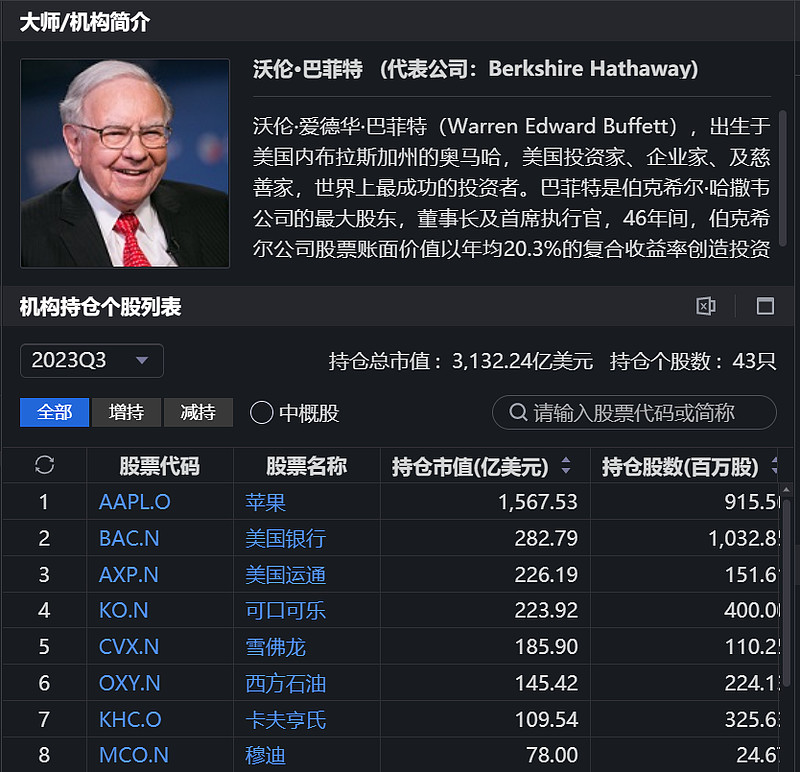

苹果是巴菲特的第一大重仓股,占比接近50%,按前复权算近十年涨了差不多13倍。苹果管理层完美践行了巴菲特提出的回报股东的标准,这是股价上涨的重要推动。

我们结合巴老爷子的对分红回购的看法和苹果的实际动作来看。

关于什么时候再投资,什么时候分红,巴老爷子说:

“如果再投资能获得高回报,就应该保留收益进行再投资;如果回报低下,就应该分红。”

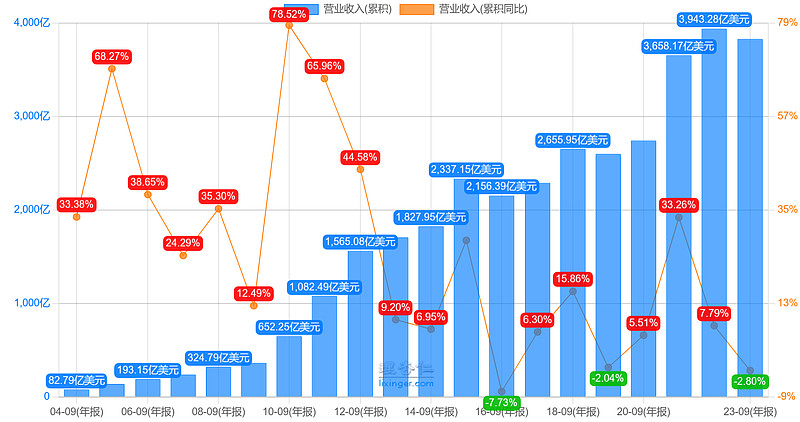

下面是苹果的营收增长,在13年之前,苹果有平均40%以上的营收增长,从13年开始,苹果的平均营收增速掉到了个位数,时不时还会有负增长的年份。

也就是说,13年的之前的苹果处在高速成长期,赚到的钱不应该拿来分红回购,用去再投产才是划算的;13年之后的苹果进入低速成长期,加大分红回购才是对股东最好的选择。

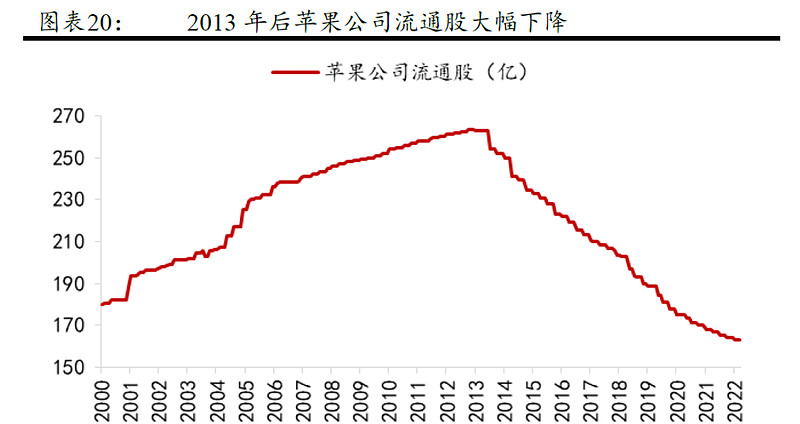

苹果正好就是2013年开始大比例回购的,当年利润370美元,回购就花了229亿美元,占到年利润的62%

苹果2012年的净利润是417亿美元,2022财年是998亿美元,净利润的年化复合增长率不到10%,完全谈不上高增长,但回购的金额是越来越大,有几年都超过了净利润,注销的股本是越来越多,每股的利润增长远大于公司的利润增长。

就凭回购注销,苹果的股本在这十年来都快降了一半,也就是说哪怕利润不增长,股价都能翻一倍。

巴菲特直言,股份回购可以让股价和内在价值更趋于一致:

“通过股份回购,管理层清楚地证明,他们关心提升股东财富,而不是目无股东,只顾拓展企业帝国版图,以至于干出无益于股东利益甚至损害股东利益的事。看到这些行为,股东以及未来潜在的股东会提升他们对于企业未来回报的信心。这种向上的预期调整,会反过来推动股票的价值更加与内在价值趋于一致,使得股价更为理性。相比一家掌握在自私自利的管理层手中的公司,投资者应该给那些被证明关心股东利益的管理层手中的公司出更高的价。”

看看苹果走势,慷慨的分红回购让股民相信管理层是尊重自己利益的,30倍PE的估值就是认可,没有什么暴涨暴跌,没有什么资金博弈,股价就是无比坚定地往上走。

2、让芒格大亏的阿里,股东回报反面教材

让芒格大亏的阿里就是个股东回报的反面教材。

主营业务赚钱,但是阿里之前都不肯回馈股东,投出去的钱一直在出血。

阿里的电商业务一直在为金融、云、物流、文娱这些亏损业务输血。很多亏损业务都是收购而来的,这也是阿里长期为人诟病的:在收购前都是好企业、好业务,被收购后就逐渐走下坡。2022全年,阿里的国际商业经营利润为-74亿元;本地生活化服务为-232亿元;菜鸟为-35亿元;云业务(阿里云及钉钉)经营利润为-36亿元;数字媒体及娱乐为-51亿元;创新业务及其他为-97亿元,未分摊为-137亿元。

巴菲特评判了这种乱投资的行为:

“很多公司显示出良好的净资产回报率,并且整体增量资本的回报率也不错。但实际上,它们也把很大部分的留存收益投在了一些回报平平,甚至很差的项目上。它们在核心业务方面年复一年的辉煌表现,掩盖了其他方面资产配置的失败(通常是由于高价并购一些天生平庸的企业)。”

现在阿里收缩资产了,股东回报就会好吗?

从历史来看,阿里对小股东就很坑。

2011年的时候,马云在没有事先提出任何通知的情况下,完全绕开当时的大股东雅虎和软银,将支付宝的控制权转移到自己掌控的公司名下。马云通过这翻操作,强行将支付宝的控制权拿在了自己手里,并且向其他大股东少付了51%的利润。

大股东的利益尚被马道长侵害,缺乏反抗能力的中小股东焉能享受到应有的利益?

现在还是没有实质性改善。

我翻了一下阿里最近的业绩交流会,第一个提问的是高盛的研究员:“我们应该如何考虑未来几年的股东回报?除了新公布的定期股息外,我们如何看待?考虑到我们 630 亿美元的净现金,我们是否会考虑进一步扩大回购规模,甚至发放特别股息?”

阿里的回答是:我们对从淘宝、天猫集团到云的多项业务感到非常兴奋,我们应该进入投资增长阶段。就股票回购而言,我们正在执行董事会批准的 40 亿美元的股票回购计划。我们不会考虑一次性现金股息。我们认为,正如我们所指出的,现金使用的首要任务是投资于未来的增长。

看懂了吧,虽然买得不多,但能有回购计划就不错了,我阿里还要继续投钱,现金股息?门都没有!

巴菲特对不积极回馈股东的公司是这样点评的:

“当股份回购明显有利于股东利益时,对此视而不见的管理层,背后一定存在治理缺陷。无论他多么经常雄辩地将一些激情公关的词汇挂在嘴边,例如“使股东财富最大化”(这是时下的流行语),市场最终会将其掌控的资产打一个正确的折扣。如果他口不应心、表里不一,过一段时间,市场自会以其人之道还治其人之身。”

看看阿里10倍PE的估值,你上市买入阿里持有至今都还是亏钱的,市场是用钱投票的,确实还治其人之身了![]()

现在大多数中概股从最高点依然腰斩不止,但网易再涨点就能突破历史高点了。

网易再股东回报方面给我留下最深的印象就是三个字:不乱投。

2018年的时候,吴晓波对网易的丁磊做了一个采访。

吴晓波问:但你看现在的从阿里腾讯到京东,他们在过去五年里面,很多是通过投资的方式,来形成很多产业矩阵。那其实你网易历来都很赚钱,利润很高,你账上那么多钱,你干嘛不去做投资呢?

丁磊:很难投,我就跟你讲,我们讲共享单车,你说你怎么投?因为我自己的商业模式比较好,我不认为这是个好的机会。首先不是说不投,我们是有投,但我们只投自己熟悉的领域,只是没有对外披露而已……不是我真的不想投,我们游戏投了好多家……不容易,中国的很多公司,包括国际很多公司并没有想象中的那么美……过去这十几年的风是很多,各种风都有,做手机、O2O、金融、共享经济……

这时吴晓波问道:你为什么都能错过呢?

丁磊马上应道:好多都是一阵妖风,共享单车肯定是妖风……我不认为他们投资的人傻,他们都有各自的诉求,但就看下一步接盘侠是谁。……互联网的协同效应没有那么强……

真是人间清醒丁老板。

这几年互联网公司的股权投资大幅缩水,很多扩张的业务也是裁员不断,少投资,不摊大饼的网易反而受影响很小。克制地不花钱从而少亏钱其实也是增强股东回报的一种方式。

而且现在网易是像很多美股一样每季度都分红,上个财年的分红比例达到了40%,再加上本身的游戏业务商业模式好,所以走势就很美股很像。

———————————————————————————————————————

腾讯也算回报股东不错的。

腾讯买的人非常多,大家也很熟悉,都知道企鹅分股票和每天腾四亿的回购,从股东回报来的意愿来看,腾讯的管理层是值得点赞的。

2019年,腾讯回购11.6亿港元。2020年,没有回购。2021年,腾讯回购25.9亿港元。

2022年,腾讯回购337.9亿港元,分红提高50%到每股2.4港元,算上分掉的约1700亿港元的美团,相当于提供了7%左右的收益。

把腾讯当成高成长股买入,你可能会失望。把腾讯当成稳健增长+分红回购高的公司来计算股息率,你就能找到合适的买点。

——————————————————————————————————————

还有一家回购比例大但很少人关注的公司也值得一提,那就是唯品会。

现在唯品会的市值是80多亿美元,最近是有10亿美元的回购计划,相当于缩减12%左右的股本,目前已经实施了4.5亿美元,已经给小股东带来了5个点左右的回报。

潮水退去才知道谁在裸泳,中概股高增长不再,股东回报才能让我们看清管理层是否在意小股东。

那些口口声声股东回报但却没有分红回购大动作的,可以否决了。

选择不乱投、肯分红、回购慷慨、股东回报历史优良的管理层是小股东赚钱的出路。

$腾讯控股(00700)$ $中概互联网指数ETF-KraneShares(KWEB)$ $中概互联网ETF(SH513050)$