很久不写个股的文章,确实经过这一年的上涨,很难再找到像去年酒鬼酒那样估值合理兼具爆发力的公司了。直到看到中免,仿佛又有了当初看到高端白酒的感觉(赚钱机器兼具合法性,我认为高端白酒和免税的生意简直是市场经济的漏洞,其他所有生意模式与之相比都显得相形见绌或者很难有持续性)。

当然市场对中免已经有比较充分的认知,所以很难再有酒鬼短期那么高的涨幅,但是市场对中免的认知还没有达到茅台这种程度,所以这时候买入中国中免可能还有一点超额收益,但是随着一季报的披露可能市场对中免的认知程度会提升不少,所以感谢这波市场调整,让我买了足够仓位的中国中免。当然我的买入是基于我的认知,有可能是错的或者不全面,写下来仅供交流,不作为推荐依据。

这篇文章我只能简单说一下我对中免这门生意的理解,以及市场认为的风险点我为什么认为不构成风险。

先简单谈一谈免税店的发展史,世界上第一个免税店出现在1947年爱尔兰的香侬机场,当时由欧洲飞往美国时都得去香侬机场加油,飞机添加燃料时,乘客必须下飞机,机场当时设有小商亭,它就是免税店的雏形,在实施免税之后,销量异常火爆,免税品很快销售一空,该机场很快延伸至更多免税品类,由此免税港口这种模式很快就传到了欧洲,之后再传到美洲,最后渗透至亚太地区,业务也逐渐渗透到港口、火车站、边境、船上等。

到2019年销售规模前十五家免税店销售额约550亿欧元,超过4000亿人民币。这个数字与中国人每年花费约1,500亿美元(约万亿人民币)从美国、欧洲等地购物带回国相比也不算太大,所以这里消费回流更多是想通过免税这个工具,将一部分消费留在国内,具体能回流多少得边走边看(海南的目标比较大)。

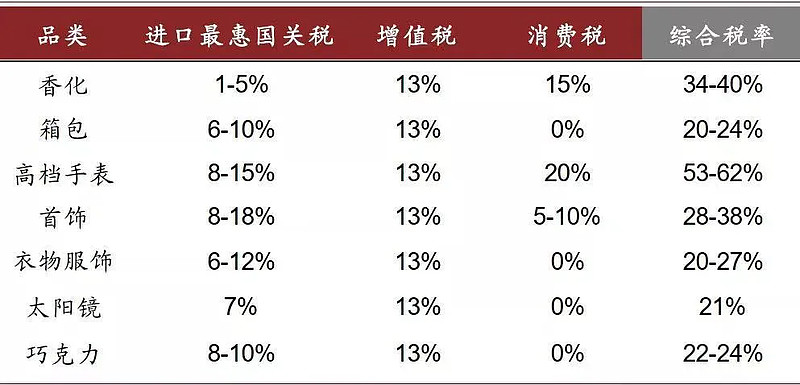

另外先说一下国内的免税店免去的是1)进口关税 2)消费税 3)增值税。所以很多朋友认为的关税降低对免税的冲击其实没那么大。

回归正题,中免这门生意真正发生质的飞跃是去年的海南国家战略出来以后。之前更多的是流量大于内容,免税给机场打工(免税的净利率五到六个点,上机的扣点超过40%),所以我比较理解张坤之前为啥选择上机。

另外还有一个变化就是去年由于疫情,中免线上直邮渠道也做起来了,并且根据一些券商的测算净利润率达到15%到20%(这里没看到过详细数据,希望有数据的朋友可以赐教),远超过机场渠道,因此中免跟机场的谈判也会更有底气了。

下面具体说一下为什么海南是未来中免的主要看点。从19年中免的营收结构看,海南的营收只占22%,但是利润占比超过一半,这还是海南新政策没有出来的情况,到20年中免海南的营收占比已经达到40%左右 ,而净利润占比预计已经超过80%。

这里主要由于海南渠道是自持物业,并没有机场这样一个强势的地主,虽然海南的利润数据没有详细披露(加回扣点),大部分券商预计海棠湾的净利率在25%以上,随着海南新政以来海棠湾常年大排长龙的情况看,预计后续净利率还有提升。

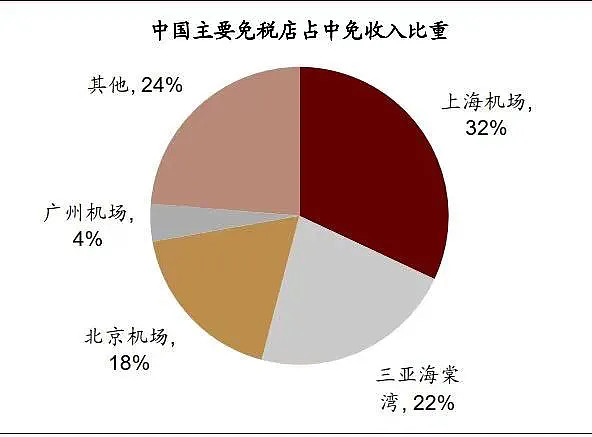

既然大部分利润都来自海南,那是不是机场渠道就不重要了呢?也不是,机场渠道也是中免护城河重要的一部分(过去三年,中免收购了日上中国和日上上海,海免51%的股权,并与北京首都机场、大兴机场、上海浦东机场、虹桥机场、广州白云机场均签订了6-10年的长期合同,实现了对国内最主要国际机场的占领),用机场搭台海南唱戏来形容我觉得比较合适,中免布局的北上广机场渠道主要在规模上给其形成支撑,从而在商品采购渠道具有更大的议价权。

我们可以从下面香化类产品的价格优势看,中免的护城河在加深。2020年中免毫无疑问已经登顶世界最大免税商,并且也是盈利能力最强的免税商。未来随着海棠湾二期以及海口国际免税城的建成投用,中免的规模优势还会进一步放大,对比dufry,中免的毛利还有十个点左右的提升空间(dufry毛利60%,中免19年50%左右,20年由于日上直邮是完税销售,毛利率有所下降),因此可以预见未来中免海棠湾的净利率肯定会在30%以上。

总的来说,中免由于抢占了主要的免税渠道,以及在海南形成了品类最全,规模最大,价格最低的优势,我预计后面的追赶者单靠一个牌照很难成为中免的挑战者。下面对市场的担心点我说一些自己的理解:

1.市场担心政策风险。既然是靠牌照吃饭,未来会不会免税行业取消了或者牌照取消了?我认为消费回流既然是国家战略,短期看不到免税这个工具取消的可能性,另外会不会再发放更多免税牌照呢?我认为中免作为央企一家独大的局面更符合国家利益,是一个多方共赢的事情,即赚取了利润做大了市值,又减少了顺差,同时给了海南一个很好的机会,从现在海南书记的履历看,海南自贸港建设应该是早就开始布局的国家战略。

2.市场担心竞争压力之下长期利润率向韩国的免税商看齐,甚至也有说向Dufry看齐的。中免不能跟韩国比的原因,一个是韩国更多做的是中国人的生意(20年中国人消费占93%),并且主要是通过批发的模式,所以其毛利只有30个点左右,另外韩国发放了60多张免税牌照,所以竞争格局也没有中免好(2018年乐天占比40%,新罗占25%,新世界占比 16%,中免在海南保持90%以上的市场份额)。至于dufry,完全是给机场打工的主,所以没有可比性。

3.市场担心疫情过去之后中免业绩的持续性问题。根据一些券商的信息,中免海南的价格在很多品类都比韩国有竞争力,一些之前做韩国的代购开始转向海南。另外,根据20年的数据看,海南的旅客人数是减少的,免税销售额的提升主要来自购物渗透率的提升以及客单价的提升。所以综合这两个信息看,我觉得海南业绩的持续没有问题。加上未来爱马仕,lv等顶级奢侈品入住以及海南潜在的一些政策利好,未来旅客人数,客单价和渗透率还有提升空间。

最后看一下估值,20年中免第三季度净利润已经到达22亿,当时海南的免税86亿,四季度海南已经达到113亿,今年一季度大概是137亿(一二月83.4,三月54),中免大概是90%的市占率,按25%的净利润率,再加上回头购大概15亿左右,一季度中免海南的利润大概率超过30亿(这里涉及到海免净利率低一些以及少数股东权益),加上日上,一季度净利乐观可以拍35到40亿,保守看30到35亿,全年利润乐观可以看150亿左右。

所以现在中免的价格对应今年大概40倍左右pe,处于中免历史估值的偏低位置。再加上未来海棠湾二期以及海口国际免税城(商业面积等于八九个海棠湾)的投用,以及毛利率、净利率的提升,中免未来两三年的增长是比较确定的,至于更远的未来,中免是投资消费升级最好的标的,买中国中免就是用比较合理的估值买一揽子奢侈品股票的组合。

至于最后中免的销售额能达到多少需要逐步验证,但是可以预见的是中免的销售规模会随着奢侈品的提价而增长,因此长期我对其也比较乐观,觉得未来中免在海南赚一两千亿都有可能,总之中短期比较确定,长期可以想象。