天风证券股份有限公司鲍荣富,王涛,林晓龙近期对天山股份进行研究并发布了研究报告《降本增效持续发力,看好水泥+、海外增长前景》,本报告对天山股份给出买入评级,认为其目标价位为8.84元,当前股价为6.43元,预期上涨幅度为37.48%。

天山股份(000877) 季度实现收入/归母净利润269.93/19.14亿元,同比-20.48%/+301.08%,扣非归母净利润9.84亿元,同比+463.33%。24Q1实现收入/归母净利润163.51/-19.23亿元,同比-26.94%/-56.21%,实现扣非归母净利润-21.48亿元,同比-50.59%。 水泥价格成本同步下滑,毛利率基本持平 公司23年水泥及熟料实现营业收入710.7亿元,同比下滑20%。销量方面,22年水泥/熟料分别为23553/2779万吨,同比下滑1.4%/14.9%。综合吨均价同比下降59元达270元/吨,受原材料及煤炭价格下降影响,吨成本同比下滑50元达231元/吨,最终实现吨毛利39元,同比下降9元/吨,毛利率仅下滑0.07pct达14.3%。 骨料销量保持增长,未来或将是公司重要的利润增长极 公司23年混凝土业务收入277.4亿元,同比-19%,销量同比-3%达7674万方,受房地产市场下行影响,价格同比下滑71.2元达361元/方,同时受水泥、砂石价格下降影响,成本下降58.6元达314元/方,最终毛利同比提升5元达65元/方,毛利率同比小幅-0.7pct达13%,毛利占比同比下滑1.4pct达21%。骨料业务收入58.4亿元,同比+6%,销量同比+24%达1.42亿吨,测算吨均价/吨成本分别为41/23元,同比分别下滑6.8/2.2元,最终实现吨毛利18元,同比下滑4.6元/吨,毛利率同比-3.4pct达44%,毛利占比同比提升2.5pct达15%,业绩贡献有所提升。23年公司继续投资建设池州中建材新材料有限公司年产4000万吨骨料生产基地项目,项目总投资额约106.13亿元,未来骨料业务利润贡献有望持续增厚。 23年公司整体毛利率16.19%,同比+0.13pct,其中Q4单季度整体毛利率19.46%,同比/环比分别+5.08/+4.36pct。23年期间费用率13.32%,同比+1.70pct,其中销售/管理/研发/财务费用率同比分别-0.11/0.89/0.78/0.15pct,最终实现净利率1.87%,同比-1.96pct。24Q1公司整体毛利率7.79%,同比/环比分别-2.54/-11.67pct。24Q1公司实现净利率-13.15%,,同比/环比-6.84/-21.23pct。 看好水泥+、海外增长前景,维持“买入”评级 公司在“质量回报双提升”行动方案中提到围绕“高端化、智能化、绿色化”转型,紧抓“双碳、水泥+、国际化”三大翘尾因素,我们认为公司水泥主业降本增效仍有空间,同时有望借集团优势加快出海步伐。考虑到23年业绩下滑,下调公司24-25年归母净利润预测至21.6/24.4亿元(前值57.3/73.4亿元),预计26年归母净利润达26.5亿元。参考可比公司,给予公司25年0.75倍PB,目标价8.84元,维持“买入”评级。 风险提示:水泥需求不及预期、旺季涨价不及预期、煤炭成本上涨等。

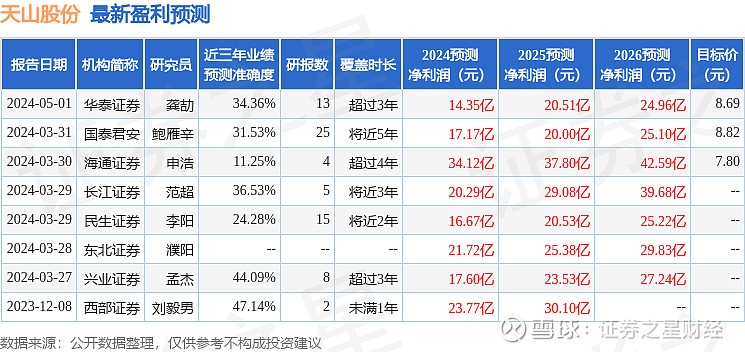

证券之星数据中心根据近三年发布的研报数据计算,西部证券刘毅男研究员团队对该股研究较为深入,近三年预测准确度均值为47.14%,其预测2024年度归属净利润为盈利23.77亿,根据现价换算的预测PE为23.81。

最新盈利预测明细如下:

该股最近90天内共有7家机构给出评级,买入评级6家,增持评级1家;过去90天内机构目标均价为8.31。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。