太平洋证券股份有限公司夏芈卬近期对中国太保进行研究并发布了研究报告《中国太保2023年年报点评:产险增速显著,价值稳健增长》,本报告对中国太保给出买入评级,当前股价为22.11元。

中国太保(601601) 事件:中国太保发布2023年年度报告,报告期内实现营收(净额法)3239.5亿元,同比-2.5%;实现归母净利润272.6亿元,同比-27.1%。净投资收益率为4.0%,同比-0.3pct。综合投资收益率为2.6%,同比-1.5pct。ROE为11.4%,同比-7.7pct。 产险保费稳健增长,承保盈利超预期。报告期内,公司财产保险总保费为1883.4亿元,同比+11.4%,增速领跑于行业。非车险保费收入增长显著,占总保费收入的45%,同比+19.1pct。车险保费收入同比+5.6%,占总保费收入55%。公司在新能源车险业务上也进行了积极布局,优化了风险管理模式。报告期内,财产保险业务承保综合成本率为97.7%,同比+0.8pct。承保综合赔付率为69.1%,同比+1.1pct。 寿险“长航”转型成效显著,驱动业绩良好发展。报告期内,公司人寿保险实现营运利润为272.57亿元,同比+0.4%。寿险业务实现规模保费2528.17亿元,同比+3.2%,其中新保规模保费同比+3.7%,续期规模保费同比+3.0%。新业务价值达到109.62亿元,同比+19.1%,新业务价值率为13.3%,同比+1.7pct。公司寿险业务通过多元化的渠道策略实现稳步增长,其中代理人渠道和银保渠道继续为公司贡献主要的业绩来源,而线上销售渠道则在数字化转型中显示出增长潜力。 权益市场波动导致利润表现承压。报告期内,公司实现归属于母公司股东的净利润272.57亿元,同比-27.1%。公司净利润下降,但其营运利润达到了355.18亿元,几乎保持稳定(同比-0.4%)。受权益市场波动影响,公司净投资收益率/总投资收益率/综合投资收益率分别为4.0%/2.6%/2.7%,同比-0.3pct/-1.5pct/+0.4pct。 投资建议:公司“长航”转型战略和多元化渠道建设见成效,预计将带来可持续的增长。预计2024-2026年营收同比增长13%/12%/10%,归母净利润同比增长17%/15/13%,EPS为3.31/3.82/4.32元/股。对应4月3日收盘价23.61元的PE为7.13/6.19/5.46倍。维持“买入”评级。 风险提示:利差损扩大、市场竞争加剧、经济波动、监管政策变化

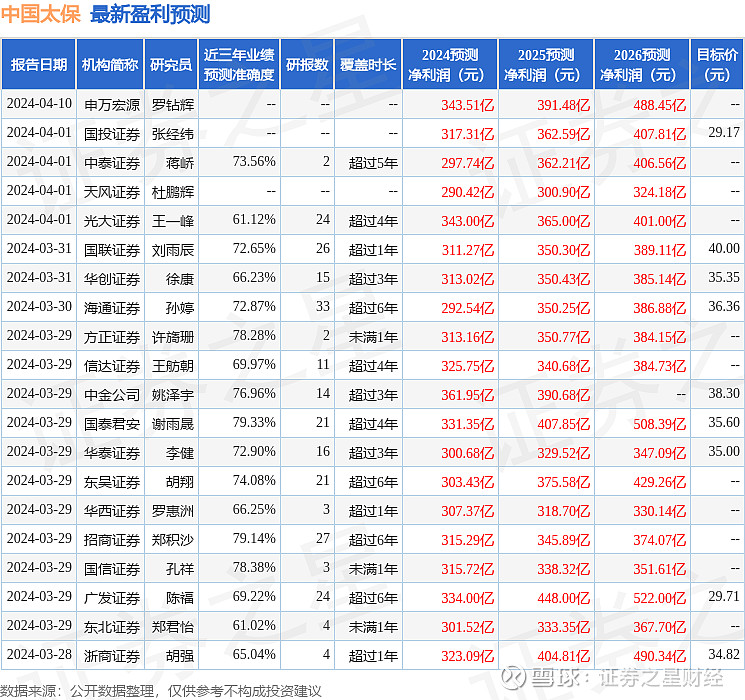

证券之星数据中心根据近三年发布的研报数据计算,国泰君安谢雨晟研究员团队对该股研究较为深入,近三年预测准确度均值为79.33%,其预测2024年度归属净利润为盈利331.35亿,根据现价换算的预测PE为6.43。

最新盈利预测明细如下:

该股最近90天内共有23家机构给出评级,买入评级20家,增持评级3家;过去90天内机构目标均价为34.65。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。