如果不仔细思考,初一看,觉得他们说得非常有道理,高ROE,低PB,再加上高分红,这难道不是完美的绝佳组合么?这有什么问题么?恰好养股网友和云蒙女士都对银行股情有独钟,他们根据这个指标,不用我讲,大家都可以猜到他们选的是什么股票,没错,就是建设银行、工商银行、中信银行、兴业银行这几个标的。为啥是这几个标的,很简单,因为这几家ROE高,PB低,分红还不错。特别是中信银行,云蒙一直吹嘘中信H无比低的PB,认为中信H有罕见的投资价值,不断表达意见通过IB或港股通或其它渠道投资港股中信H。结果大家看到了,云蒙从几乎满仓中信H然后弃之而去,估计现在一股都没有了吧?我倒不是说中信H没有投资价值,但是大家一定要搞清楚,一个股票有没有罕见的投资价值不是低PB决定的,而是低价格决定的!我相信这点不需要过多解释,低价才是王道,低PB有什么用,如果价格太高,就算0.1PB,那也一样套死你,不信你买些垃圾就要退市的股票试试。那养股网友的结果也类似,重仓兴业和工商A(通过他博文推测),大家可以看到,这两支股票这段时间几乎是走得最差,和浦发比,原来和兴业同价,甚至兴业很多时候股价还高于浦发,现在变成了浦发送股摊薄后股价还要高于兴业!我也不想说这两支股票就不好,而是想说,在看到兴业高ROE和低PB时,养股网友是不是考虑了兴业核心资本充足率是不是较低?是不是有增发的可能?兴业是不是一直都有低价增发的光荣传统?兴业的资产质量,特别是应收款项投资,是不是有隐患风险?估计养股网友功成名就,现在忙着世界旅行,没时间研究这些了吧。讲这么多,就是想通过养股和云蒙两位网友被市场打脸的实际例子(我并没有嘲笑他们的意思,以他们俩为例子,恰恰是他们在投资上取得了很好的业绩,很值得我们学习),来说明看似无比正确的高ROE、低PB、高分红选股体系,看似完美,却是有问题的,那么问题在哪呢?

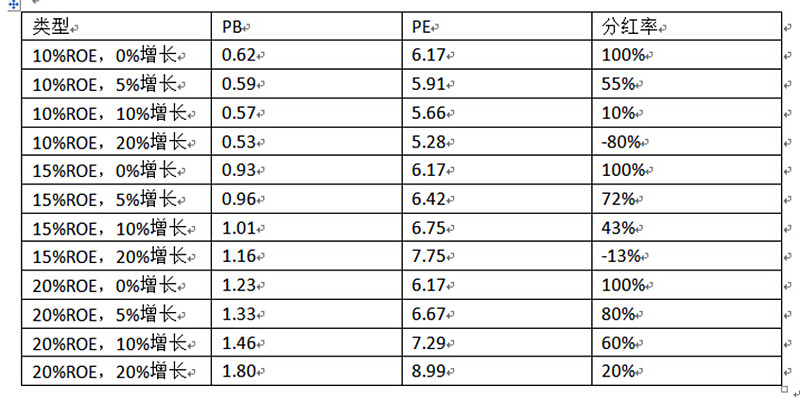

我曾经有篇小文(网页链接),讲述了通过计算,根据一般的折现假设,不同的ROE和盈利增速的股票,其内涵价值值得用多少PB和PE价格买入以及可以支撑的分红率。现在把这个结果表格再次列在这里。

表一:PB、PE、ROE和净利润增速的对应关系

上表中,列出了不同ROE和不同EPS赢利增速的条件下,其内涵价值值多少PB、PE以及可以支撑的分红率。大家可以看到,在同等EPS条件下,并不是ROE高,就一定可以高价格(高PE)买入,还要考虑赢利增长及分红率。一般讲,高ROE,高增长,要对应低分红率,低ROE,低增长,要对应高分红率。同样的赢利增长速度,同样的分红比例,对应同样的价格(相同的PE),而与BVPS无关,BVPS值大的,显示为低ROE和低PB,BVPS值小的,显示为高ROE和高PB。

举个例子,两家公司,A公司,BVPS为10元,EPS为1元,100%分红,赢利增速0增长,股价5元,对应ROE为10%,PB为0.5;B公司,BVPS为1元,EPS为1元,100分红,赢利增速0增长,股价5元,对应ROE为100%,PB为5。那么,请问,你是选择低PB的A公司股票还是高ROE的B公司股票呢?其实大家都很清楚,如果公司永续这样的赢利状态且你没有权利将公司破产清算,买A公司和买B公司收益率是一样的。

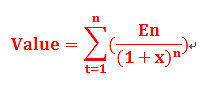

通过上面的例子,大家看到没有,单独ROE或PB本身不是决定股价的根本因素,因为获得同样的收益(同样的折现值),既可以买高ROE高PB的股票,也可以买低ROE低PB的股票,复杂一点,如果有不同的的赢利增速和不同的分红比例,甚至还可以买相对低ROE和高PB的股票。为什么会有这个结果,那是因为这两个指标是由E、BVPS和PE决定的,而不是相反。如果大家还不能理解,想想特朗普说他的名字就值50亿美金,再想想许多公司净资产中巨额的商誉价值或比如钢铁公司庞大的固定资产价值,我想你就会有所感悟了。其实,真正决定股票价值的,不是ROE,也不是PB,而是PE和E,即股价P=PE*E,而PE又是由E的增速以及分红率等决定,也就是说,PE也是E的函数,即PE=f(E),因此,总结起来,真正决定P的,是公司连续不断的E决定的,P=F(E),也就是巴菲特说的,公司的价值,是由其未来现金流折现决定。有如下公式:

对这个公式的理解,我也有一篇小文《作为普通小散再谈股票的定向增发并理解股票投资的盈利模式》(网页链接)做了阐述。

最后,要做一个补充,虽然说股票的价值并不是由ROE和PB决定,但并不表示ROE和PB不重要,因为ROE和PB也是制约E和收益率的非常重要因素,本文不另作阐述。

@云蒙

$南京银行(SH601009)$ $浦发银行(SH600000)$ $兴业银行(SH601166)$

从网页链接处转载。