被云蒙@云蒙 说写点有用的了,就简单写了点。

跟买金融股的投资者交流,总是很忐忑的,担心被骂成狗。你说他们不懂自己买的是啥,他们能把报表里各项内容一项项拆给你看,跟你讲是怎么回事儿;你说风险大,他们说低估值、高分红、安全性好不破产;你说中国金融业都是国有的,谁都吞不掉谁,没法通过市场集中度提升让优胜者收益,他们说金融是百业之母,金融业随着经济发展而不断壮大。确实,这些说的都对 ,都没毛病,但是从投资的角度,很多地方是有逻辑问题的,要是因为金融股所谓的低PE而盲目加杠杆,不一定啥时候会吃大亏的。

我为啥说好多买金融股的,不论是买银行的、买券商的、买保险的、还是买信托的,很多都不知道自己买的到底是啥呢?是因为他们真的不知道。

记得18年初的时候,还有人说安信信托盈利好,估值低,貌似不少人还去抄底了。结果呢?现在安信信托被银保监出具了《审慎监管强制措施决定书》。大概率以后的命运是被托管,然后破产重组。新股东入场,老股东的权益大幅缩水甚至清零。

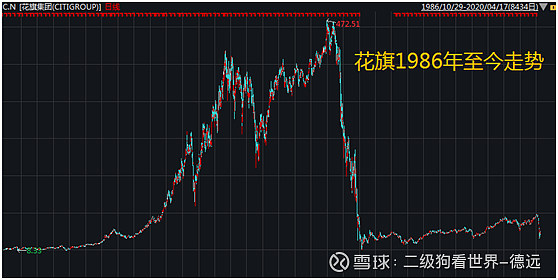

很多人也都知道,花旗银行有段时间的最大股东是一个沙特王子。沙特王子为啥成了花旗最大股东呢?因为花旗银行在1990年前后快要破产的时候,需要补充资本金,满世界找不到钱,沙特王子注入资金,救活了花旗。这些不是重点,重点是,你看银行股股价危机后一直上涨,跌下去也又涨回来了。但是很多人不知道,每次银行股重组或者补充资本金的时候,老股东的权益会大幅缩水,甚至会被清零。也就是说,你看到股价又涨回来了。但是跟你老股东一毛钱关系都没有。看看国内目前好多家在进行的银行重组,那些遇到麻烦的地方性银行,重组完了,股东股权比例大换血。你1000亿市值跌到100亿的时候,人家补充资本金进来的时候,老股东是要缩股的,可能是每10股缩减为1股。因此,即使市值再涨回1000亿,跟你老股东有关系吗?几乎完全无关。

接下来咱们就聊聊为啥好多人其实根本不懂金融股。

首先大家要了解金融股的本质,高杠杆生意。

下图是招商银行$招商银行(SH600036)$的资产负债表。

资产7.4万亿,负债6.7万亿,股权权益0.6万亿。6000亿的资产,干了70000亿的业务,也就是说1块钱的本金,干了10块钱的事儿,10倍杠杆。根据巴塞尔协议的要求,资本充足率要8%以上,也就说资本金不能低于资产规模的8%。粗略一算,也就是10倍杠杆。

平安保险$中国平安(SH601318)$也是10倍的杠杆,3000亿左右的资本金,干了3万多亿的资产规模。信托公司和券商也是高杠杆,只不过以前信托和券商惹出过大麻烦,狗链子拴的比较紧,这些年杠杆率一直不算太高,跟海外同行比非常低。

金融行业,本质上是高杠杆加了大量负债的业务。高负债的业务,自带高风险,这个是常识,但炒金融股的视而不见。

咱们就以银行最常规的贷款业务为例。100亿的贷款,如果出10%的坏账,就把资本金亏光了。100亿的贷款,在经济下行的时候,出10%的坏账很难吗?非常轻松的啊,要是大家有渠道,找几个做对公业务的信贷经理或者金融市场部的从业人员,聊聊就知道了。就我知道的,有些股份制银行的分行和小城商行的分行,坏账率有冲到50%的,真实坏账,也就是有一半的贷款都是收不回来的。之所以没爆出来,那是有好多骚操作,比如借新还旧,维持着不爆雷;比如以极低利率贷款给一家好公司,好公司要付的代价是承担一部分垃圾公司的坏账,当然都是走体外。

最近爆雷的金融机构,安信信托就不说了,赖小民的华融也不说了。恒丰银行在被监管机构接管之前,业务风生水起;锦州银行也是年报难产,大家才知道出了大问题;那边大连银行的大股东都已经换完了,东方资产入主了。即使四大行,上市之前也技术性破产了,后来是那外汇储备出来注入资本金才救活的。

高杠杆的生意,自带高风险。尤其在经济下行周期,破产非常非常容易。而且就算不破产,只需要补充一次资本金,别的股东进来了,让老股东权益清零或者大幅缩股也是常规操作。投资金融股的,需要记住这个常识。

二、金融行业的操作手法,普通投资者到底懂几个?

金融行业发展到现在,非常复杂,复杂到什么程度呢?自己公司的人,看不懂隔壁部门的业务。也就是说,不要说你是民生银行的,你就懂行里的业务是干啥的;也不要说你是证券公司的,你就懂隔壁部门是咋赚钱的咋亏钱的。

咱们就随便讲几个。

第一个,代持。代持这种操作,不是金融行业内部的,可能听过的不多,一般都是听到的股权代持。金融资产也可以代持,前段时间一家证券公司把自己的净资产搞成负的了,网信证券。网信证券是倒掉的先锋系控股的。具体为啥倒闭的,监管现在还没有明确说法,但行业内认为是代持出了问题。代持是个什么东西呢?我张三想买1个亿的债券,但是因为监管的各种要求,我可能买不了。这时候,我会去市场上喊(小圈子里询问)谁愿意帮我代持一段时间,到时候我资产规模不超红线了我就买回来,这段时间不管这个债券涨跌,我都按8%利息付钱。金融机构之间,一般情况下都不会违约,这种抽屉协议非常普遍。这时候李四觉得,我自己的资金成本是5%,代持有3% 的利差,那就会去干这个事儿。所以,李四就把张三指定的债券买了。所谓的违约,就是张三后来不承认这事儿了,说这就是你李四买的,跟我一毛钱关系没有。在债券登记机构,记录的就是张三买的债,结果债券违约了,李四账面1个亿的债跌到了3000万,就会净亏7000万。网信证券应该就是这么亏死的,到底里面有没有算计或者围猎,就不好说了。有兴趣的还可以百度一下国海证券萝卜章事件。

之前还在券商的时候,去隔壁固收部门交流。固收部门的大佬们很幽默的说,证券公司破产的话,一般都是我们这个部门搞死的。你没听错,他们自己说他们部门能把公司搞死。固收部门做债,可以加很高的杠杆,这些杠杆和玩法,不是内部人绝对想象不到的。要是高杠杆遇到违约,就会巨亏。券商炒股票,亏挺多的,但是没有几个因为炒股票亏死的,但国外好多金融机构,做固收亏死了。08年美国金融危机的时候,破产的雷曼兄弟、贝尔斯登之类的,是炒股吗?不是?是高杠杆买AAA、AA的固收产品了。这些高杠杆的操作,通过代持、通过嵌套,不要说普通投资者看不懂,就连监管有时候都看不懂。

前几年行业内流行一句话,“我们所有的创新都是为了绕监管”。所有非金融行业还买金融股的,都要细品品这句话是什么意思。

第二个,出表。我手里有个资产,现在马上到了6月30号,12月31号这样的大限了,我不想让它在我的资产负债表上出现。好,马上跟银行、证券、保险、信托等同业勾兑,做笔出表业务就行了,在这个流程里,有买入的,有做通道的,有出资金的,看起来是一笔非常正经的交易,其实各家挣各家的钱。出表行付0.5%出表逃避监管,通道收0.1%赚通道费,买入行赚代持费,资金方赚资金利差,各得其所,其乐融融。所以,不要以为你们分析的表,你们看到的表,是真实的表。拿到的银行、券商、保险公司报表,都是内部反复调节好几次的表,都是反复计算有没有哪个业务不合规还没处理过的表。

为啥金融机构总是突然倒闭或者突然爆雷呢?是因为在他能腾挪的时候,他会想尽各种办法腾挪。要是表都开始恶化了, 那就是腾挪不动了,那就是造假都造不下去了。那就是要躺倒让监管机构处理后事了。这几年,市场上爆雷的,有一个,算一个,你们自己去查,哪个不是外人看起来还好好的,突然就躺倒了。

第三个,收益互换。收益互换简单的来说,就是两个机构把收益互相交换一下。怎么理解呢?比如,有人喜欢抄作业,看券商买了啥票。上市公司的十大股东里,某某大券商进去了,可能会有投资者认为,某某券商以往自营投资做的不错,我跟着买一些。但是且慢,你看到了券商自营持有某个股票,难道真的是它持有吗?这些持有的股票,完全有可能是客户持有的,他们只是跟客户做了一个收益互换而已。业务的实质是什么呢?某客户想买A公司股票,自己还想放杠杆,就可以跟券商签一个收益互换的协议,拿1个亿做保证金,让券商给买2个亿的A股票。协议可以约定,2个亿的股票涨跌跟券商没关系,券商拿2个亿帮买股票,到时候按2个亿的资金规模收利息;客户的1个亿作为保证金,如果股价跌了需要补保证金,否则会平仓,无论A股票涨跌,都是客户承担。通过这个操作,客户加了杠杆,隐瞒了自己的姓名,用券商的名义持有了上市公司股票;券商则通过自己的自营渠道,帮客户买了股票,赚了利息。这个操作里,券商一般会规定,合计持股不超过5%,实际自营和收益互换仓位合并计算的口径。超5%要举牌了,就得公告了,就得说明目的了。

你看到的券商的表,确实持有了A股票,A股票涨跌,跟券商有一毛钱关系吗?拿着这个跟它盈亏无关的报表去分析券商的投资思路或者盈亏情况,有没有一分钱的意义?

上面讲的这个收益互换案例,是收益互换的入门级操作,现在加杠杆的收益互换已经不让做了。但是海外抄底之类的,还是可以的。所以,有些上市公司的报表,你看到的是和券商的一笔合约,其实究竟买了啥如果上市公司不讲清楚你也是不清楚的。收益互换有N多种的业务模式和变形,利率互换,汇率互换等等。互换完了之后,你看到山根本不是山,你看到的海也不是海。

第四个,嵌套。资产管理业务,够高大上吧,很多人会说,资产管理很简单的业务啊,不就是替别人管钱嘛。但实质上,在金融业,资产管理业务是很容易“藏污纳垢”的。讲个最简单的操作,比如某农商行或者城商行,想买某个债券,但是按照监管要求不能买,无论是达到某类资产占比红线或者是监管就是不允许买。

怎么操作呢?不允许我城商行买,总有允许买的机构吧?基金公司能买的话,让基金公司设立一个资产管理计划,农商行或者城商行的资金认购基金公司的资管计划或者产品,基金公司去买,这样就成功的买到了农商行或者城商行想要的东西了。这是一层嵌套,能搞一层嵌套,难道不可以搞两层?中间再加一个机构就是了嘛。层层嵌套之后,要是能让你知道究竟买的是啥资产?资产管理部、同业部、金融市场部等部门老大会直接跪你门前承担算他们“输”了。

嵌套规模有多大呢?16年或者是17年吧,某证券行业排名靠前的券商,资产管理规模是1.7万亿左右,主动管理型规模是5000亿左右,剩下1.2万亿规模是“通道”业务。所谓通道业务,就是层层嵌套、就是各种腾挪,就是帮各类金融机构解决各种“问题”的。一家机构规模万亿,全市场那么多家机构呢。

三、买“高杠杆持有一堆内部人都搞不懂的资产”也算价值投资吗?

价值投资是个筐,啥东西都可以往里面装。不同人的理解,也不一样。但我觉得我们起码还是可以有 一些共识的。

价值投资首先要保证风险相对可控,本金相对安全。在这一点上,金融股动辄三五倍甚至十倍的杠杆,安全性其实没那么好。为啥每次经济下行或者有危机迹象,市场都会一股脑的抛售高杠杆的股票呢?担心资金链断裂呗,担心资产质量恶化后迅速亏光本金呗。所以最近疫情影响的这一轮,金融股先跌为敬,不管以前涨不涨。企业破产了,个人违约了,到时候都会体现为金融类公司报里的亏损的。

价值投资除了安全,还有个共识是你自己得知道自己在做什么吧。金融业的业务,复杂到自己公司的人都搞不清楚。这种不清楚,不是谦虚,不是因为有防火墙,是因为真的搞不太清楚。上面讲的代持、出表、收益互换、嵌套只是冰山一角而已,水面下还有更大的冰山呢。搞金融股的银粉们,其实比好多其他股票投资者报表看的更细,字眼扣的更认真,解读起来也很深入。但如果那个表,根本不是你想的表呢?表就是已经调节过的表呢?拿一个不符合业务实质的表去分析业务,应该分析不出正确结果吧。

我的疑惑是,那么多炒金融股的,有几个理解金融行业这些复杂操作的?有几个了解这些操作对金融类公司资产质量、盈利水平、风险的影响到底有多大的?如果这两个问题没搞懂,不要奢谈自己懂自己投资的公司,更不要认为自己是“价投”。

四、杠上加杠是为啥?

本来金融股就是高杠杆的了,但是某些银粉还在金融股上加杠杆玩。逻辑很简单,我的股票风险小,但是涨的慢,既然风险小,那就可以加杠杆,要不收益率提不上去。

这和欧美那些对冲基金加杠杆有什么区别?低劣版没技术含量的对冲基金?美国长期资本管理公司之类的对冲基金,因为收益率较低,通常上几倍、十几倍、甚至几十倍的杠杆。持有的甚至是国债之类的资产。国债风险大吗?大家常识里认为风险也是很小的。加了几十倍杠杆呢?出问题的时候也会迅速呵呵。百度“长期资本管理公司”,就知道他们怎么挂的了。

既是赌徒,何必用“价值投资”之名。

五、低利率对金融机构的冲击到底有多大?

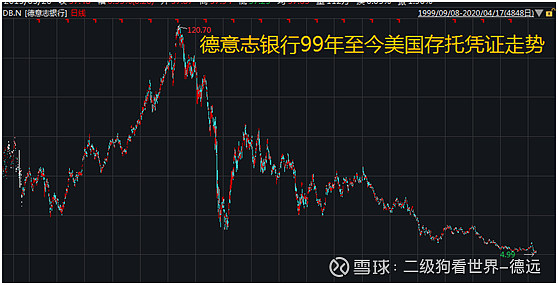

大概在二三十年前,日本的金融机构如日中天,但是现在他们都哪去了?欧洲的金融机构也曾经很牛逼,但最近海航都能买成德意志银行第一大股东,欧洲的金融机构也多年萎靡。金融业一个共识是,低利率对金融机构造成了极大的伤害。零利率或者负利率,让金融机构很多玩法玩不下去了,长期的零利率或者负利率,扭曲了市场,会造成金融机构细胞坏死。美国金融机构之所以还不错,是因为相对于日本和欧洲那些没下限的国家,美联储还有点操守,利率没搞到0。但这次美联储也把利率搞到接近于0了,后续会不会持续向0靠近,真不好说。

对中国来说,随着经济的逐步发展,利率很可能逐渐向0靠近。这个才是影响金融行业未来走向的真正大趋势。金融行业的骚操作,“银粉”、“金粉”可以闭眼装不懂。但是要是零利率这个,投资金融行业的要是闭眼装看不见,还说自己是价值投资,那真就是在污蔑价值投资了。

投资金融行业的,先回答一下零利率对金融业到底有啥影响?这个影响是不是不可逆?不能回答为啥日本、欧洲在向零利率靠近过程中,他们曾经无比强大的金融机构都跪了的,算不上真正在研究金融股。

六、中国独有的环境对金融股的好处

好多银行的投资者,其实看重的是中国的银行基本都是国有机构。这一条,算是把准了金融股的脉。

中国大型的金融机构,工农中建四大行,以及大型券商,大型保险,有不少是国有控股的。这就导致这些金融机构有足够的信用应对挤兑,在市场都知道他们业务其实已经出风险的情况下,把钱继续存他们那,继续跟他们做交易,而不是挤兑他们。这才是中国金融机构的核心竞争力。市场相信他们不会倒,政府也会保他们不倒,这点上,还真是朝野共识,民间和庙堂共识。

要是没有“国有”护体,在经济下行的时候,很多银行面对挤兑都会瞬间倒掉。甚至健康的金融机构,只要谣言一直流传,没有人去遏制谣言,散户开始挤兑,同业金融机构开始暂停交易,用不了几天,一个健康的机构都会挂掉。更不要提中国那些其实资产质量早就出问题的机构了。

以前还有人说互联网金融P2P牛逼呢?现在说这些话的人都消失了。P2P人人喊打。

其实,银行与P2P在业务本质上有太多区别吗?都是拿了客户的钱去贷款,都是拿客户钱去投资。一个拿钱的成本贵点,一个便宜点。P2P投资会失败,银行投资就不会失败吗?当然区别非常多,但是道理上,高杠杆业务,收益覆盖不了成本的时候,都会巨亏的。

P2P很快就玩不下去了,是因为监管收紧了,不让搞资金池了,不让新增业务了。银行则可以近似无限的搞展期和期限错配,搞资金池,所以能平抑很多风险,用时间去消化。

不过中国现在已经出了规定,银行倒闭的时候,每户就保50万,50万以上的可能还是会亏损。这意味着,中国已经认真的搞银行的“有序破产”了。包商银行出事儿的时候,据说已经有金融机构要承担大额损失了,但是散户貌似没啥影响,这只是开始。

买金融股的,尤其是国有机构的,其实是托“国有”的福。要是没有“国有”护体,经济下行的时候,不一定出啥问题呢。

也许某次估值修复,金融股会赚很多很多钱。但是,我还是认为好多人是靠“运气”,而不是真的了解金融股,买金融股的也不一定是真就研究透了。

最后上张图大家感受一下吧,金融股的股价经常是慢慢悠悠的上涨,可能也能涨很多年,但是出危机的时候都是一瞬间,在几个月甚至几周内,就把很多年的涨幅清零了。

复盘数据,以史为鉴。投资过程中,如果还是投资不是赌博的话,不能拿无知当无畏,会吃亏的。

全文完。