$江山股份(SH600389)$ $兴发集团(SH600141)$ $新安股份(SH600596)$

除草剂(草甘膦)行业调研及发展趋势分析

导语在供需面匹配异常压力下,除草剂行业的压力或将一直存在。但随着种业振兴、加快生物育种产业化等政策的推动,草甘膦长期需求仍将保持增长态势,草甘膦价格有望继续回升,农化板块景气度有望提升。长远来看,随着产业成熟、迭代升级、品牌稳定等多股力量的推动下,未来的草甘膦市场,将会呈现龙头竞争加剧,中小企业难以进入的趋势。

01行业基本信息

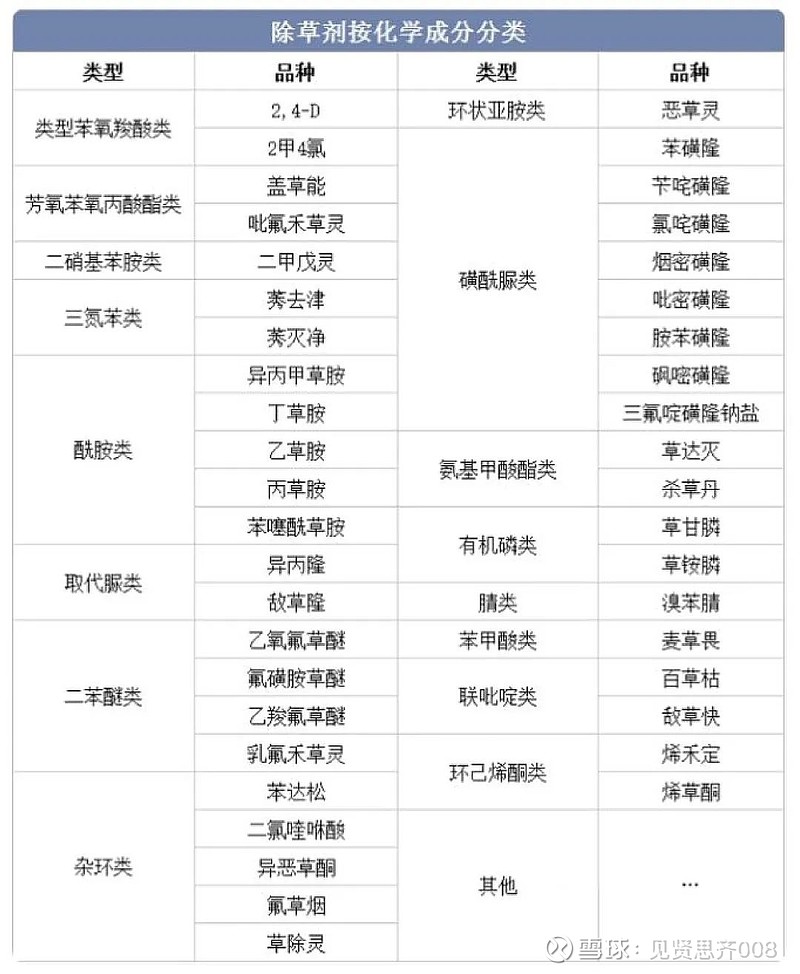

什么是除草剂除草剂又称除莠剂,指用以消灭或控制杂草生长的农药。全球除草剂细分品类非常复杂,产品集中度较低。根据相关的化学类型进行分类可以分为苯氧羧酸类、芳氧苯氧丙酸酯类、二硝基苯胺类、三氮苯类、酰胺类、取代脲类、二苯醚类、杂环类、环状亚胺类、磺酰脲类、氦基甲酸酯类、有机磷类、腈类、苯甲酸类、联吡啶类、环乙烯铜类等;具体品种又可以分为草甘膦、草铵膦、二甲戊灵、百草枯等具体终端产品。

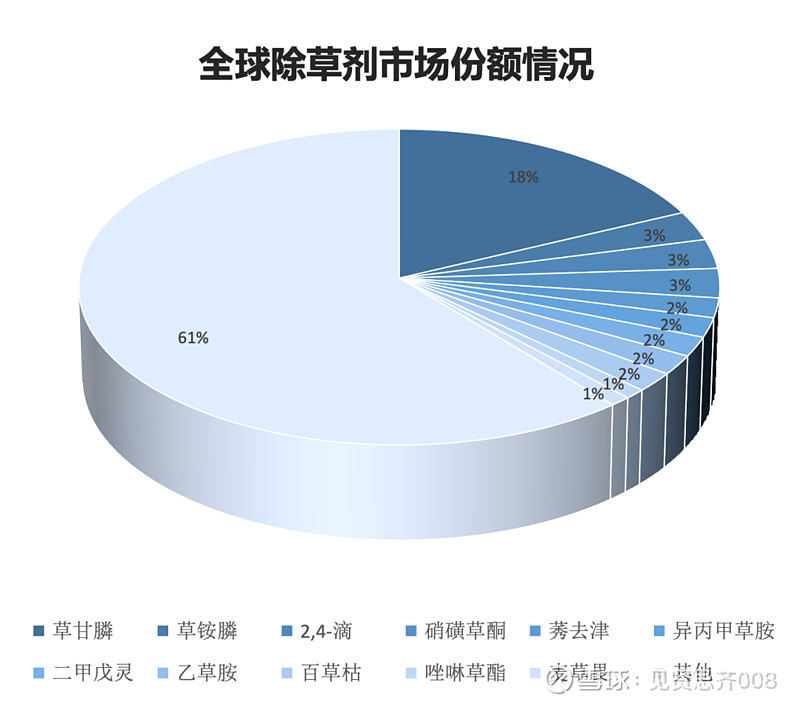

草甘膦是全球最大的除草剂品种,草甘膦除草剂市场份额为18%,第二的草铵膦就仅占全球市场的 3%,其余农药占比较小。

草甘膦(N-膦酰基甲基甘氨酸)是一种高效、低毒、安全的除草剂,是全球市场规模最大的除草剂品种。其工作原理为抑制植物氮代谢酶(EPSPS 合酶)的活性,从而让植物死亡。而通过基因改造可以生产抗草甘膦的转基因作物,转入的基因可以让氮代谢酶增加 50 倍,从而抵消草甘膦的作用,农民能够杀死杂草而不杀死庄稼。随着上世纪 90 年代开始转基因抗草甘膦作物(大豆、棉花、油菜、玉米)的发展,草甘膦的用量逐年增加。

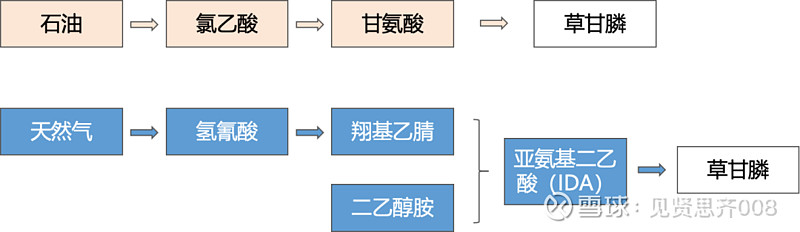

草甘膦生产工艺流程草甘膦包括IDA法、甘氨酸法两种工艺。其中IDA工艺由美国孟山都公司于1971年创制成功,我国沈阳化工研究院于1973年研制甘氨酸合成路线成功。目前,海外生产以IDA工艺为主导,而国内则是甘氨酸法占主导地位。

据统计,国内甘氨酸法的产能占比为68%,IDA法生产草甘膦的产能占比为32%。

01IDA法

IDA路线合成草甘膦先要生成中间体IDA,然后再与三氯化磷、甲醛生成双甘膦后,经氧化生产成草甘膦。根据合成IDAN(亚氨基二乙腈)方式的不同,IDA法又可细分为氢氰酸工艺和二乙醇胺工艺。其中,氢氰酸工艺先由天然气和硫酸合成氢氰酸,再由氢氰酸合成羟基乙腈,进而合成IDAN。

IDA工艺具备产品纯度高,且易于出口到欧美市场等优势。然而氢氰酸剧毒,操作难度大,用氢氰酸生产IDA存在一定技术壁垒。二乙醇胺工艺由二乙醇胺和烧碱直接合成IDAN(亚氨基二乙腈)。该工艺使用有效催化剂可使二乙醇胺转化率达99%,IDA的收率可达90%以上,产品质量高、操作环境好、便于规模发展。该工艺对环境友好,技术先进成熟,易于向欧美市场出口。

02甘氨酸法

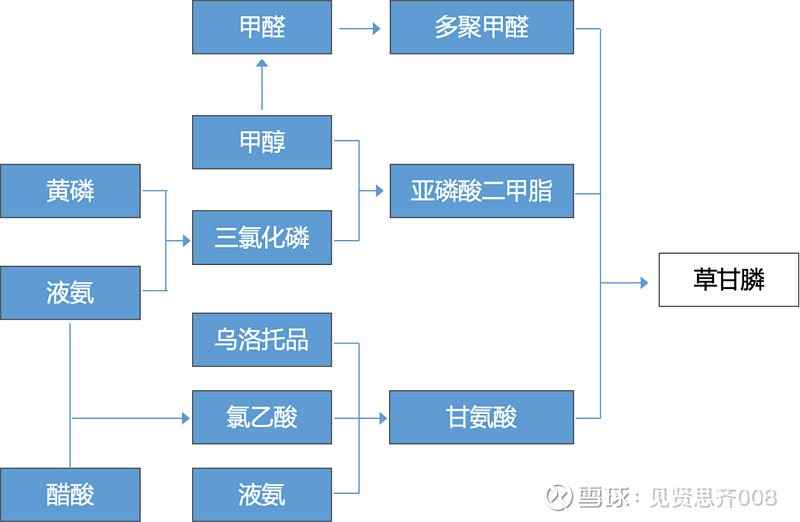

甘氨酸路线:该路线以甘氨酸、亚磷酸二甲酯作为主要原材料,又可细分为两种。一种是以氯乙酸、氨为原料的氯乙酸氨解法,另一种是以甲醛、氰化钠或丙烯腈装置副产的氢氰酸为原料的施特雷克法。氯乙酸氨解法不仅工艺流程复杂,生产成本较高,而且该工艺产生大量富含氯化铵和甲醛的废水,环保处理费用较高,在国外已基本淘汰。而国内现有甘氨酸生产厂所采用的生产工艺基本上都是氯乙酸氨解法。

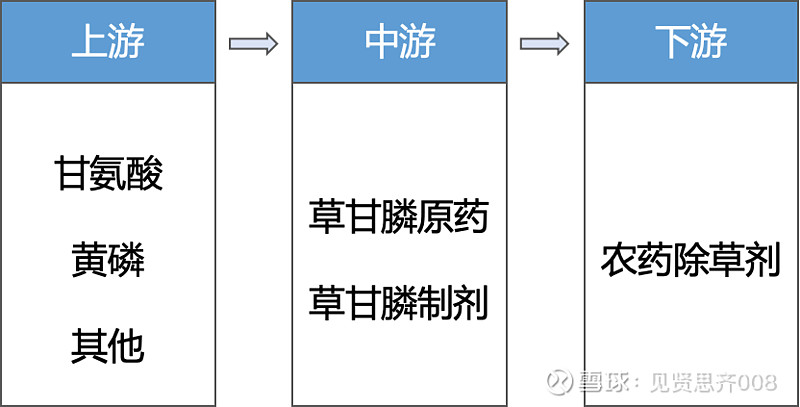

草甘膦上下游产业链草甘膦主要原材料包括甘氨酸、甲醇、黄磷、甲醛等,中游通过草甘膦原药和其他成分生产成草甘膦制剂,下游主要应用于农业生产,特别是耐草甘膦转基因作物。

02行业发展现状

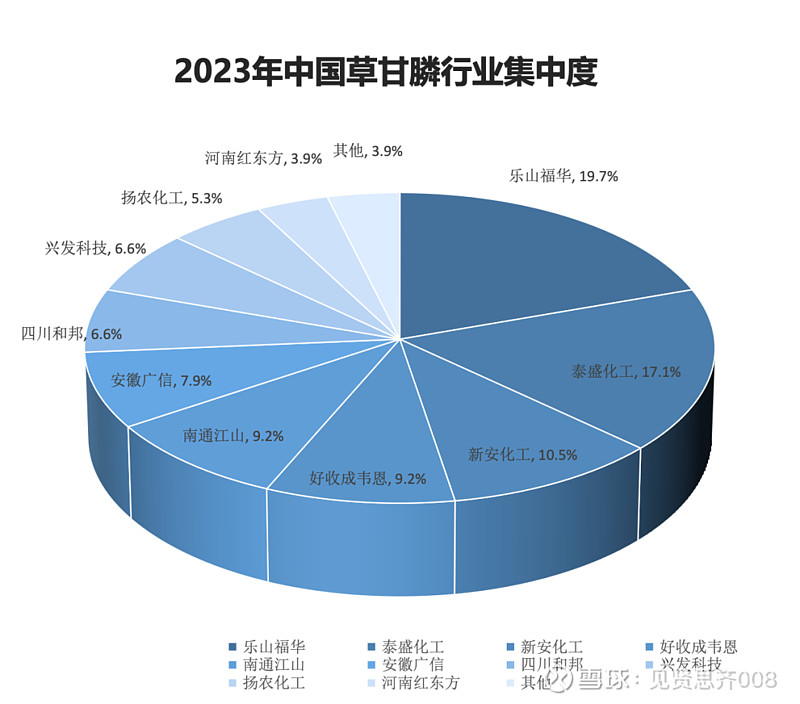

草甘膦行业集中度2007年底,多数企业产能在5000吨以下,最小的1000吨,集中度低。2008年,我国草甘膦行业CR3为36.8%,CR5为51.5%。2019年国家出台“三磷”整治政策,进一步加快了草甘膦落后产能出清。近年来,多家环保不达标的中小草甘膦生产企业已关停或者被并购,再加上行业已不再审批新增产能,竞争格局逐步改善。截至2022年,国内草甘膦产能CR5为65.8%。(注:泰盛化工与兴发科技均为兴发集团旗下企业)

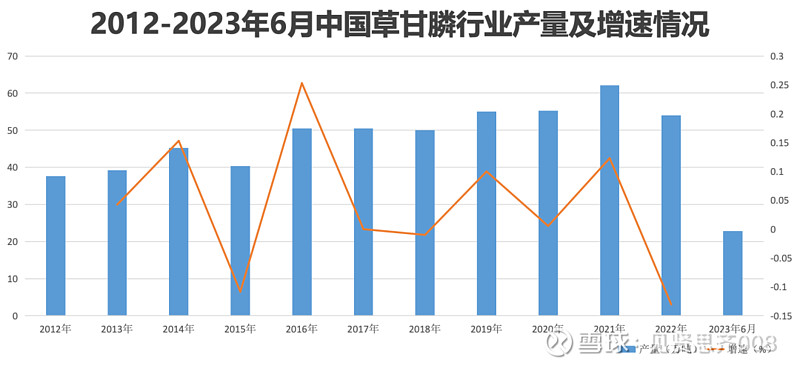

草甘膦行业产能及产量从草甘膦行业产能及产量来看,据曼塔瑞MantaRay统计,2022年全球草甘膦行业产量约为90万吨,其中国内草甘膦行业产量为56.99万吨,同比下降8.16%。产量下降主要原因为自2021年草甘膦价格持续上升,导致生产企业的生产积极性提升,同时下游农药制剂厂商担心价格进一步上涨备货积极,从2022年初开始草甘膦库存显著提升,一定程度透支了草甘膦的需求。2022年12月-2023年6月,草甘膦主流工厂维持低负荷开工,国内草甘膦开工率在50%-60%之间,2023年6月草甘膦产量约22.85万吨。

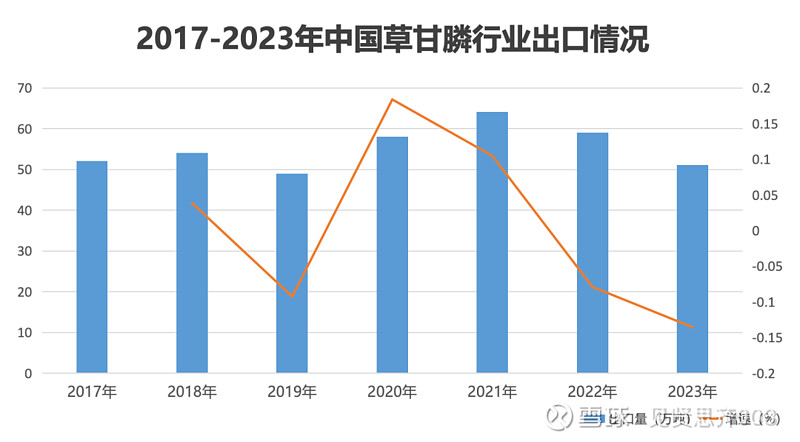

草甘膦行业需求量需求端方面,我国草甘膦行业主要消费量为出口。具体来看,2021年中国草甘膦出口需求透支,达到64.07万吨,同比增长9.31%。主要是2021-2022年德国拜耳因原料供应受阻,产量下滑。目前受产能过剩影响及全球主要市场处于超买的状态,2023年草甘膦需求疲弱,持续累库。

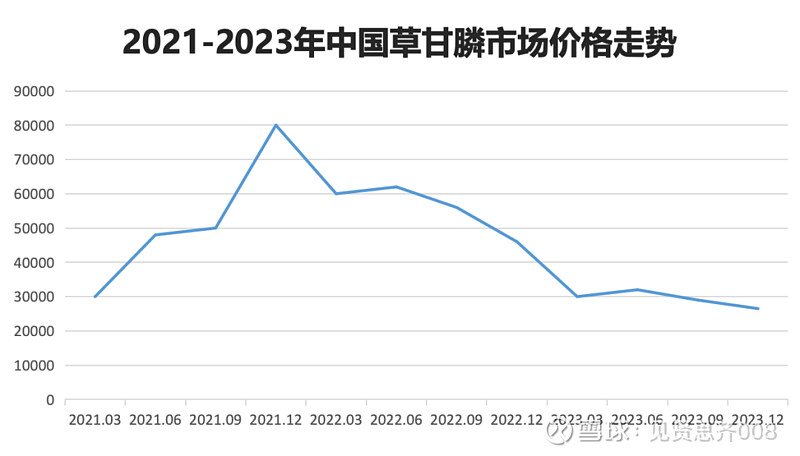

草甘膦行业价格走势从市场价格来看,草甘膦价格处于震荡阶段,但仍在相对历史高位。草甘膦自2021开始迎来景气周期,2021年7月在能耗双控背景下,草甘膦主要原料黄磷价格大幅上涨,成本端推动草甘膦价格上行,同时国外草甘膦企业受到气候条件影响,草甘膦生产受限,供给端有所收紧,草甘膦价格最高上探至64000元/吨。随后草甘膦价格有所回调,不过黄磷价格仍维持在相对高位,持续对草甘膦价格起到一定支撑;2022年6月-2023年5月由于海外进入去库周期,中国草甘膦供给明显下滑,库存不断累积。截止2023年12月13日,草甘膦原药价格已下滑至26250元/吨。主要原因是供应面增量的同时,海内外需求跟进不足,累库速度快且高位,供应面承压明显。

03竞争格局分析

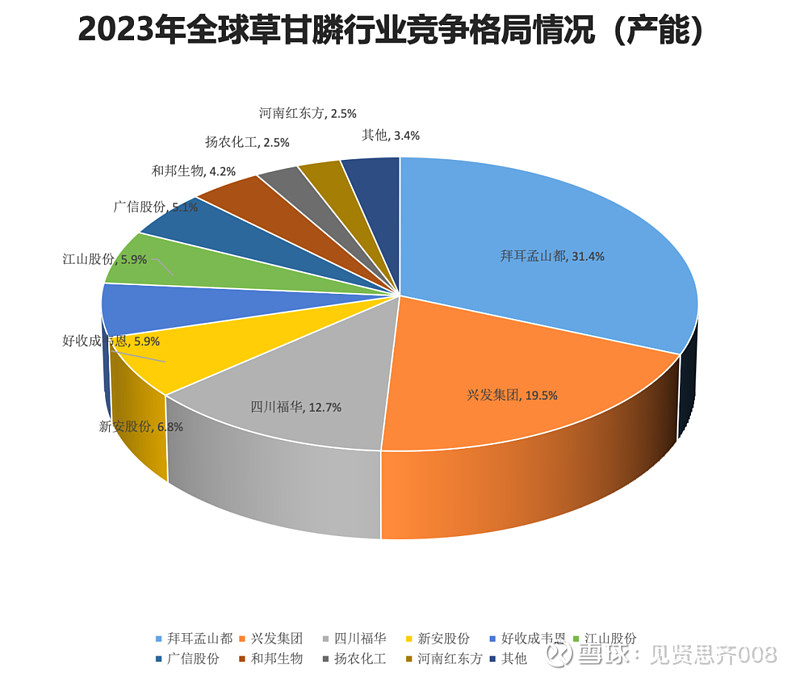

草甘膦行业竞争格局从全球草甘膦行业竞争格局来看,草甘膦的供给格局稳定,产能主要集中在全球10家生产企业。目前全球草甘膦产能大约为118万吨,国外拜尔孟山都具有产能37万吨,其余产能全部集中在中国。

国内行业龙头情况从行业发展趋势来看,我国草甘膦市场体量不断扩大,供给格局稳定,龙头企业地位十分稳固。在新的发展周期,头部企业将充分享受规模及成本优势,进一步领跑市场。

兴发集团(600141.SH)是我国500强企业,也是以磷化工系列产品和精细化工产品为主业的上市公司,历经数十年发展,兴发集团已经成为中国最大的精细磷酸盐生产企业之一。作为我国草甘膦市场的领军企业,其草甘膦合成技术达到国际先进水平,综合单耗跃居行业前列。其中,兴发集团控股子公司泰盛公司现有18万吨/年草甘膦产能,规模居国内第一,市场占比达25.24%。随着内蒙兴发有机硅新材料一体化循环项目配套的5万吨/年草甘膦生产线全面投产,企业的产能优势进一步提升,将更好地满足全球市场需求。

新安股份(SH.600596)集硅基新材料和作物保护为一体,成立于1965年,前身为建德化工厂,于2001年9月6日在上海证券交易所挂牌上市。公司主要经营农化产品和硅产品,公司农化产品包括草甘膦等农药除草剂。2023年前三季度公司营业收入为122.91亿元,较上年同期下降32.2%;2023年前三季度公司研发投入金额为4.42亿元;2022年公司草甘膦产销量分别为8.5万吨和8.4万吨,约占全国草甘膦产能的6.8%。公司作为国内全球化战略起步最早、布局最全的企业之一,已构建覆盖全球的销售网络,农药产品登记涉及 100 多个国家,3500 余个登记项目,在国内同行中保持持续领先。依托丰富的全球销售渠道与海外登记证资源,公司其他品类的农药销售也持续保持增长。同时,公司通过积极构建行业生态圈,丰富外部产品品种,依托现有行业内领先的销售网络,在市场、技术、运营管理、生物技术等方面与合肥星宇、颖泰生物协同,研判行业价格回暖态势,稳定经营基本盘。

江山股份(600389.SH)是以农药、化工产品为主线的集团企业,也是我国四大草甘膦生产企业之一。作为国内首批通过环保核查的4家草甘膦生产企业之一,企业现有草甘膦原药产能7万吨/年。凭借着高效、环保等优势,相关产品在市场的占有率稳步提升。近年来,江山股份年产7600吨的绿色高效植保技改、制剂提升及包装仓储智能化项目相继投产,并计划投资220亿建设磷化工循环一体化产业链项目。未来,以草甘膦产业发展为核心导向,多条新成长曲线将为企业带来更多的增长极。

04未来发展趋势

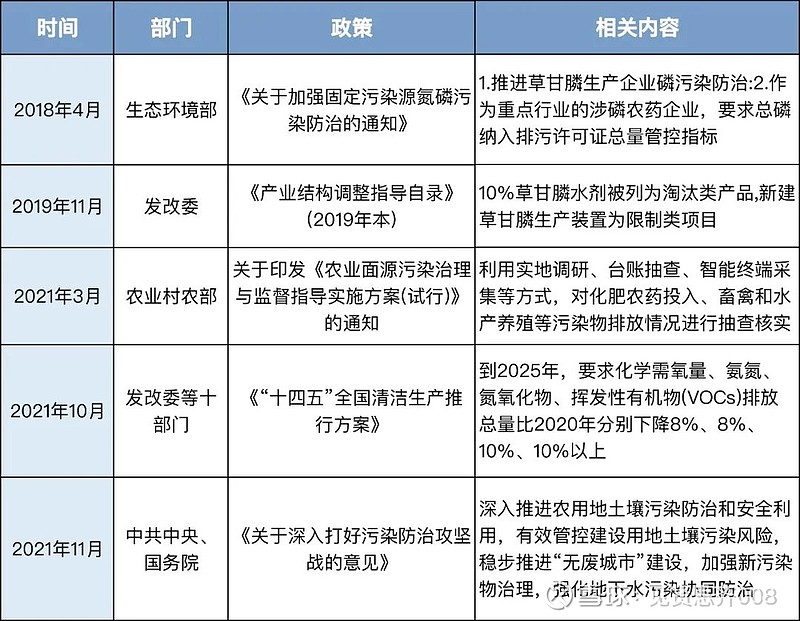

政策驱动行业发展近年来,国家陆续出台了多项政策,鼓励草甘膦等化肥农药的发展,2022年1月29日,农业农村部、发改委等国家机构联合印发的《“十四五”全国农药产业发展规划》,在《规划》中明确提到了确保国家粮食安全需要农药稳定供给,并将草甘膦、乙草胺等除草剂列为适度发展的农药产业。随着林草、卫生等领域需求增加,草甘膦市场空间将进一步扩大。

需求将持续向好一方面,全球极端天气的持续和新冠疫情加剧了全球粮食供给体系的不稳定性和不确定性,粮食安全重要性凸显,草甘膦国际需求有望增强;另一方面,我国大豆、玉米等粮食供给高度依赖进口,为满足不断增长的粮食需求,保障粮食安全问题,我国对转基因作物的需求应运而生,近年来我国的转基因产品审批明显加快。此外,我国不断增长的果园、茶园种植面积也将拉动草甘膦的需求。

行业整合持续推进,迈向寡头格局环保约束下,草甘膦行业新增产能受限,行业进入存量博弈的阶段。长远来看,在产业成熟、迭代升级、品牌稳定等多股力量的推动下,走向寡头格局对草甘膦行业而言是大势所趋。未来的草甘膦市场,将会呈现龙头竞争加剧,中小企业难以进入的趋势。

复配混合的多元化复配混合有利于增加产品的效果,提高产品的见效速度。如草甘膦与二甲四氯、二四滴酸、氯氟吡氧乙酸异辛酯等激素类除草剂混用,不但对阔叶杂草增效提速不说,还大幅提升了让草甘膦的性价比。

草甘膦向环保剂型的转变鉴于农业执法部门已明确规定禁止含量低于30%的草甘膦销售使用,而对于环保要求及差异化的追求,更多的草甘膦向高含量、粉剂或颗粒剂型演变。

05行业建议

1、深化技术创新:面对环保标准的提升与杂草抗性的挑战,企业应加大技术研发力度,提升草甘膦的生产工艺与产品的安全性。同时,积极探索和开发具有除草效能的新型除草剂,以应对杂草抗性问题,保障农业生产安全。

2、拓展市场份额:通过积极参加农业展览、提升品牌影响力等方式,提高草甘膦产品的市场知名度和用户信任度,进一步扩大市场份额。同时,加强市场调研与分析,了解客户需求,优化产品定位和营销策略。

3、构建合作共赢体系:企业应与农业科研机构、高校等开展深度合作,共同研发新型除草技术、产品和应用,推动产业升级和可持续发展。通过产学研合作,加强产业链上下游的协同创新,提升企业的整体竞争力。

4、培养高素质人才:企业应重视人才培养和团队建设,建立完善的人才管理体系,加强员工的专业技能培训和综合素质提升。通过引进和培养高素质技术和管理人才,为企业的发展提供强有力的人才保障。