在之前的文章中,我们介绍了隐含波动率(IV)对于跨式期权和牛市套利的影响,有兴趣的朋友可以去看下,本篇文章重点梳理IV对于日历套利,比率套利,反向套利的影响。

日历套利:

出售一手期权且买入一手更远的期权,两种期权定约价相同。从广义上说日历套利是一个水平套利。使用日历套利的中性哲学是时间对近期期权的侵蚀速度快于远期期权,从而收获盈利。

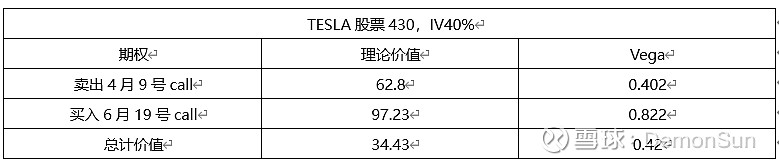

隐含波动率的增长会使日历的价差扩展,举个特斯拉栗子说明下

此套利组合的理论价值是34.43,也就是理论之间的差异。其合成vega为0.42,我们看到其合成策略的vega是正的,则意味着IV的增加会对套利有利;如果IV增加,就可以期望策略间的价差扩大,若IV降低,则价差缩小。我们现在上上述栗子上再进一步,如下:

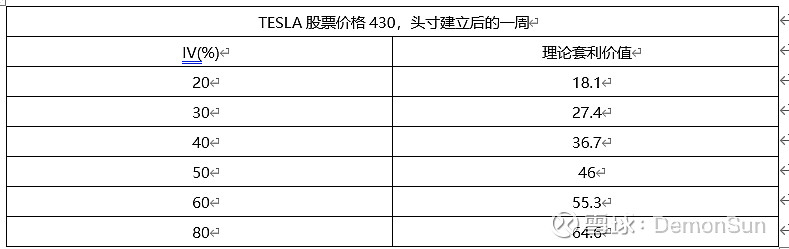

从上表中可知,IV对日历套利的价值有极大的影响,表面上看,高波动率(IV)具有很高的投资价值,但仔细分析却是个陷阱,如果你在上述栗子中,在80%的IV下,买入上述策略套利,理论价值64.6,理论上来说随着时间的平移,理论价值会随着时间损逝逐步推高;但仔细考虑的是,如果此股票日常历史波动率为40%,则从80%的波动率下降到40%,理论价值会迅速缩减到36.7,而时间的价差远远抵不过IV的损失速度,所以,此套利损失了很多盈利价值,若股价在到期时距离定约价很远,则很有可能出现亏损而不是盈利.

总结:日历套利是一个买入IV的游戏,而反向日历套利则刚好相反,所以在对日历套利进行评估时,应更关注IV对于套利组合的影响,不仅仅是股价的因时减值.

比率套利:买进若干定约价较低的看涨期权,同时卖出更多数目定约价较高的看涨期权,

这个策略在下行方向上风险较小,一个比例套利策略事实上类似于出售一个跨式期权,而后者的波动率是比较容易理解的;可以把一个比例套利拆解成一个看涨期权牛市套利与卖出一个裸看涨期权,首先在前面的文章中已经提到买进看涨牛市套利,随着期权IV的上涨,对整体套利价值有害;同时卖出一个裸看涨期权价值也还是和IV的增长呈反比,所以叠加下来很容易知道IV的增长对比例套利不利,而IV的降低对比例套利有利,但凡是涉及到裸期权的套利组合都应该更加关注风险

我们知道,对看涨期权牛市套利来说,如果价格迅速上涨,其组合本身并不是扩大多少,套利的价差要到接近到期日或者股票价格远高于套利的高阶定约价才会扩大到其潜在盈利,这种情况对比率看涨套利类似,假如短期内标的股票暴涨,IV将同时快速上扬,这种情况下,牛市比率套利表现就会很差,将会双面受挫。

在看跌期权比率套利中,实际上由一个看跌期权熊市套利加一个裸看跌期权期权组成,若标的股价下降非常快,IV有时会暴涨,所以你应该十分了解此种策略的风险,并对其vega风险进行估量

反套利:看涨期权反套利是看涨期权比率套利的反面,即卖出若干定约价较低的看涨期权同时买入更多数目定约价较高的看涨期权,将比率套利的规律反过来运用即可,IV的增加对反套利策略有利,而IV下降,风险有限

总结:通过计算头寸vega来看波动率的风险情况, 这样IV的变化对常见策略的影响有了了解,则当标的股票向不利方向运动时进行估量,进行调整;对大多数期权来说,波动率和标的股票价格是盈利性的因素,而时间损逝只会在快接近到期日时才会对期权价值产生影响,通常我们会忽略IV的风险,而只关注于标的股票价格 ;通过对IV影响的了解可以更好的帮助你回避风险,获取期权的价值

以上就是IV对于日历套利,比率套利和反套利的影响,欢迎关注,希望和你一起进步~

$哔哩哔哩(BILI)$ $特斯拉(TSLA)$ $纳斯达克综合指数(.IXIC)$ @今日话题 @雪盈证券 @雪球达人秀

如果你想跟我一样投资美港股,请戳雪盈开户链接 或私信本人雪球,感谢支持,方便的话点个关注,微信公众号:Wealthy_Lu