2021年3月31日晚间,金隅集团发布《关于唐山冀东水泥股份有限公司吸收合并金隅冀东水泥(唐山)有限责任公司并募集配套资金暨关联交易预案》,初步确定了交易标的资产的评估价值,评估的价值低于二级市场的价格,利好中小股东,但是没有披露定向募集资金数量,增添了少许的不确定性。笔者发布的第一篇文章《谈谈冀东水泥重大资产重组》中以金隅冀东水泥公司的资产为例展示初步展示了对于本次重大资产重组的思考,以展示思路为主,今天就以整个冀东水泥股份有限公司整体的角度来考量,抛砖引玉,如有错误,请多多指正,相信真理越辩越明。

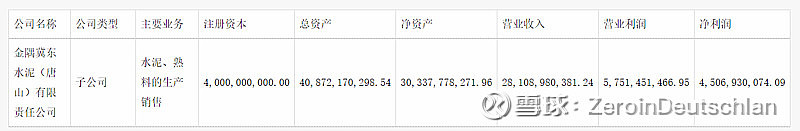

先说一下冀东水泥的基本情况:

截止2021年3月31日止,由于冀东水泥2020年年报可知,冀东水泥2020年的总股本:13.48亿股,净利润为27.73亿元,其中由金隅冀东水泥有限责任公司贡献了23.4亿元,属于金隅集团的21.6亿元利润。

此次,在《唐山冀东水泥股份有限公司吸收合并金隅冀东水泥(唐山)有限责任公司并募集配套资金暨关联交易预案》,对于金隅集团拥有的47%股份初步评估价值为:136.33亿元,不排除最终方案这个金额还会变更,但是我们就以这个价格为基准来思考。

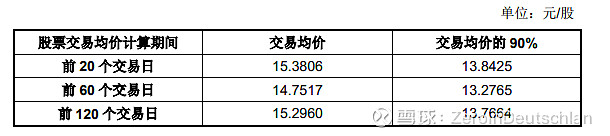

根据《重组管理办法》相关规定:上市公司发行股份的价格不得低于市场参

考价的90%。市场参考价为定价基准日前20个交易日、60个交易日或者120个交

易日的公司股票交易均价之一。交易均价的计算公式为:定价基准日前若干个交

易日公司股票交易均价=决议公告日前若干个交易日公司股票交易总额/决议公

告日前若干个交易日公司股票交易总量。

经交易各方协商一致,本次吸收合并中发行股份的发行价格为13.28元/股,由此我们可以得到本次向金隅集团发行的股份数量为:136.33亿/13.28=10.2658亿股。

同时本次重大重组还包括募集配套资金,募集配套资金总额不超过本次交易中以发行股份方式吸收合并的交易价格的 100%(即136.33亿),股份发行数量不超过发行前公司总股本的 30%(即13.48亿*0.3=4.044亿股),发行价格不低于本次募集配套资金非公开发行股份的发行期首日前20 个交易日上市公司股票交易均价的 80%(即12.3044元/股),且不低于公司最近一期经审计的每股净资产。

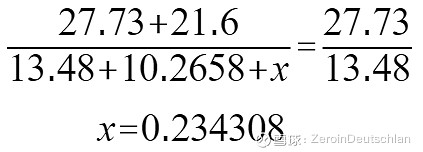

由于募集配套资金是针对35个特性投资者以非公开发行方式进行的,那么中小股东的股权必然会被稀释,也即不利于中小股东,但是我们又能从购买资产获利,因而定向募资金额的大小就会决定了我们是否会在本次资产重组获利或者遭受损失。基于上述信息,我假设本次募集配套资金的股份数量为x,则我们可以得到

只要配套资金的股份数量大于x=0.234308亿股,作为中小股东的份额就被稀释,我认为就是利空,当然上市公司确实是实实在在得到了现金,但是我们要看看配套资金的用途,而用途尚未公布,水泥行业产能闲置,资金最多就是还债,产能置换,新增产能投资完全能够用每年的折旧来覆盖,还要错峰生产,新增产能来闲置?不明白,所以笔者认为这个配套资金完全没有必要,以不少于12.3044元每股的定向增发不超过65亿的资金,稀释掉中小股东的权益,完全是在损害小股东的利益。如果有点良心的话应该给老股东配股,不足额的部分才定向增发。

当然我们可以行使现金选择权,但是这个现金选择的价格为13.28元/股,二级市场还有15.65元/股,这不是恶心人么?

我想我会在复牌日择机卖掉。

本文为股市小白的思考结果,难免有错误,希望各位大佬指正!