※全文约2500字,阅读全文大约需要8分钟

核心观点

2022年上半年红星美凯龙实现营业收入69.57亿元,同比下滑7.28%;实现归属于上市公司股东的净利润10.25亿元,同比减少32.10%;扣除非经常性损益后的净利润为9.37亿元,同比减少6.89%。

1

新开店趋于停滞

自营委管出租率双双下降

自营商场业务:公司自营商场上半年实现营收43.06亿元,同比上升6.2%,核心业务保持稳健。截至2022年6月末,公司经营94家自营商场,总经营面积838万平方米,平均出租率92.1%,较2021年同期下滑0.9个百分点,出租率有所下降。此外,自营商场的拓展处于停滞状态,上半年公司新设1家自营商场,关闭1家自营商场,另有1家自营商场转为委管商场,整体自营商场处于减少的状态。

委托管理业务:委管商场上半年实现营业收入12.96亿元,同比下滑22.70%,营业收入出现了较大程度的下滑。随着开店的放慢和招商工作的迟滞,前期品牌咨询委托管理、工程项目商业管理咨询费与商业咨询费及招商佣金项目收入分别下滑63.8%、73.5%、90.4%。公司经营280家委管商场,平均出租率90.1%,同比降低1.1个百分点。开店方面,上半年公司新开4家委管商场,关闭3家委管商场,另有1家自营商场转为委管商场,整体开店情况较为迟缓。

家装业务:公司近年大力发展的家装业务上半年表现不佳,家装业务上半年营业收入降至2.51亿元,同比降低56.3%;变动主要系受到上半年疫情影响家装相关项目数量及工程进度较上年同期减少所致。

整体来看,公司的核心业务自营商场业务收入趋于稳定,但公司已几乎不再新增自营商场。轻资产的委托管理业务表现较为萎靡,收入和出租率出现明显的下滑。家装业务仍然在培育期,业绩波动大,表现相对不佳。

2

节衣缩食偿债

净利润几近腰斩

受到委托管理业务毛利润率下滑的拖累,公司2022年上半年毛利润率降至62.34%,同比降低1.25个百分点,毛利润率有所下降。公司上半年期间费用率为34.63%,同比下滑4.8个百分点。销售费用率、管理费用率分别为8.61%和8.80%,分别下滑2.44、2.96个百分点。公司的财务费用率为16.86%,同比上升0.6个百分点。整体来看,公司节衣缩食,严控费用,整体费用水平下滑较为明显。

尽管如此,由于房地产行业的下行,公司的投资物业上半年带来的公允价值变动收益仅为9300.69万元,同比几乎腰斩。此外,由于公司在2021年上半年大幅度处置资产,而公司上半年处置资产的动作较小,这也导致公司的投资收益和降低至5168.79万元,同比下滑89.28%。受此影响,公司的净利润降低至9.76亿元,同比下滑40.67%。扣除非经常性损益后的净利润为9.37亿元,同比减少6.89%。

除了积极的控制费用,在现金流上我们也能较为明显的看到公司“节衣缩食”的影子。上半年公司的经营活动产生的现金流量为20.01亿元,和2021年同期基本持平。然而从分项来看,由于受到疫情影响,公司延迟收取租金及管理费,导致公司销售商品、提供劳务收到的现金下滑至63.69亿元,同比下滑15.64%,现金流有所恶化。购买商品、接受劳务支付的现金和支付给职工以及为职工支付的现金分别减少10.38%和19.32%,均创下2018年以来的同期最大跌幅。

此外,从投资现金流来看,公司投资活动现金流出规模达到了23.98亿元,为公司2016年以来的新低,投资方面的开支大幅度减少。尽管如此,由于公司偿还债务的规模较大,导致公司的货币资金仍然较2021年末减少了7.69亿元。整体来看,公司为了偿还债务,上半年“节衣缩食”,勒紧裤腰带控制各项支出,现金流流出情况较2021年同期有了一定程度的好转。

3

短期偿债无虞

母公司债务危机仍在发酵

而从债务的情况来看,公司的去杠杆进程仍在持续。截至2022年6月末,公司的有息负债为355.32亿元,同比下滑14.84亿元,公司的总有息债务仍然持续降低。短期来看,公司的短期债务达119.62亿元,公司的货币资金为61.35亿元,仍然存在一定的缺口。考虑到公司积极的控制成本,预计经营现金流全年将保持稳定。融资现金流方面,取得借款收到的现金和偿还债务支付的现金和2021年同期相比差异不大,融资端并未出现明显的恶化,公司的投资物业仍将给予公司融资端一定的支持,预计公司短期内偿债无虞。

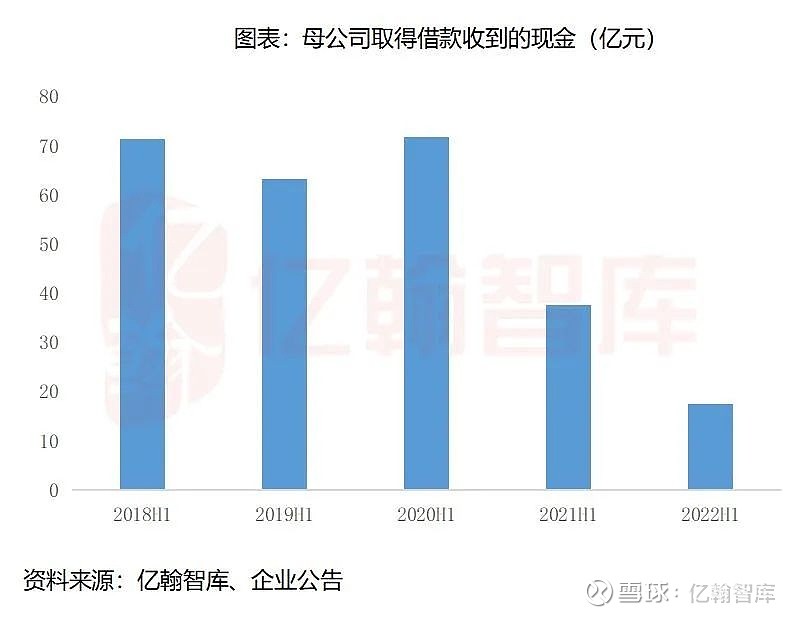

然而就如我们此前在深度报告中所述,上市公司的核心的问题是母公司红星美凯龙控股集团有限公司债台高筑,且资产大部分都在子公司旗下,形成了典型的“子强母弱”的局面,母公司面临明显的流动性危机。截至2022年年中,公司母公司层面的货币资金仅为3.4亿元,扣除上市公司的货币资金仅为26.23亿元。而母公司层面的短期负债达114.79亿元,缺口较大。而母公司更多的以股权投资为主,无实际业务,因此整体的经营现金流较少,上半年母公司的经营净现金流仅为2.94亿元。而母公司的融资端则出现了明显的恶化,上半年筹资活动现金流流入规模仅为19.65亿元,创下了2018年以来的新低。我们认为,在当下严酷的市场环境下,母公司的融资能力已受到较大程度的削弱。

而在资产端,公司则主要仰赖重庆红星美凯龙企业发展有限公司产生的现金流对其债务进行偿付。公司于2021年7月19日发布了《红星美凯龙控股集团有限公司出售、转让资产的公告》。根据该份公告,远洋控股集团(中国)有限公司(以下简称“远洋控股”)及瑞喜创投有限公司(以下简称“瑞喜创投”)将通过天津远璞企业管理咨询有限公司(以下简称“天津远璞”)收购公司控股子公司重庆红星美凯龙企业发展有限公司(以下简称“红星企发”)70%股权。交易完成后,大幅降低了红星控股有息负债水平,资产负债率有显著优化。同时红星控股仍持有红星企发存量房地产项目的70%以上利润分配权,可获取对应项目产生的主要收益,未来2年将带来100-120亿元的现金流。

但是,我们认为,公司能否通过顺利的通过红星企发存量房地产项目度过难关存在较大的不确定性。首先,随着疫情的蔓延和房地产的市场的下行,红星企发的现金流亦将受到较大的挑战。其次,考虑到目前远洋集团的流动性危机仍在持续,能否及时收到这些款项仍是未知数。母公司在未来2年将面临较为明显的流动性压力,而作为控股公司旗下最重要的子公司,红星美凯龙家居集团股份很难置身事外,亦将受到母公司危机的冲击。

整体来看,尽管公司通过各种办法“节衣缩食”,以期度过危机,但公司的营业收入表现仍然相对不佳。此外,从某种意义上,公司为了偿还债务,严格的控制各项日常运营支出,虽然在一定程度上改善了现金流的情况,但也一定程度上牺牲了未来营业收入增长的潜力,未来营业收入的增长不容乐观。而随着母公司债务的逐渐到期,母公司未来2年可能面临的流动性危机仍将给红星美凯龙的发展带来持续冲击,前途仍然晦暗难明。公司仍然需要在经营上持续发力,在后地产时代努力的活下去。

★

点

点击“阅读原文”,进入峰会报名通道

声明:本文观点仅代表作者观点

版权归亿翰智库所有

未经授权请勿随意转载

如需转载请联系后台或在此文后留言

转载时请注明出处:

亿翰智库(ehresearch)

感谢配合!