本报告导读:

Q4公司销售价格相对行业呈现一定韧性,吨费用呈现逐季摊薄的趋势,2023扩产节奏有望继续领先行业。

投资要点:

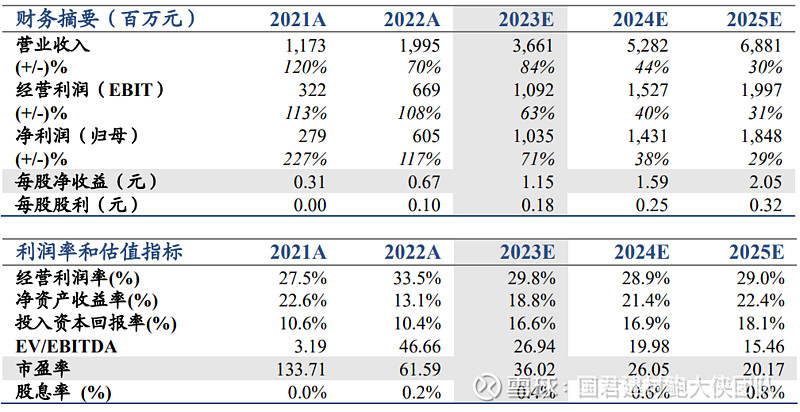

维持“增持”评级。公司发布2022年年报,2022年公司营收19.95亿元,同增70%,归母净利6.05亿元,同增117%,前期已有预告和快报符合市场预期,Q4公司销售价格相对行业呈现一定韧性,2023扩产节奏有望保持领先,维持公司2023-2025年EPS预测为1.15/1.59/2.05元,维持目标价56.65元,维持“增持”评级。

Q4销量环比相对平稳,新产能有望密集投放。估算Q4公司销量或相较于Q3平稳或略降,主要受到疫情/型号对物流和发货影响,预计西宁二期有望H1密集开车,有利于稳定管理下游预期,因此维持2023年公司扩产和放量节奏领先全行业的判断。

Q4均价相对于行业呈现明显韧性。判断产品结构波动和行业供需紧张有所缓解的共同影响,估算Q4公司产品价格环比Q3略有下降,但相对行业保持出较强的韧性,判断吨成本环比Q3持平或略增,2023H1公司密集投产转固爬坡期,吨成本或保相对稳定,2023H2开始伴随产能理顺放量,吨成本或贡献降本空间。

吨费用摊薄效应已经呈现逐季放大特征。2022年吨费用还属于较高水平,主要是上海复材中心等投入影响,判断2023H1其有望开始投入,为商飞等下游布局做贡献,判断Q4吨费用环比Q3继续下滑,已经呈现出逐季下降的特征,伴随产销量提升,吨制造成本和吨费用有望在2023年继续呈现摊薄。

风险提示:原材料价格波动,市场竞争加剧等。