文/徒步投资笔记 编辑/珂瑞

遵从理性良知,执着研究远见。跟随不眠金钱,广挖资产主升浪

昨天带娃一起去爬山了,基金三季报还没来得急看,这个后续几天陆续看了,再做分享。

一个划时代的消息是,截止2024年Q3季度,被动基金的规模超过主动基金。

经历过21年那一轮明星基金经理牛,这一轮应该是指数基金牛,投资者越来越成熟了,基金经理们正在祛魅。

(一)债券为何差?

近期不仅是美债,国内债券市场表现也比较差。

国内债券表现差主原因:①股市好转,大量债券基金赎回跑到股市,债券需求有所下滑;②长期国债、特别债券的供给加大。

美元债表现差主要原因:①市场对降息过于乐观,提前交易抢跑,结果美联储在降息这件事情上态度反复;②特朗普上台概率越来越大,其奉行高关税政策,势必推升通胀水平,美联储降息骑虎难下,而此前市场判断,特朗普上台会快速推进降息。

(二)黄金还能追吗?

黄金是全球性商品和储备货币,参与者和参与资金众多,对其价格走势的技术分析,有较强可信度。

从黄金AU9999指数看,我个人倾向于,当前黄金还是属于强势筑顶阶段,之前没上车的,就不要上了。

对于那种买有实物黄金,想传给下一代的,也没必要考虑卖出。长期来看,配置一点黄金还是有必要的。

(三)市场怎么啦?

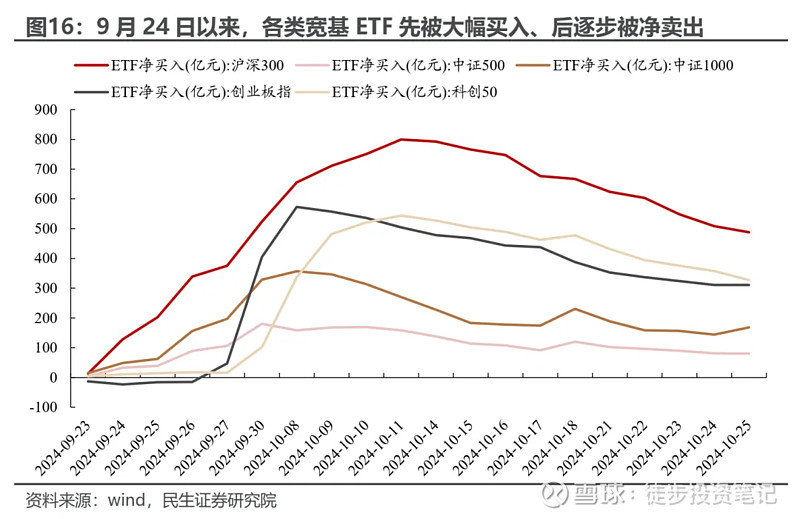

根据民生策略牟一凌最新的研究:在缺乏更进一步基本面信息的情况下,市场博弈属性凸显,市场风险偏好依然较差,低波资产可能是短期的“避风港”。

本轮行情的重要特征之一是ETF工具的崛起,增量参与者在本轮行情中可能经历了从“害怕错过上涨”到“害怕失去收益”的过程,这也是当下市场交易层面需要另一重要扰动。

另外,根据其说法,目前市场已经进入非主流机构资产高波动上涨阶段,投资策略上应该往降低波动率去靠拢,低波动资产正好经历了阶段性跑输,从因子视角筛选来看:低波动组合均以交运、电力及公用事业、银行为主要行业构成。

市场对于中长期基本面趋势的认知不足,未来实物消耗量的恢复叠加二次通胀预期,实物资产相关的资产最受益,仍是我们的首要推荐:有色(铜、铝、黄金)、能源(煤炭、油)、船运(油运、造船、干散);

******

价格只会沿着阻力最小的方向前进。投资是要花费真金白银的,需要自己的标尺和判断,这也是我对投资体系进行数据化和数量化的初衷。

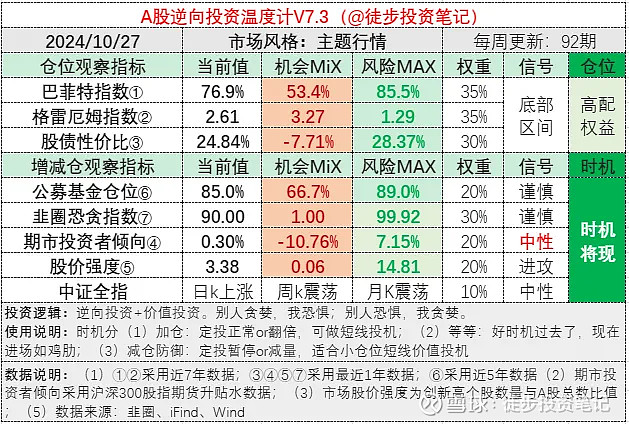

从A股逆向估值温度计看,信号显示:当前A股可以高配仓位,买入的机会即将到来。

(1)仓位观察指标:

巴菲特指数,近期持续回落,但依然处于中立区域(见上表);

格雷厄姆指数,跌回2.61,依然有性价比;

股债性价比,数值较高,代表市场情绪亢奋,大量资金流入股市。

(2)增减仓观察指标:

公募基金仓位:公募资金匮乏,指标参考意义降低;

韭圈恐贪指数:指标处于风险区域,需要格外谨慎;

期市投资者倾向:期货聪明资金看好股市上涨,正从债券等安全资产中进入到股票等风险资产;股价强度:新高股不少,依然有赚钱效应;

中证全指:短线上涨,中长期走势需等待明朗;

对“逆向投资温度计”逻辑和原理不熟悉的同学,可以参看文章:《你离不亏钱就差搞懂这张表了!最靠谱的A股投资温度计优化了》。

******

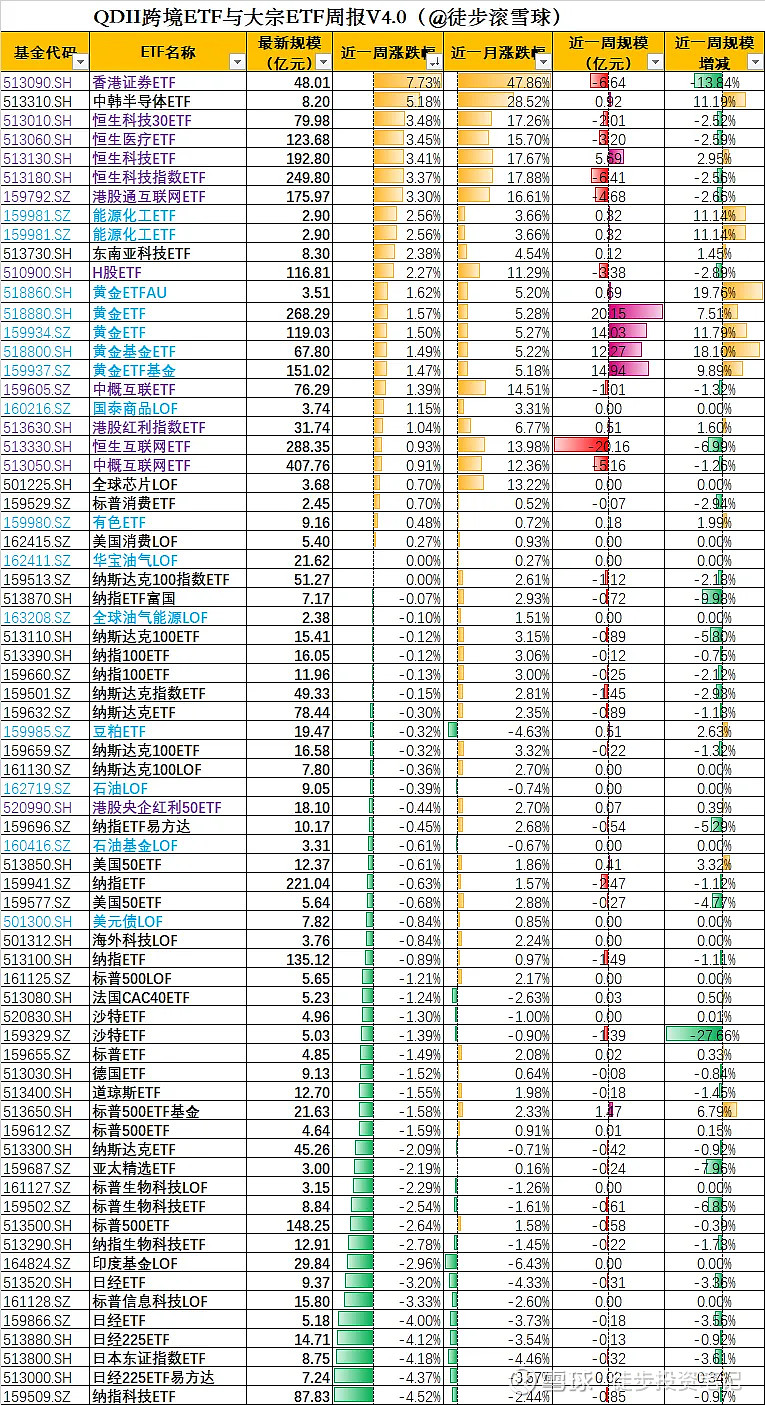

QDII跨境ETF与大宗ETF周报

跟踪表格做了优化,增加了港股部分的ETF(紫色部分)。

与私募的朋友聊天,他说观察到南向资金有加速迹象,而且A股机制上不如港股健全,港股更加成熟,一些成熟资金更喜欢去港股。

港股与A股相关性比较大,但由于机制更健全,不会有各种恶心事,一些理性的资金这两年南下越来越多。

从涨幅榜看:近一个月香港证券的涨幅近48%,丝毫不比A股部分弱。因为重仓股都是内地券商,香港证券ETF就多了一个赌场股——港交所。理论上,“赌场”才是最好的生意,旱涝保收,场子热闹了,赚的更多,何况还有政策支持。

中韩半导体ETF:重仓韩国半导体公司业绩好于预期,重仓的中国公司遇到国内行情好转带来资金热炒半导体,带动ETF上涨。$中韩半导体ETF(SH513310)$

美区ETF:因美国大选结果不确定性和美联储忽左忽右的态度、中东的紧张局势导致震荡下跌,纳指科技也表现平淡。$纳指科技ETF(SZ159509)$

亚太区ETF:中国市场低估,日印涨多了,部分被动资金轮动到中国区。

其他相似文章:

《美股ETF又香了,红利高股息缘何萎靡不振?(图解版)》

《全球找牛市:美帝后悔了耍无赖,A股震荡调整,标普新高》

《全球找牛市:美帝急眼了,全球暗流汹涌,大反转,A股领涨全球》

《央妈奶股市,搞红利呀!买哪个红利比较好?》

《近一周资金在买什么?650亿资金抄底这个方向(图解版)》

《央妈定向呵护A股狂涨!谁带动了红利高股息大反弹?(图解版)》

《打爆空头,抓到多个涨停,后续布局哪个方向?》

《你离不亏钱就差搞懂这张表了!》

《假期港股飙涨,A股开市在即,如何安全上车?》

《近一周资金都在买什么?40亿资金疯狂抄底白酒,能跟吗?(图解版)》

《红利高股息也不香了?为何普遍性下跌?(图解版)》

《年赚5%的美债:当前还能买吗?几类简单的投资方式(下)》

《一图看懂美股有哪些美债ETF》

《全球找牛市:近一周哪里最抗跌?美联储降息,美股真会涨吗?》

《美股七姐妹(下):熊短牛长的纳指科技=纳指100proMax(1)》

《美股七姐妹(中):纳指100全网最全最新梳理》

《ETF投资札记:穿越回3年前,你会买什么?》

《年赚5%的美债:6种买入方式和避坑筛选指南(中)》

******

本账号数据更新说明V1.2:

我从23年下半年开始将投资体系数量化,目前借助iFind、Excel、Wind等工具,已完成“数量化投资框架V1.5版”构建。

数量化投资框架核心目的:降低投资难度,找到更适合自己的“牌桌”,将“众人贪婪我恐惧,众人恐惧我贪婪”,用ETF更执行起来。

我也会将常规数据做共享,督查自己帮助大家伙儿一起穿越牛熊。

每月初更新:市场ETF指数全复盘

每周一~五更新:QDII-ETF涨跌与原因剖析数据

周一/四更新:A股指数与核心行业市场行业估值

周二更新:红利基金周报

周三更新:ETF规模涨跌情况与分析

周四更新:全球主要指数和大类资产的涨跌情况

周五更新:市场估值温度计&QDII资金加仓分析

一起学投资抓牛股牛基

如果觉得有用,欢迎关注、点赞并分享给你的朋友