文/徒步投资笔记

几年以前,曾有人对我说,要想赢得投资游戏,需要学会选牌桌。

上半年A股通报如此多财计花样公司,让我感到不小地失落。想起巴菲特说:当你在橱柜里面发现一只蟑螂的时,肯定不止一只。

要想赢得投资游戏,要学会选牌桌

纯玩股真心累,加上工作变动和精力所限,目前ETF投资占到个股持仓50%左右。

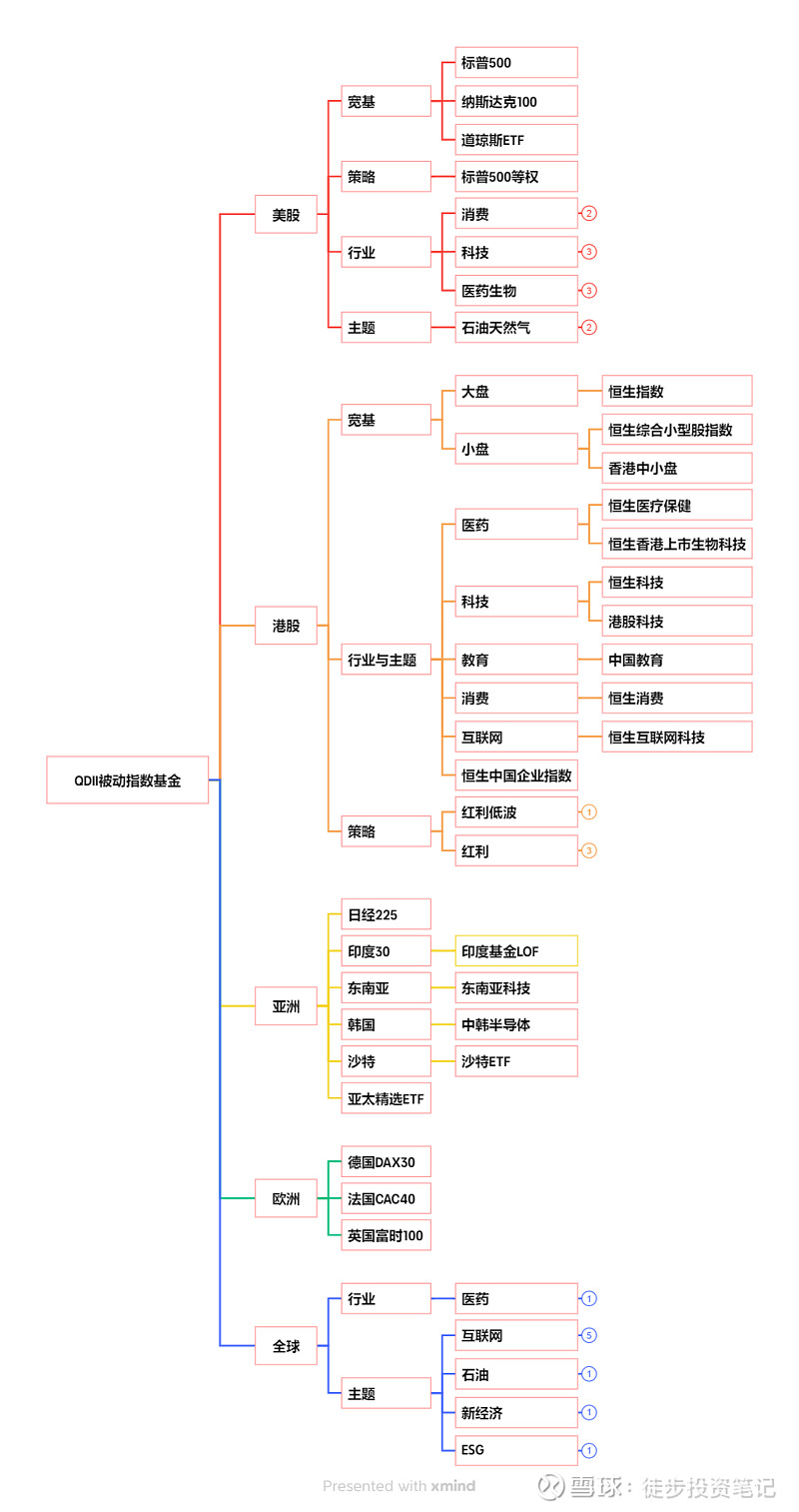

现在,ETF+LOF的数量,根据choice数据偏指数类标的有1200只左右,通过“A股ETF+跨境ETF”,已经完全可实现“全球范围找牛市”的梦想,选交易难度相对较低的“牌桌”。

如果回到3年前,我会直接全部转移投资ETF。毕竟,大作手利物莫尔说:“价格沿着阻力最小的方向前进”。牛市里,股价上涨的难度,要比在熊市小太多。

ETF投资,只需要识别行业好坏、估值高低、趋势走向和仓位配比这些主要问题。

至于相比股票,低手续费率、免税、运作透明、风险分散、研究起来时间成本低,大家伙儿都是知道的,自不必说。

通过下文中QDII-ETF的最新表格,可以畅想一把:回到3年前,转向美股、亚太股市,结果必然比当前的结果要好。

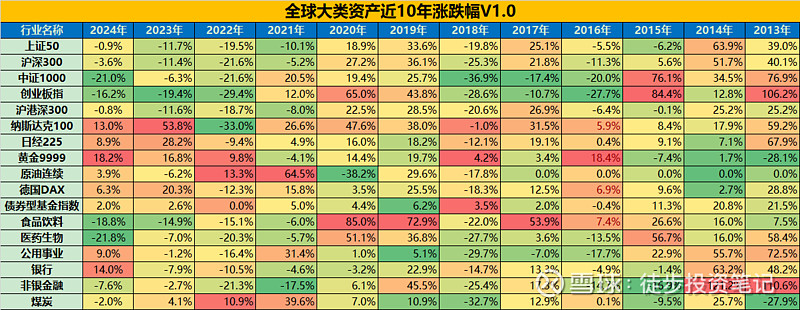

我还整理了国内主要宽基、行业指数以及美股纳指、日经、德国和黄金原油最近十年的走势(越红涨幅越大,越绿跌幅越大)。先看最近三年:

图:全球主要资产指数近十年涨跌统计

数据来源:choice数据,徒步投资笔记,截止2024.8.14

2024年,A股相关指数绿,纳斯达克100、日经225、黄金、原油等都红;

2023年,A股相关指数绿,纳斯达克100、日经225、黄金都红;

2022年,A股相关指数绿、纳斯达克绿,黄金,原油大涨。

如果能实现在不同市场的切换和品种的轮动,收益必然不错。

当然,也可以学习美国最大的桥水基金,通过分析不同资产的风险收益比,确认相应份额,通过“东方不亮西方亮”的逻辑,实现全天候投资,稳健赚钱。

如何利用ETF做出更高收益?

经过一段时间的琢磨,在我看来,影响ETF投资最终收益最大的因素,包括:

(1)选了什么市场,在哪个“牌桌”下注。

(2)底层选的什么资产。

(3)什么时候买入或卖出这些资产。

(4)买入多少资产。

(5)以什么节奏买这些资产。

具体而言,需要做的有如下几条:

第一,即使不交易,也需要账户齐全,有需要时,能直达各类看好品种。

当前,国内ETF不仅可以交易美股、港股、日本东南亚印度等地股市,欧洲也能交易。就连豆粕、黄金、原油股、化工期货等都可以交易,简直不要太方便。

但也有不足,一些美元债尚不能通过ETF方式购买,只能是场外基金方式。

第二,看指数底资产质量,建立优秀底层资产池。

通过行业成长、行业分红和现金流、ROE财务指标等确定优秀行业ETF和宽基ETF,并把看好原因写下来,定期维护更新。比如:

1、分享AI科技:未来十年发展空间大,中国企业赚国内的钱,美国企业赚全球的钱。纳指科技常年高溢价,场外又限购。退一步,不限购、溢价低的$纳斯达克100ETF(SZ159659)$ ,也是跟踪纳斯达克与美股AI科技七姐妹的,也是不错的选择。

2、A股大盘价值股:既然费力去研究他的多空趋势,就把收益最大化,上证指数加强版,分红能力强,走势稳健,适合波段操作的$上证综指ETF(SH510760)$ ;

3、美元走弱时必备黄金大宗:最便宜的投资黄金的渠道,场内交易交割便利,适宜配置$黄金ETF(SH518880)$ 。

……

第三,跟踪资金动向,持续性观察ETF的规模变化。

ETF的一大好处是,散户也能够通过观察规模,知晓资金流入流出,相当于散户也能够看到底牌。

可以看我每周发布的ETF资金流入流出排行榜。一般炒股App资金界面也有相关数据。

第四,看指数估值择时。

基本逻辑就是均值回归,在市场市盈率低于长期平均市盈率的时候买进,在市盈率高于长期平均市盈率的时候卖出。只不过沿用了机构投资工具PE-band/PB-band,相当于利用估值顶谷做波段。

现在主流炒股app基本都有,大家在查看F10、F9指数资料页上能够直接看到。

第五,择时看MACD背离+Boll线。

ETF都是跟踪指数,技术层面择时,不需要懂特别多,也不需要特别精确。

我通常是运用平滑异动平均线(MACD)、趋势线支撑指标做辅助。

比如,只买上升趋势的指数相应ETF、不买溢价较大的QDII-ETF。

卖出时机:当MACD相邻红毛区域越来越小,预示趋势在走弱;这时候,又碰到价格向上穿Boll上轨时将形成回档,为卖出时机,或者触碰上轨后开始调头向下,也是卖出时机。

最好的股/基应该是政策、基本面、估值面、趋势面和资金面的和谐统一。

方法都简单而有效,但也需要完善和改进,比如一些技术分析法可能灵敏度过高,导致买入和卖出的频率过高,交易费用会提升等等。

第六、仓位配置比例根据确定性来。

这里特别说一下,几个账户可以同时运行多个策略,最终评判胜负的结果在于最后的净值曲线。

如果最后犹豫要不要买,那就不要买,或者等等继续做完功课再说。

第七,加仓策略多样化。

波动小的,一把梭,没问题。

波动大的,分布加仓。

卖出的时候,可以逐步分批卖。

持有过程中,采取“底仓+波动”的方式,迅速拉离成本区。

上述提升收益的手段需要不断地锻炼与磨合。

刚好,最近东方财富联手18大基金公司在搞ETF实盘大赛,大家又可以练练手了,既能加强对ETF的理解,又能博点奖金。

我看了下,玩法还挺多。总榜前十名最高发50g金条(排名每上升一名金条多5g),还有月榜能赢得华为手机和pad。也可以参加站队分享高达28888元、18888元或8888元的现金奖励以及京东卡。

反正闲着也是闲着,练起来。