周末好友@诗安 写了一篇“比尔•鲁安和“漂亮50”的故事”引发了很多投资者的热议。也引起了我的一些共鸣。我们知道最早的格雷厄姆最强调的就是安全边际,即买入的价格要足够便宜,这样能够防止一些没有想到的不利情况。我自己总结来说其实他就是在不断的参与低风险游戏。投资中其实有很多成功的方法,比如投资优秀的成长股,投资折价的价值股,投资优秀的价值股,量化投资(其实至今我也没搞懂)。大家认为的价值投资主要集中于第二个和第三个。其实在马克思的书中,他把前三个都算在价值投资里面。在我看来什么是价值投资呢,那就是做低风险的事情。前几天@闲来一坐s话投资 说过价值投资经常迟到,却从未缺席。那么我想说,低风险投资过程不同,却很少让投资人失望。

我记得前几天有人说过台湾股市12000点跌到7000点,有人觉得反弹了该进去了,但当时真实的情况是什么样的呢,在12000多点的时候pe高达100,即使跌到了7000pe也还在60,首先这种思想就出错了,错误在于根本没有计算当时买入的风险,其实还是非常之高。

那么中高风险有哪些?

第一种,高估值,大部分投资人应该很清楚pe意味着什么,即投资回收的周期。高pe意味着投资的回收期很长(当然个别成长股投资高手不在此列哈,因为我是普通人)。

第二种,短线的买入卖出,对于大部分人来说今天买入明天卖出的可能性至少是5/5开,加上手续费,你亏损可能性已经高于5成。

第三种,无法确定的风险,比如很多投资人对于新股抱有很谨慎的态度,原因为何?因为新股很难知道当前的风险是高是低,因此在港股很多新股价值投资的人不会考虑。

低风险投资又分为几种?

第一种,确定的低风险。典型的例子要属2014年的中行转债,我在一次分享会也讲过,即使持有到期最多的也就是收益率很低,但是这笔投资不会赔钱,因为中国银行倒闭破产的可能性基本为0,这次投资中我知道的最疯狂的就是@阿土哥a 因为他上了10倍的杠杆(当然我是不敢这么做的),还有一个低风险的高手@DAVID自由之路 也是重仓参与了的,后来的情况也许不用我多说大家也知道了。当然确定的低风险有一个问题在于时间的不确定性,我们将时钟回拨,你很不幸的在2011年9月购买如了中行转债,假设我们在140左右卖出,大概历时3年,年化收益率12%(不算期间利息),总的来说还算合格。其他的低风险比如a股新股申购,最近的智能汽车套利,都是超低风险的东西。

第二种,根据历史情况和当前情况来看风险很低,但是具体多少无法确切知道。如去年的分级a,在7折左右的时候很多人都说低估,这是明显的低风险机会,后来出现下折的情况,导致风险进一步降低。今年的港股也是这样一番景象。前者低风险投资马上得到了回报,在短短的时间内收益率高达30%,后者至今仍未提供太好的回报。我还问过@佐罗投资札记 他的权益持仓状况,他说最多也就6成左右的权益仓位,我想很大一个原因是源于这类低风险的投资不确定性导致的,他在预防极端情况出现(当然这只是我猜测),因为第一种情况出现的毕竟有限。

我们可以明显的看出无论是第一种还是第二种,回报的时间节点都是无法确定的,第二种更是有可能让你在一段时间内(有可能较长)陷入不利的局面,比尔•鲁安这样的投资大师不是都有5年的不利局面吗?何况是我们普通投资者。

低风险机会并非只在你当前的视野内!

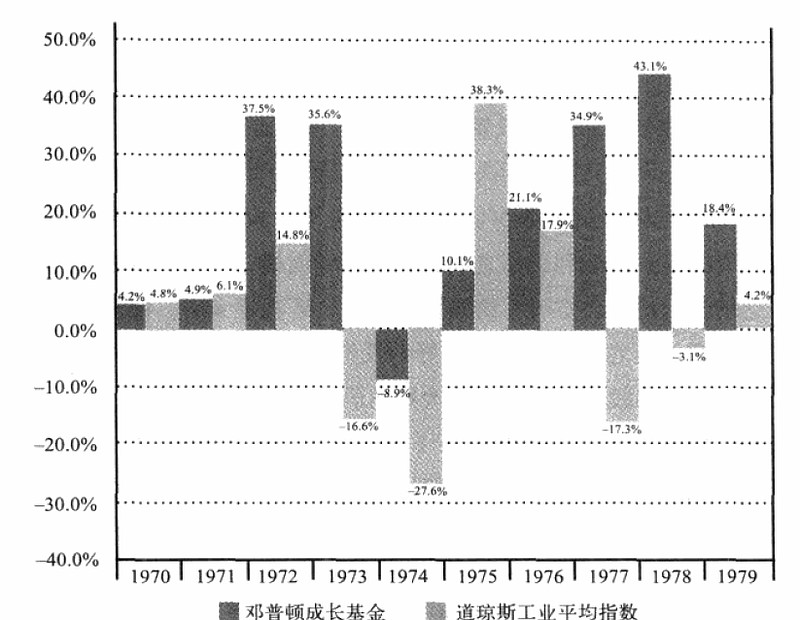

上图是邓普顿基金在70年代的收益和道琼斯工业指数的比较,在这期间大幅跑赢。

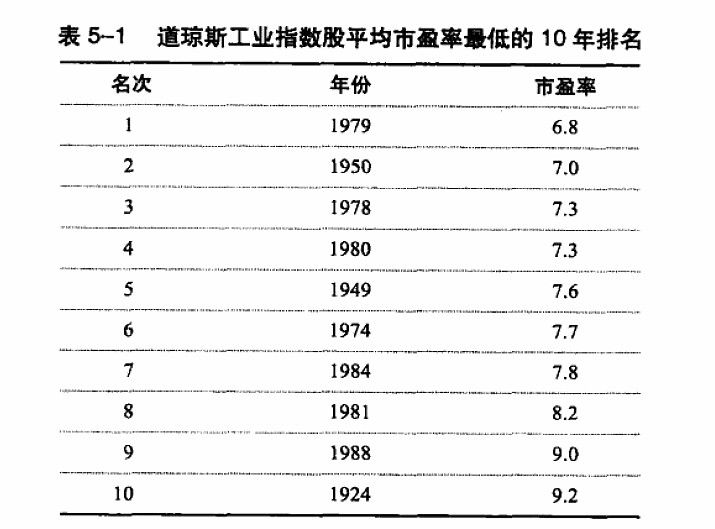

这幅图是道琼斯工业指数pe最低的10年排名,大部分落在70-80年代。以上两副图只是让大家打开视野,也许港股指数在大部分国家中排名较低,但是可能有更好的低风险机会在其他地方,也许是其他国家指数,也许是其他投资品种,因此我们需要开拓视野,不断学习。

@被解放的mogwai兄 就在房市和股市做的很好,也是源于开阔的思路,而不是局限于当前的一小块市场,我觉得他也是低风险的高手。

@Ten-Bagger @香港市場先生 都是香港市场的投资高手,他们干的也是同一件事情,在努力降低自己的风险。

最后总结自己对于价值投资的看法就是低风险的投资,@闲来一坐s话投资 说过守正出奇,今天我想把这个概念范围扩大一下,它不应该仅是某个人的投资方法,或者限于某个特定市场以及特定品种,只要在常识的范围内,或者根据历史数据又或者根据你个人的能力判断(这个对大部分人难度可能较大)这次投资的风险是低的我们就应该参与,这就是正,至于出奇只有交给市场来给出答案。

@恭自厚

@糊糊糯糯

今天at了比较多人,如给大家带来干扰,在此说声抱歉。