2024年上半年,广州市场录得位于金融城的汉银广场和保利南方财经大厦落成,办公面积总计15.9万平方米,供应量同比减少58.9%。全市空置率上半年累计轻微上调0.1个百分点,至第二季度季末报18.3%。

第二季度录得净吸纳量4.2万平方米,环比减少18.5%。全市上半年净吸纳量累计为9.5万平方米,同比上升24.2%。新兴商务区是去化的主力区域,琶洲和金融城吸纳量共计占全市比例高达84%。

我们观察到,租户的租赁策略仍偏保守,控制租金成本是成交活动中的重要考量因素。从新租交易的类型看,上半年搬迁成交的占全市成交面积比达到73%,为近年来最高值。其中,对比起2023年,新租面积不变或减少的成交比例增加了12个百分点,显示出企业对于扩张持谨慎态度。另外,市场录得租户开展租约重组活动的案例,以期减小签订租约初期与现时市场租金的差值。受此影响,租金处于下行通道,上半年全市租金面价同样本比累计下跌2.2%,至每月每平方米141.4元。其中,去化压力较大的琶洲下调幅度超过总体水平。

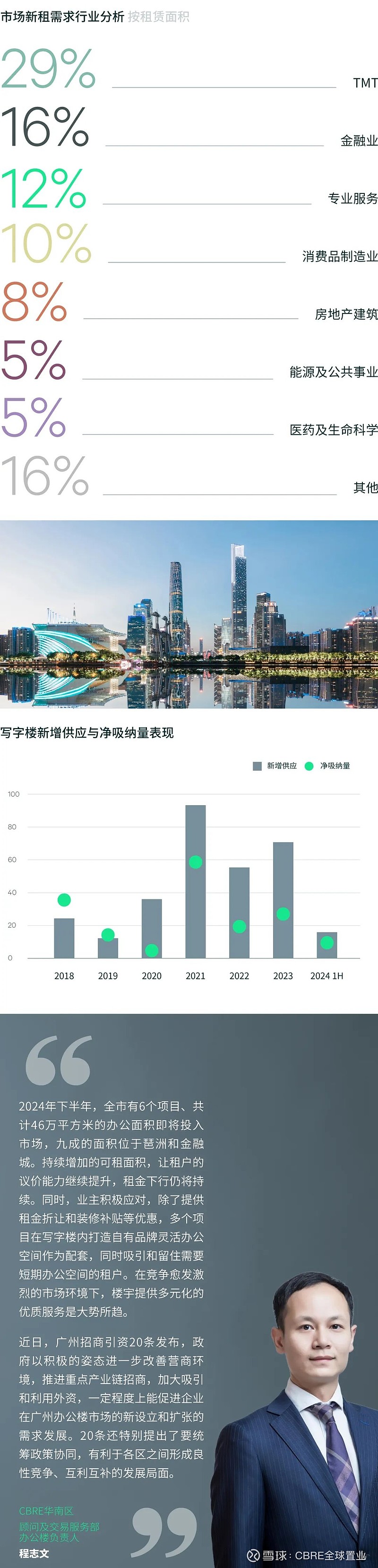

行业表现方面,TMT稳坐成交首位,其中商用软件开发和电商的升级搬迁、整合活动活跃,线上游戏企业有扩张;金融业位列第二,监管机构等公共组织录得在核心商务区内有搬迁成交;第三位是专业服务业,以律师事务所、广告公关及咨询类企业的需求为多。另外,消费品制造业需求稳健,跻身前四,细分以本地服饰和化妆品的快消类为主,成交落位在零售贸易行业氛围浓厚的琶洲商务区。

2024年上半年,尤其第二季度,广州商场人流量及消费受到了持续雷雨天气的影响,1-5月社会消费品零售总额同比仅录得2.0%的增长。但节日及广交会期间,广州消费热度位列国内主要城市前列,假日经济表现依然亮眼。与此同时,季内政府推出的绿色智能家电换新消费券,及汽车以旧换新补贴活动,也给相关消费品带来支持。

传统租户收缩阻碍空置率进一步下行,第二季度录得空置率上升。2024年上半年,广州优质零售物业市场没有新增供应,受传统百货超市、教培及酒楼的收缩影响,年中广州全市空置水平为8.4%,与2023年底基本持平,但较一季度末上升了0.2个百分点。非核心商圈受教培业态调整的影响更为突出,第二季度空置率环比上升0.3个百分点至季末的9.1%。而核心商圈的空置率则于第二季度持平,维持在6.9%,天河路更低至1.5%。

全市成交方面,特色餐饮表现积极,天河路零售业态更多样。上半年餐饮及零售业态新店铺成交占比分别为45%及39%。餐饮成交中45%的新店铺数量来自特色餐饮,茶饮咖啡甜点占比24%。而零售业态中,时尚服装品牌成交占比高达43%,以新旧品牌的更替为主。就区域而言,天河路商圈零售新店占比更高(49%),并且美妆护肤、珠宝配饰和电子产品及家电三个细分品类的合共占比更高达46%,远高于全市29%的总体水平,显示天河路商圈零售业态更为丰富和多样。

聚焦于主要成交,我们发现国外香水香薰品牌持续在天河路拓展。BYREDO Perfume、CREED和Bon Parfumeur Paris的广州首店都开设在了天河路。同时,区内还录得Alexander Wang,运动品牌HOKA以及Vivienne Westwood等国际知名零售品牌的进驻。另外,彩妆集合店重启广州核心区的拓店。经过2022年的门店调整后,部分彩妆集合店品牌于2023年获得单店业绩的回暖。2024年第二季度,广州录得WOW COLOUR在天河和海珠共三家门店的重新入驻。除此以外,电子产品及家电类零售商的租赁活动转趋活跃,尤其青睐优质区位和运营商物业。这一部分来自于传统电子产品和智能家居品牌,如华为、小米和三星等,上半年主要录得在天河区的拓展。另一部分来自如科大讯飞和学而思等学习机品牌的扩张。最后,在餐饮方面,粤菜新店在特色餐饮业态的占比显著上升,其2024年上半年新店数量占特色餐饮全部新增门店的成交数量为39%,较2023年全年占比提升近11个百分点。茶餐厅、牛肉火锅、茶楼和顺德菜是扩张的主力。

在租金表现上,一方面,当前知名零售商以提升单店业绩为主要目标,选址要求高及租金成本控制严格。另一方面,业主也面临着新能源车开店放缓,承租能力下降,以及教培、大餐及超市等大面积租户退租后,空置面积的快速去化问题。因此,商铺租金的可谈判空间仍在扩大。截至2024年第二季度末,广州优质零售物业首层租金报每日每平方米24.0元,较2023年末下跌1.2%,较2024年第一季度末下降1.0%。

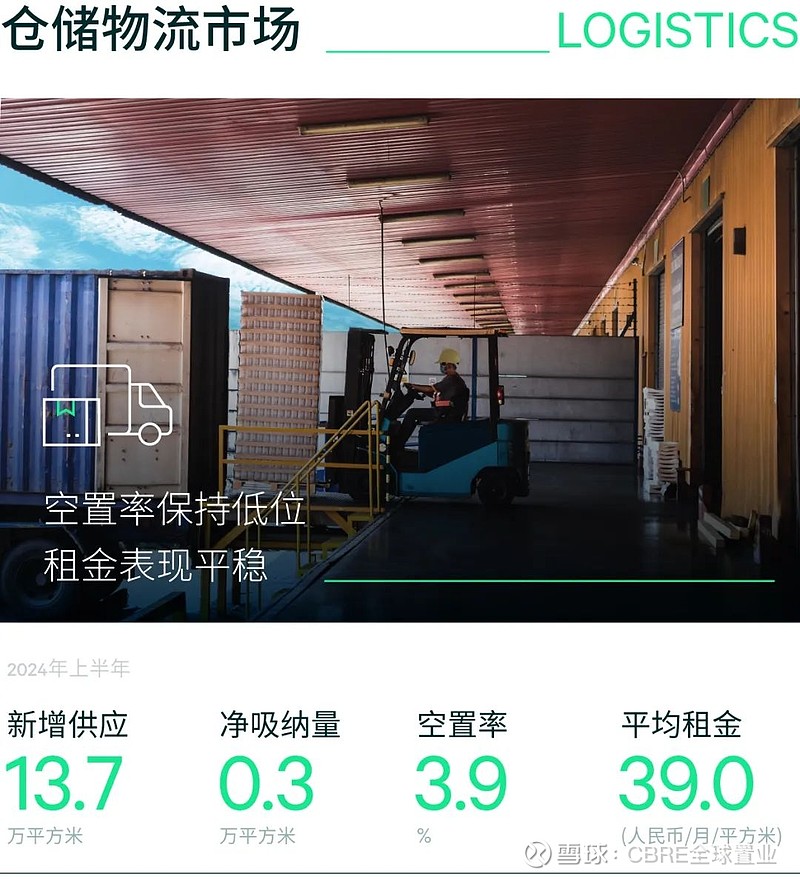

供应回落,空置率保持在低位。2024年上半年广州仅录得一个项目交付,共13.7万平方米,第二季度并未录得新增供应。半年供应同比下降72%。需求方面,跨境电商在第一季度表现活跃,在增城区和黄埔区均录得大面积成交。但进入第二季度,广州紧缺的大面积空置,阻碍了跨境电商的进一步扩张,季内成交以第三方物流的搬迁为主。同时,上半年位于黄埔的一个旧项目开始拆除重建,令广州仓储物流市场在第二季度出现负吸纳,上半年净吸纳量仅2,512平方米,空置率上升1.5个百分点至3.9%,仍为近年来较低的空置水平。

小面积空置去化未如理想,租金增长受阻。2024年上半年,除跨境电商以外的需求仍在缓慢复苏中,去化缓慢的项目下调租金报价,因此尽管个别项目开始调升租金报价,但全市总体租金仍保持平稳,第二季度末较2023年底小幅上升0.1%至每月每平方米39.0元,而第二季度则录得环比0.1%的下跌。在区位上,从化和黄埔都录得租金的下调。

与广州相似,佛山上半年的新增供应主要被跨境电商吸纳。2024年上半年,佛山共有两个项目投入市场,位于高明区及南海区,共29.2万平方米,集中在第二季度入市。其中南海区28万平方米的项目被跨境电商整租;跨境电商还租下同区另外一个项目,其他电商退租的11万平方米的仓储面积。由于顺德片区空置去化放缓,及个别项目内部调整带来的空置的影响,佛山空置率高于广州,第二季度末空置率为9.4%,环比下降了1.1个百分点,但仍较2023年末上升了2.6个百分点。租金则个别发展,邻近广州市区的顺德片区租金仍有小幅下调,其他片区尤其是三水则录得租金的上升。总体而言,佛山全市租金第一季度环比小幅上扬0.2%,第二季度环比下降0.1%,上半年租金与2023年底大约持平,报每月每平方米38.2元。

仓储物流用地成交方面,广州本季度录得两处含物流用途的工业用地成交,分别位于南沙区和花都区,被国药和中通拍得。而佛山本季度则录得七宗带物流用途的工业用地成交,位于南海、高明和禅城等行政区,主要服务制造业。

广州投资市场成交平淡,2024年上半年共录得9宗交易,成交金额总计23.1亿元,同比减少80%。成交物业分布在天河、黄埔、荔湾、白云和海珠各区。

从投资者的类型来看,本地企业类买家占比最大,按成交宗数计算,占比55%,如本地银行购买金融城六层写字楼自用,琶洲和珠江新城也分别录得企业购入写字楼面积用作投资的成交。另外,两个村集体分别购置写字楼面积,是近年来较为罕见的买家类型。国资委平台公司保持活跃,上半年科学城集团通过司法拍卖竞得黄埔区的厂房项目。

从成交物业类型来看,本地买家的购置行为推升了写字楼物业的占比,按成交金额算,达到63%。标的均为单层或多层的办公面积,单笔成交金额从1亿元到6亿元不等。工业厂房的成交占比达25%,较2023年的比例高出12个百分点,标的分布在黄埔区科学城板块和白云区。值得注意的是,从交易方式看,司法拍卖有增多的趋势,上半年按成交宗数算,占比已达三分之一。

链接浏览下载完整报告

免责声明

除特别注明或提示,该报告内容仅供客户在双方委托所适用之目的适用。相关信息和内容仅供客户参考之用,不作为唯一决策依据。以世邦魏理仕所知,报告中信息来源真实,准确,合法且无误导,不存在侵犯第三方知识产权的情形。阅读者如参考、使用或依赖报告中包含之信息以及结论,请了解并知晓信息采集,使用以及结论做出过程中的相关假设和前提,以及相应的约束条件以及保留意见。除非协议中另有约定,报告的任何部分不得在未经世邦魏理仕授权的情况下公开或者披露给第三方。世邦魏理仕不对客户和任何第三方使用或依赖以上信息,或者/以及作出商业决策而导致任何损失和费用或导致的任何其他后果承担任何责任。客户违反合同约定将报告提供或者披露给第三方而给世邦魏理仕造成损失的,世邦魏理仕保留追索的权利。