前几天分享了基于经合组织领先指标CLI的周期策略,这里做一些进化。

客观的说,股票市场通常对新信息会有反应时间,也就是说,当宏观经济发生变化时,股票市场并不会同步发生变化,市场需要确认并吸收信息,这需要一个过程。

举个例子,当DI值小于0.5时,也就是CLI数据告诉我们全球增长可能进入收缩阶段,但美股市场需要时间去消化这个信息并确认衰退的可能性。比如1994年11月DI值小于0.5给出信号,但是标普500依然在缓慢上涨,最后美股市场证明,这个信号是个伪信号(友情提示,没有人可以预测未来,从来不存在100%准确的信号)。

那么我们如何去处理这种信号呢?

一个简单的方式,利用市场趋势,也就是说,当DI小于0.5给出信号时,我们叠加一个标普500的50日均线判断,如果股价运行在50日均线上方,则继续持有,而股价运行在50日均线下方,说明市场已经确认了这个信号,我们离场持有现金。

下面我们把原始策略与叠加50日均线趋势策略对比下:

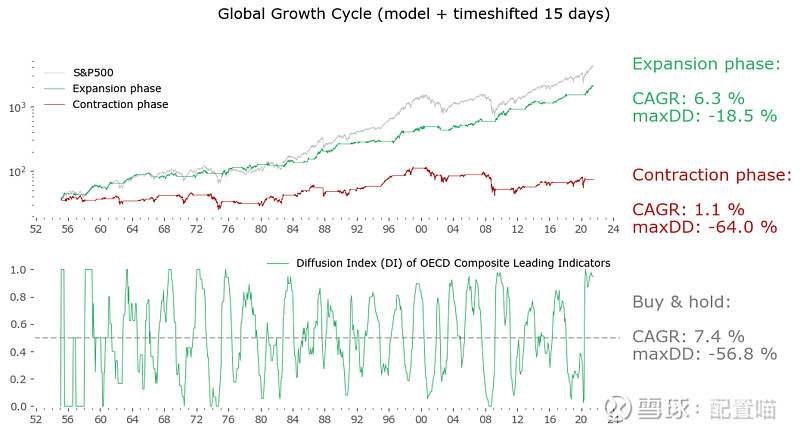

上图是根据每月15日给出的DI信号交易美股标普500的原始策略。

可以看到,当DI大于0.5时,上世纪50年代到今天,标普500的年化收益为6.3%,最大下跌为18.5%。

当DI小于0.5时,上世纪50年代到今天,标普500的年化收益为1.1%,最大下跌为64%。

如果简单买入并持有,标普500的年化收益为7.4%,最大下跌为56.8%。

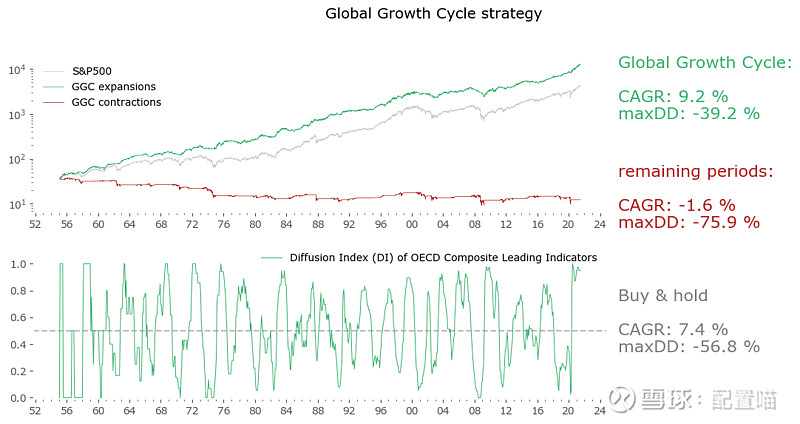

当我们引入50日均线的趋势叠加策略后:

可以看到,当DI大于0.5时,上世纪50年代到今天,标普500的年化收益升至9.2%,最大下跌数据为39.2%。

当DI小于0.5时,上世纪50年代到今天,标普500的年化收益为-1.6%,最大下跌数据为75.9%。

经过两个策略的对比,我们可以清楚的看到,引入50日均线后,会显著的提升标普500的策略收益(6.3%VS9.2%)

但是同样,由于引入50日均线等于放宽了离场要求,最大下跌数据也同步增加(18.5%VS39.2%)

本例子也充分反映了投资事实,天上不会掉馅饼,凡事皆有代价。

当你企图获取更高预期回报时,你的预期风险通常也会紧随其后,最后,每个人都需要选择符合自己风控的策略。

最后提示,本策略依然只会提供DI信号,其他附加规则朋友们按照自己喜好自行选择。