昨天晚上写了关于流动性的逻辑,看到下面回帖比较关心的是,全球债务如此多,不是应该债务危机吗?

这个逻辑是说得通的,毕竟当前利率超过5个点,如此高的利率叠加海量债务理论上就应该崩哦,但是并没有,为什么?

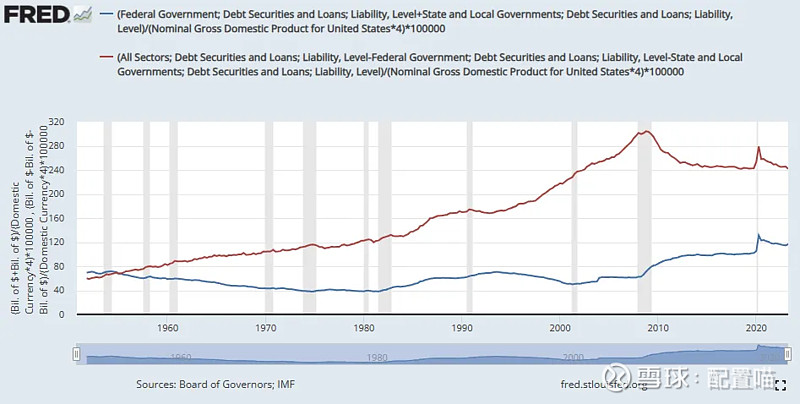

可以用一张图解释,从08年金融危机之后,美国的私营部门(红色)一直在去杠杆,而公共部门(蓝色)一直在加杠杆。

私营部门对利率是非常敏感的,但公共部门并不敏感。

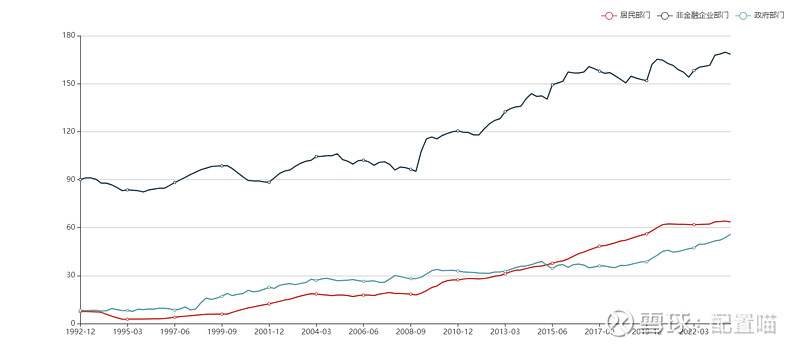

这其实与我国形成了镜像关系。

我们金融危机后上杠杆的主力是私营部门,所以我们对利率非常敏感。

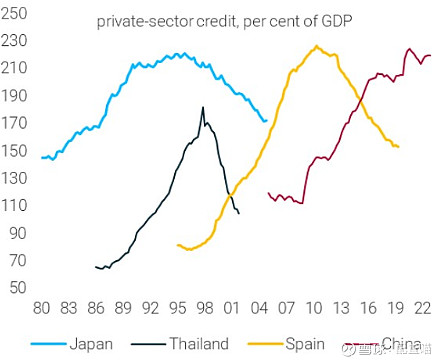

而历史上出名的金融危机几乎都是私营部门杠杆率过高产生的,日本,西班牙,东亚四小龙等等。

当前美国私营部门杠杆率在150%左右,我们是220%。