逆势并购的矿业大佬陈景河回来了,左手持锂,右手掘金。

作者 | 苏影

编辑丨高岩

来源 | 野马财经

2022年,65岁的陈景河又开始在全球扫货。

自此前收购加拿大、南美洲等公司股权后,近日陈景河的目光又转回国内,向已持股9.82%的江南化工(002226.SZ)追加筹码,即拟以16.14亿元的价格买下其股东盾安控股、舟山如山持有的3.18亿股股份。交易完成后,陈景河的紫金矿业(601899.SH)集团对江南化工的持股比将涨至21.81%。

江南化工成立于1998年,是一家主要做爆炸物品研发、生产、销售及新能源发电的企业,民爆业务不仅覆盖了国内安徽、北京、新疆、陕西、福建、江苏等十余个省市,还在纳米比亚、刚果(金)、蒙古、塞尔维亚等亚非欧国家进行国际化布局。

这似乎正与陈景河走全球化发展道路的想法不谋而合。此外,爆破是露天采矿的重要一环,江南化工的主营业务也可以和紫金矿业的矿产资源产生联动。

正如紫金矿业在首次收购时曾提到的那样,江南化工的爆破材料与公司矿山会有一定的协同作用。

斥资近350亿元并购

事实上,入股江南化工只是陈景河2022年“扫货计划”的其中一步。早在年初新年致辞时,陈景河就已经对外介绍,“公司将把握利用国际、国内两个市场,争取实现重大项目、重大资源和重大产能并购的新突破。”

于是,一系列的收购计划此后逐步成形,并在今年1月以海外买矿打响了第一枪。

1月26日,紫金矿业对外表示,公司此前9.6亿加元(约51.17亿元)收购加拿大新锂公司所需手续已全部完成,并在前一日进行交割,交割完成后公司持有新锂公司100%股权。

3个月后的4月29日,紫金矿业进一步宣布,已经与盾安控股、浙商银行杭州分行签署《合作协议书》,拟出资收购盾安控股旗下包括西藏阿里拉果错盐湖锂矿70%权益、江南化工9.82%股权、盾安环境8907万股股份等在内的四项资产包,总作价为76.82亿元。

5月9日,紫金矿业又公布拟17.34亿元收购福建龙净环保股份有限公司控制权的消息。

来源:腾讯公共图库

虽然陈景河在收购方面覆盖范围极广,除了矿业公司,民爆公司、环保公司等也被其收入囊中。但结合下半年的动作来看,各类矿产资源依然是陈景河的最爱。

如2022年6月-2022年11月期间,紫金矿业共对外披露了6起交易,涉及总交易款为188.16亿元,收购对象分别是湖南道县湘源锂多金属矿、新疆乌恰县萨瓦亚尔顿金矿、山东海域金矿30%权益、南美洲苏里南Rosebel金矿、安徽沙坪沟钼矿和招金矿业20%股权,全部和金属矿相关。

其中,陈景河在收购招金矿业股权之前,后者刚宣布将以8.16亿元增持瑞银矿业6.14%股份,瑞银矿业最主要的资产就是国内首个海上金矿、近年来国内发现的储量最大的单体金矿——海域金矿,已探明黄金资源储量562吨。

而不到一个月,招金矿业的第二大股东郭广昌就将手中的20%股权卖给了陈景河,郭广昌在离场时,顺势也为陈景河做了回“嫁衣”。

再加上此次收购江南化工的16.14亿元,截至当前,陈景河今年的“剁手”消费已达349.63亿元,其中约288.3亿元为买矿支出。

“买买买”钱从哪来?

前后不到一年时间,斥资近350亿元并购,事实上,陈景河的此番打法,对紫金矿业自身的“造血”能力也是一个极大的考验。

为此,陈景河在今年也采取了多种举措筹集资金。

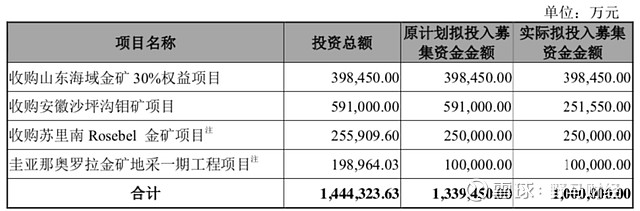

10月21日,紫金矿业曾介绍,公司拟发行100亿元可转债,分别用于三个收购项目和一个建设项目。

具体来看,其中90亿元将投入山东海域金矿30%权益、安徽沙坪沟钼矿和苏里南Rosebel金矿三个项目的收购中,另外10亿元将用于圭亚那奥罗拉金矿地采一期工程项目建设。

来源:紫金矿业公告

企业预警通介绍,从今年3月7日-11月2日,紫金矿业还陆续完成了57亿元中期票据、15亿元超短期融资券和50亿元公司债等融资,获得了122亿元的资金。

从营收方面来看,紫金矿业的主营业务为铜、金、锌、锂等金属矿产资源勘查、开发、冶炼加工及贸易等。随着塞尔维亚佩吉金矿上带矿、卡莫阿-卡库拉铜矿、西藏巨龙铜矿等重点项目的顺利投产,2022年紫金矿业的主力矿种铜、金等产量有着明显的提升。

光大证券研报介绍,2022年前三季度,紫金矿业实现矿产金44.99吨,矿产铜64.09万吨,矿产锌30.24万吨,分别同比增长38%、64%和6%。

主力矿种产能的提升也为公司贡献了不错的业绩,截至2022年9月底,紫金矿业的营业总收入为2041.91亿元,同比增长20.84%;净利润为206.88亿元,同比增长42.35%。同期,紫金矿业还有约为200.12亿元的现金及现金等价物。

一系列数据显示,陈景河手握资金不少,而公司稳健的盈利能力似乎也是陈景河选择大手笔并购的底气。

但与此同时,重资产企业的日常经营也需要大量的资金。以公司固定资产的新建、改建、扩建等尚未完工的工程支出项目“在建工程”为例,紫金矿业在A股上市以来,在建工程先从2008年的25亿元增加至2013年的99.86亿元,在降至2017年的31.22亿元之后,又开始了缓慢回升,2019年达到58.77亿元。由于并表的因素,2022年三季报达到173.82亿元。

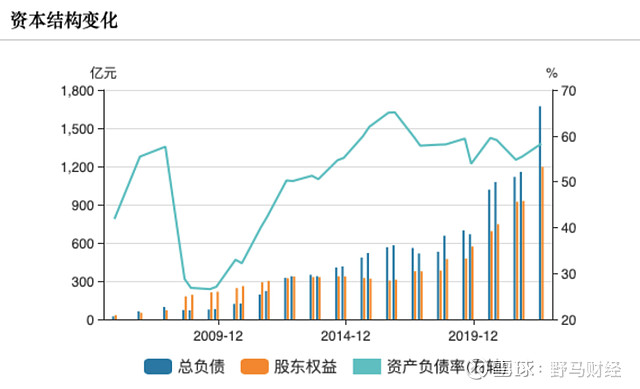

同期,因陈景河多次并购,紫金矿业今年的债务规模也有了明显增长。截至2022年9月底,紫金矿业的总负债为1671.69亿元,同比增长49.6%。资产负债率为58.29%,较去年同期上涨了3.51个百分点。

来源:Wind数据

IPG中国区首席经济学家柏文喜表示,积极并购的紫金矿业除了需要注意并购标的的投资价值、后续运营问题之外,还应该注意大举举债并购可能给公司带来的流动性风险。

陈景河的矿业大棋:左手加入“锂战”,右手黄金避险

紫金矿业董事长陈景河是资本市场的风云人物,用不到30年的时间将紫金矿业从一家县级企业发展成了如今近2500亿市值的跨国巨头,也被称为“中国金王”。

在此期间,紫金矿业的成长离不开陈景河有名的逆周期打法。

7年前恰逢国际铜价、金价低谷,紫金矿业在2015年大举收购。诺顿金田剩余17.57%股份、卡莫阿控股49.5%股权和股东贷款(目标是卡莫阿铜矿)、巴理克(新几内亚)50%股权和股东贷款(目标为波格拉金矿)等均在此时期被陈景河拿下。

当时,陈景河用相对较低的价码获得比较优质的资产,且出售方出售的意愿也更强。陈景河左手通过产业积蓄实力,右手通过发行公司债、超短期融资券等方式融资,在全球“买、买、买”。2020年,黄金、铜价格回暖,紫金矿业也迎来收获期,股价大涨,成为3000亿市值的“矿茅”。

如今历史重演,此前尝到了甜头的陈景河也再次选择逆势抄底之路。

华联期货表示,自3月份美联储开始加息以来,黄金从1930美元/盎司水平最低跌至1623美元/盎司附近,目前反弹到1720美元附近,加息的终点不得而知。

虽然国际金价低迷,但局部地缘政治的紧张和经济衰退预期的负面影响都催生了全球对黄金的避险需求,而陈景河也在今年多次出手。

在紫金矿业2022年的10宗并购交易中,有8宗和金属矿相关,其中金矿4宗,锂矿3宗,还有1宗为钼矿。

来源:腾讯公共图库

其中买金矿可以视为陈景河将企业投资价值和黄金避险价值相叠加,从而获取更高风险溢价的投资行为。而锂矿则和紫金矿业的新能源布局密不可分。

在2022亚布力中国企业家论坛上,陈景河表示,随着能源革命的到来,如果我们对此还无动于衷,未来将会犯极大错误。因此董事会决定从新能源矿产作为抓手,强势介入新能源矿产,并适度向材料方向延伸。

除了本就布局多年的铜矿产之外,紫金矿业还提出将全力投资锂等新能源。“我们争取到2025年要成为全球重要的锂供应商,在镍、钴、铂族等金属也在布局中。”陈景河介绍。

陈景河有着更大的野心,即2030年,紫金矿业的主要经济指标要进入全球前3-5位,实现“绿色高技术超一流国际矿业集团”的战略目标。

对于陈景河的逆势并购行为,经济学家宋清辉表示,当前逆势情况下,陈景河大手笔出资买矿,对其来说有诸多益处,一是资本市场的关注度将会更高,有助于实现品牌溢价;二是有助于给企业整合资源,带来规模经济效应;三是有助于实现在人才、技术、财务等方面的优势互补,提高管理水平和效率等。

此外,现在投资金矿也可以对冲其之前高位拿矿的成本。紫金矿业前期的几个碳酸锂项目都是在高景气度市场里通过真金白银抢来的,一旦市场有风吹草动,难免会出现“账目浮亏”,目前国际金价处于低位,买金矿也不会买在山坡上,可以拉低紫金矿业投资矿产的平均成本。

看起来,“进可攻、退可守”,投资矿产似乎是一笔较为划算的买卖,但局势不稳,通胀居高不下,揣在手里的也不一定安全。同期,当前铜金等价格下跌,海外地缘政治风险和项目进展不及预期等也是摆在陈景河面前的难题。资本大佬此番逆势并购还能赌赢吗?

你有买过金子投资避险吗?对于陈景河的逆势并购行为,你怎么看?欢迎评论区聊聊。