2019年5月11日,天天基金网在上海举办一次指数基金论坛(现场几百人,线上据说有五万人)。

在最后的圆桌论坛环节,望京博格作为主持人,提出关于将费率的问题……事前根本没有预想到,就是这个问题将论坛争论推至高潮,博格也没想着挑事的,但是关于“ETF降费率的争论”的争论,在会议结束之后已经持续了快一周了,估计还会持续。

这不还有人专门统计说中国ETF的费率并不美国的高:

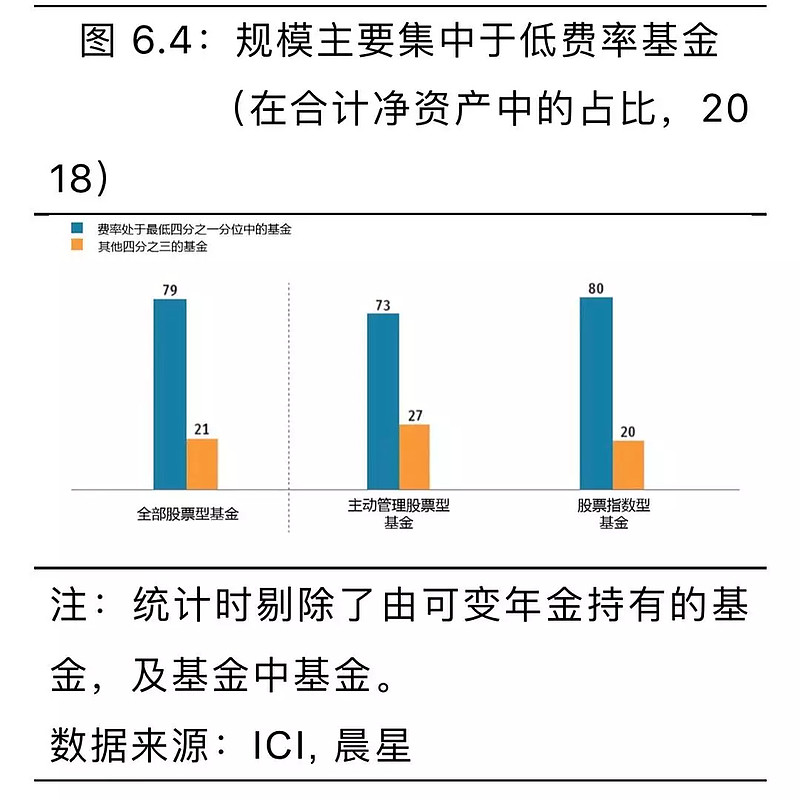

但是《美国基金业年鉴2019中文版》,ICI官方统计的数据中费率处于最低1/4的部分的(股票指数基金)规模占比为80%,其他如下:

但凡从业的老司机都知道,想得到什么结果就可以有什么数据支持,所以到底什么是正确的,相信大家心中有数。

望京博格之前写过一篇文章《中国指数基金与ETF价格战简史(1)》,估计未来还要有很多续集,所以这里就把各种关于ETF争论的言论都集中一下,方便日后写文章用(观点来源为论坛与朋友圈,所以就不署名了)。

观点1:

一味的降费正在对ETF产品品质造成影响,并可能造成未来寡头垄断的行业格局,未必是好事。国内的基金收费模式和美国不同,美国的ETF虽然费率很低,但是ETF的部分融券收益是归属基金公司的,但国内基金公司无法享受这一部分收益。其次,基金本身的成本是非常高的,发行成本、系统成本、设立成本、运行成本乃至持续营销成本、活跃交易的成本,这些成本都不低。“现在千分之五的管理费之下,我们已经看到有很多流动性很差的ETF存在了,如果费率再下降,资金进出的成本会更高,一个流动性不好的ETF,其隐含成本是远高于费率成本的。现在拥有50亿以上非货币ETF规模的公司有十几家,而如果现在同步压缩三分之一的费率,最终能够承担这一成本的可能只有头部的三四家。“届时如果形成寡头垄断,市场上能提供多元化工具的公司就少了。

观点2:

指数基金最核心的优势就是低成本,这是影响到指数基金效果的因素。而投资者需要看到的其实是指数基金运行的整体效果,比如指数基金跟踪的精度和效果如何,而不是单纯地看费率低就好。周豪表示,长期来看,他们肯定也会尽可能最大程度降低费用,但这不是一蹴而就的,而是长期的最终目标,整个过程可能会比较长。

观点3:

如果是完全相同的产品,那投资者肯定应该选择费用更低的产品,但是产品和产品之间的差别不应忽视。他举例说,同样是在市场上买沪深300的ETF产品,如果买流动性很高的产品,那么下一笔大单就能迅速被市场消化,但如果流动性很差,那可能需要拉到很高的价格才能成交,这其中的冲击成本会远高于管理费用。

当主持人的问题就是,如果你不同意嘉宾的观点也不能反驳,毕竟要中立,所以我不能反驳,当然事后也不能反驳了。

下次我要当嘉宾…… 最好1V5,1V6的那种…… 让我过一次舌战群儒的观点。

言论4:

2008年给基金公司做课题时就研究过etf低费率的问题。当然当时的费率系统性地高于现在。但不容忽视的是,美国etf的低费率是市场竞争的结果。这个市场竞争的结构里,包括了在产品注册、运作登记、做市商、渠道合作、投资者教育等各个层面的专业化分工。这些产业链上分工的专业化,降低了每个节点的成本;而资产管理人在投资系统部分的投资,降低了新产品商业化和运营层面的成本,于是才有了低成本的etf(以及低成本的其他基金)。市场竞争的结果,是在这些要素供应上能够调试到最佳状态的管理人取胜。任何恶意的费率竞争都是不可持续的——看看滴滴美团烧钱的历史就知道了。

言论5:

ETF如果走进0.15%管理费的低费率时代,我掐指一算,一只规模十亿的ETF,基金公司每天前中后台忙活一年挣的管理费,不够万得首页挂三天的广告费。

降费就卡在这里,不管哪种类型的产品降费,都是降管理人的部分,渠道啊第三方收的一分都不能少给人家。行业就这样搞坏了

博格实在忍不住了,反驳一下:

成本是可以降低的,有些环节可以省去,建议看看互联网的新零售,任何行业的竞争都是成本的竞争...基金行业同样如此,银河证券不统计了偏股型基金最近20给投资者带来的回报了吗?找问题,解决问题,不要抱怨。

最近正在翻译约翰博格的最后一本书《血战到底》,给大家摘录第一章的一段:

1974年七月份,我在洛杉矶美洲基金的总部拜访了老朋友乔恩洛维斯,他曾经当过州长,美国投资公司协会的主席,现在则是美洲基金总裁。洛维斯是一位诚信、独立且聪慧的人,所以我急于想听取他的建议。

在寒暄几句之后,他直截了当的说:“我明白你的计划,你想建立一种新基金公司模式,它是被基金持有人所共有的。” 我回答说是的,我希望建立一个这样的公司。说得客气一点,乔恩并没有感到惊讶。直到现在我还清晰记得他原话说:“如果你创造出这个共有模式”,他更严厉的说:“你将摧毁整个行业。”

四十多年之后,事实证明乔恩洛维斯所言甚是。如果他修改了那个可怕的预言说,“你将会摧毁整个行业,如我们现在所知的那样”,今天我们可以确认他的预言几乎完美。

——约翰博格

我不知道大家是否真正考虑过客户的利益,最后必须说明,降低费率是市场化行为,希望监管不要干预,唯有让市场告诉我们结果,谢谢!

大家赶紧留言,

留下你们具有历史意义的观点。